作者:林凛

随着三季度财报季的结束,政策层面也暂时处于空窗期,目前全球市场的焦点都转向了离最终胜利仅一步之遥的美国税改。

北京时间12月2日(周六),美国参议院以51比49通过税改法案,这将是31年来国会首次修改税法,该法案将把企业所得税从35%降低到20%,允许企业主从企业收入中扣减20%。不过,考虑到众、参两院方案之间的明显差异,在未来2~3周内完成调解后,才能真正迎来税改的成功,目前来看仍面临一定挑战,财政赤字仍然是两党最大的担忧。

但不论如何,保守、共和党仅有两席优势的参议院也通过了税改方案,这对于“疯牛”过后、估值高企的美股无疑又是一剂强心针。有交易员也对笔者透露,比起此前的疯狂,现在美股走势更稳健,而且板块轮动加快,似乎市场就在比回调后谁买入的更及时。不少交易员目前都做空了标普500指数的看跌期权,意为看多中期大盘走势。

尽管税改并不会一帆风顺,但各大机构总体感觉美股未来还是会处于牛市之中。此前,一向并不乐观的高盛也预计美股牛市将至少再维持3年,主要因为利润周期延长将为美股提供支撑。

参议院方案有惊无险

早前, 美国众议院版税改获得通过,但市场反应不大,因为众议院共和党占多数,优势明显,故悬念不大。而参议院投票则是市场关注焦点,因为两党势均力敌,而且此前有消息爆出已经有两名共和党人不满、反对或担忧参议院的减税方案。

在机构看来,一旦参议院投票没有通过,基本上就意味着税改失败,而在明年11月的中期选举之前,特朗普胜选时所承诺的政策可能一项也无法实现。这样的结果会大大降低共和党在中期选举时的胜算,并很可能会导致其失去目前参、众两院的多数席位,甚至可能会威胁到特朗普在2020年大选中连任的几率。

之所以“有惊”,共和党内部的分歧主要集中在三个方面:

-

废除奥巴马医改中的个人强制条款,将有可能导致在未来10年内1300万人失去医疗保险,同时也有可能会导致医疗保险的平均保费显著提高。

-

在新的税收方案下,以小企业为主的个人独资企业和合伙制企业的税率仍然明显高于大公司的税率,部分参议院的议员认为应该对小企业实施更加优惠的税收政策。

-

参议院中对于财政赤字持强硬态度。其实,与众议院的方案相比,参议院的方案已经在很大程度上考虑了财政赤字的因素,比如,对个人所得税的改革增设了有效期,即个人所得税的减免将于2025年之后失效,并恢复至目前的税制,但一些议员仍然担心这些暂时性的减税条款会被延期,从而导致财政状况持续恶化。

所幸,参议院这块硬骨头还是啃了下来,可谓有惊无险。据悉,这一方案最后一分钟还在修改。

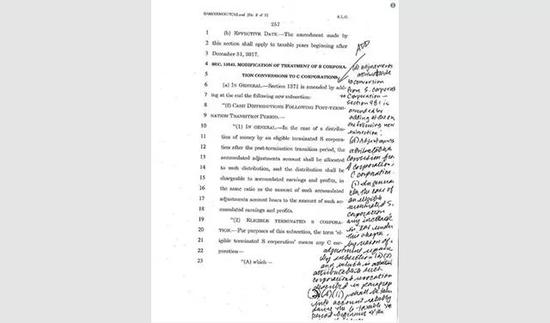

该法案的文本终于在美东时间下午6点30分公布,但民主党人仍然愤怒地认为共和党人没有给他们时间阅读。他们还嘲笑了一系列立法的变化,竟是最后一分钟潦草地手写在税改文本旁边的。

| 来源参议员Dick Durbin的推特

| 来源参议员Dick Durbin的推特参议院投票结果是51:49,共和党参议员全体鼓掌,副总统迈克彭斯宣读了最后的投票结果。然而,没有民主党人和无党派人士对法案投赞成票。

参议院的税改方案中,其中之一就是将州和地方的财产税抵扣到10000美元,这与众议院的法案相同。参议院以前曾经提议完全终结州和地方的税收抵扣。

在另一个变化中,个人和公司的替代最低税(AMT)不会全部废除。游说人士说,相反,个人AMT将会被调整,企业AMT将会保持原样。AMT旨在确保得到某些免税、扣减或抵扣优惠的个人至少缴纳最低金额的税款。

参议院版本中,开始实施新税率的时间点是2019年,比众议院版本推迟了一年。

根据该法案,公司税率将从35%永久削减至20%,而美国企业未来的海外利润将大部分免税,这两个变化都是企业说客多年来所追求的。

在个人所得税方面,最高收入者的最高税率将被轻微削减。参议院方案保留了7档累进税:10%,12%,22.5%,25%,33%,35%;而众议院方案则是将7档累进税减至四档:12%,25%,35%,39.6%。不过,具体各档的金额如何调整仍不得而知。

税改还差最后一步

对于特朗普总统和共和党来说,税改几乎是一场志在必得之战,尤其是考虑到特朗普胜选的主要承诺至今无一实现,税改的成功是特朗普在明年11月的中期选举前能够有所作为的最后希望。

不过,税改目前还不能说彻底成功。考虑到众、参两院方案之间的明显差异,在未来2~3周内完成调解仍面临相当大的困难。机构认为,特朗普想要在圣诞之前敲定税改的最终方案仍面临较大的挑战,向后拖延至明年一季度完成的概率比较高。

考虑到共和党在参议院的微弱优势,众议院可能会需要在税改方案上作出妥协(偏向保守方案),从而保证参议院投票顺利通过。

目前,机构认为,最终的税改方案将会更加接近参议院的方案:

-

参议院的方案相对保守,并注重控制预算赤字的上升。

-

调解过程完成之后,两院仍然需要针对调解的结果进行投票。考虑到共和党在参议院的微弱优势,众议院可能会需要在税改方案上作出妥协,从而保证参议院投票顺利通过。

而从历史上看,减税政策的成功推行将对消费和投资起到明显的促进作用,从而拉动GDP的增长和通胀上行。

二战后,美国共通过了6个减税法案,分别由共和党总统里根、小布什和民主党总统奥巴马提出。兴业研究指出,其中1981年和2001年这2次减税处于经济衰退期,而另外4次均在经济复苏期;从配套货币政策而言,除1981年和1986年2次减税发生在加息周期,其余4次均处于降息周期或是维持低利率。

其实,最为成功的减税案例是在1986年的里根时代。特朗普减税的背景与当年背景有颇多相似——经济处于复苏周期,货币政策处于加息周期,两人均为共和党人。

当时,业内人士认为,虽然紧缩的货币政策与扩张的财政政策可能有所冲突,但1986年减税后的4年内,美国的消费、投资、就业等各方面都获得了提振。因此,当前市场也普遍憧憬特朗普能够复制里根的成功,兑现其竞选口号——Make America Great Again(让美国再次伟大)。

然而,不可忽视的问题是,相比里根时期,当前美国联邦债务规模已经急剧膨胀,联邦债务/GDP比值从1986年的不足50%飞升到了当前的103%。特朗普的减税激进程度也远超里根。在沉重的债务负担下,美国当前的财政状况能否承受如此激进的减税仍然存疑。

风险情绪依旧高涨

今年,美股牛市已经进入了第八个年头,如今在华尔街,好像金融危机从未发生过一般。

眼下,一些股票估值指标处于历史最高水平:标普500指数在过去12个月的市盈率为25倍,而长期中值为15倍;席勒周期性调整市盈率(CAPE)已经接近30倍,而历史中值为16倍,这个倍数过去只有在爆发金融危机的1929年和2000年才会被超越;“巴菲特指数”(美国股市总市值在GDP中的比重)现已创下历史新高;被称为“投资者恐慌指数”的VIX指数处于27年来的历史最低位。

也就是在今年7月,华尔街投资大师、橡树资本(Oaktree Capital)联席董事长霍华德·马克斯(Howard Marks)在其备忘录中发出预警——“我们宁愿等到明年或后年再帮助客户赚钱,也不愿见到泡沫破裂所带来的廉价投资机会。由于我们无法得知高风险行为何时会导致市场回调,因此我想在今天发出警告,而不是等到狼来了时才亡羊补牢。”

一时间,全球媒体发文称——马克斯称“现在是时候退出了”。“其实大家误解了,我并不是说要卖股票了,现在既不是顶峰也不是泡沫,但美股等资产显然不便宜了,便宜的钱早就赚完了,现在切忌盲目投资(dumb deals),谨慎追高。” 马克斯上个月对媒体表示。

目前,税改成了美股的“强心针”。各大机构主要认为,一旦税改成功,高有效税率板块(能源、食品零售、电信服务、零售、多元金融、以及公用事业等板块)2010年以来的有效税率中值均会高30%以上;海外存留利润和现金较多的板块和个股(如科技股)可能相对更为受益。

此外,也有观点提及,即使税改暂时受阻,美股也具备盈利的支撑。今年以来,美国企业盈利增速不断提升。截至今年10月,标普500指数13.9%的涨幅中,盈利贡献了7.6%。

“标普500指数上周回调后,本周毫无新意地再次‘V形’反转回去了。2017年似乎每次这样的回调之后都再走高。”有美股交易员对笔者调侃道,“现在可以说是指数稳如泰山,个股动如兔。”

言下之意,目前板块轮动加速,如果你有个股跌了,可能加速的板块轮动不久就会让你解套。

高盛预计美股牛市将至少再维持3年,主要因为利润周期延长将为美股提供支撑,预计2018、2019、2020年底,标普500指数将分别为2850、3000和3100。此外,若税改通过,那预计2018年标普500每股收益EPS将增加14%,若未能通过,则将跌近5%。

客观而言,美股未来估值继续大幅扩张的空间有限,可以说“低垂的果实”(low-hung fruits)已经被采摘完毕,但市场并非没有上行空间,只是更需要依赖于基本面改善的推动,而非估值推动。

责任编辑:帅可聪

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)