美股救市录:从三次股灾看美国政府如何救市

文章导读: 放眼全球,股市的快速下跌屡见不鲜。而在发达资本市场,当股市陷入恐慌性下跌时,政府果断出手救市已是司空见惯。

1929年—1987年—2008年

【封面故事】美股救市录

大萧条以来,美国政府的救市措施超乎想象的坚决

放眼全球,股市的快速下跌屡见不鲜。而在发达资本市场,当股市陷入恐慌性下跌时,政府果断出手救市已是司空见惯。早在1914年7月31日,第一次世界大战阴云笼罩之际,在连续两天累计跌幅近10%后,为防止股市崩盘,黄金流出,纽约证券交易所一度被关闭达4个多月之久。

美国股市为美国雄踞全球经济领头羊功不可没。2015年3月23日,在对外国投资者推荐美国的美国投资峰会上,面对着心中充满对美国股市与经济不确定性的外国投资者,股神巴菲特反问道,过去238年中,有谁看空美国并从中获益了呢?

美股几经沉浮,在2015年5月,作为标杆的道琼斯指数创下18351点的新高。从1792年至今,为维护美国股票市场的稳定发展,应对股指恐慌性下跌,美国政府采取的救市措施也经历了从袖手旁观到果断出手的不同阶段。而在2008年的股灾中,正是由于美国政府果断出手救市,才使得国内经济快速恢复。

从美股三次主要股灾看美国政府如何救市

老虎证券特约分析师 王绾

公开资料显示,美股历史上出现过十多次股灾,在这大大小小的十几次股灾中,有三次股灾意义重大,美国政府的救市手段也在一次次股灾中变得越来越高效。

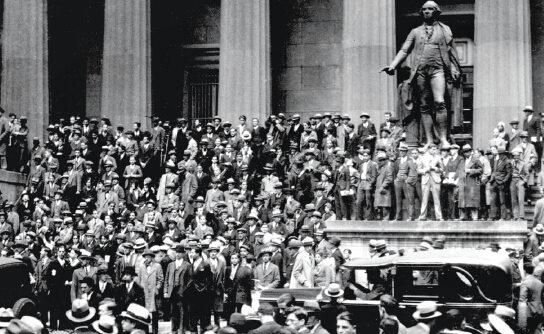

当时的胡佛政府没有果断救市,股灾后经济陷入大萧条,失业率高达四分之一。图为黑色星期二当天纽交所大厅外场景。

1929年美国股灾:

政府袖手旁观以致经济衰退

时间:1929年9月—1932年6月

标志日: 1929年10月28日(黑色星期二),道琼斯指数当日大跌13%

熊市历经:33个月

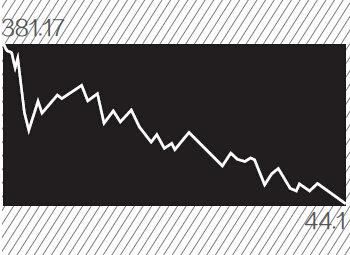

道琼斯指数终极顶点、低点:381.17点、44.1点

跌幅:89%

股灾背景 股市泡沫、经济周期反转、货币紧缩、杠杆收紧

美国政府在一战后奉行自由主义政策,大幅削减个人所得税并实行宽松的货币政策,美国经济迅速摆脱战时萧条,经济高速发展,股市也是一片繁荣。当时杠杆交易、信用交易非常流行,股民仅付很少的保证金就可以方便地进行股票杠杆投资,杠杆比率甚至高达1:10。

从1928年开始,实体经济呈现下行迹象。美联储也曾在 1929 年 3 月警示股市过度投机的风险,美联储要求会员银行减少对进入股市资金的信贷支持。为降低杠杆,美联储将证券经纪人的垫支比例从20%提升到 50%。

同一时期正在国会讨论的斯姆特-霍利关税法案(编者注:该法案将进口商品关税提升到历史最高水平,后导致美国国际贸易萎缩,引发经济衰退)也引发投资者对贸易战的担忧。当年10月28,股市迎来黑色星期二,道指下跌13%,接着两日股市连续下跌,股市迎来雪崩。

高杠杆的交易加剧了下跌,因为下跌,保证金交易的追加保证金需要和强制平仓带来的雪崩效应自我强化,使得市场恐慌性抛售的恶性循环难以中止,使得市场急剧下跌。

政府救市 自由放任、未及时释放流动性、信用紧缩黑洞及连锁效应

由于奉行不干预的自由主义经济政策,当时美国政府和美联储没有在股市暴跌时采取实质性的干预措施。

1.美国政府仅靠口头讲话来稳定市场,对杠杆交易引发的抛售,对银行的连锁倒闭都没有及时加以干预。

2.美联储未及时释放流动性,对1929年股灾时的流动性紧张局面没有采取任何有实质意义的行动,没有及时地增加货币供应量,保证足够的流动性,使得市场上的流动性越来越匮乏。

股灾后,美国开始反思股市崩溃的原因,采取了一些措施来稳定市场:

1.通过了在金融监管史上具有里程碑意义的《格拉斯-斯蒂格尔法案》,要求投资银行和商业银行分业经营,避免股市崩溃直接冲击商业银行体系,进而导致连锁反应;

2.放弃原先自由不干预的政策,相继通过《1933证券法案》和《1934证券交易法案》,并成立美国证券交易委员会,构建了一整套证券监管体系。

但这些政策偏向于长期效应,对于市场的短期失血和崩溃作用不大,就短期而言在市场崩溃之时,美国政府并未采取实质性的救市政策,此后进入了漫长熊市时期。

救市效果 从股灾迅速蔓延成金融危机、经济危机、社会危机

股市暴跌使得抵押品迅速缩水,很多银行无法收回贷款而倒闭,使得银行对于贷款的审核趋严,造成工商企业特别是中小型工商企业的贷款需求不能满足,陷入困境或者破产造成更多的银行坏账。美国经济由此进入大萧条。美国经济增长率从 1929第四季度到 1933年第一季度, 出现了连续 14个季度的负增长,累计为-68.56%。1933年一季度的经济总量比 1921年经济总量还低,这意味着美国经济至少倒退了 10多年。

1987年美国股灾:

总统及监管机构及时稳定市场

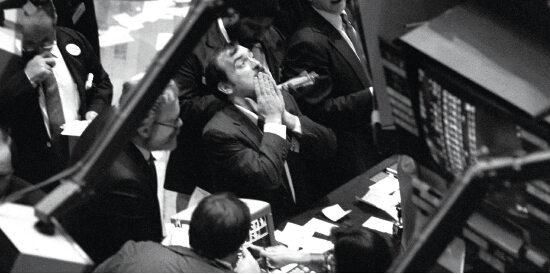

黑色星期一后,美国总统里根、财政部长贝克相继发表声明稳定市场,导致股灾并未严重影响美国经济。图为纽交所内交易员对行情感到惊讶。

黑色星期一后,美国总统里根、财政部长贝克相继发表声明稳定市场,导致股灾并未严重影响美国经济。图为纽交所内交易员对行情感到惊讶。

时间:1987年8月—1987年12月

标志日:1987年10月19日(黑色星期一),道琼斯指数当日大跌22.61%

熊市历经:3个月

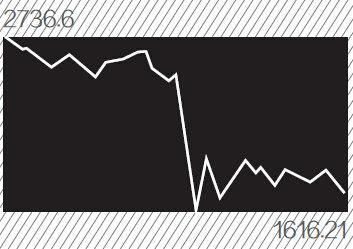

道琼斯指数顶点、低点:2736.6点、1616.21点,

跌幅:32.81%

股灾背景 经济周期向上、股价偏高、提高利率、汇率贬值、杠杆和程序化交易

上世纪80年代初,美国经济向好,股票市场走牛。截至1987年9月底,标普500指数相较1982年的最低点已经上涨215%,当年累计涨幅也高达36.2%。

然而,因为布雷顿森林体系瓦解,美元的预期贬值;加上上市公司并购税收优惠取消、海湾战争升级的传言等坏消息的冲击,叠加3—9月份联邦基金利率上调的影响,美股开始调整, 10月19日,美股开盘后道琼斯指数更是暴跌22.61%,史称“黑色星期一”。

程序化交易和杠杆交易加剧了这次下跌。程序化交易电脑的程序看到股价下挫,便按早就在程序中设定的机制加入抛售股票,形成恶性循环,令股价加速下挫,而下挫的股价又令程序更大量地抛售股票。在大跌前,增量的融资资金助推指数上涨,大跌后,融资余额迅速下降,使得市场失血。

政府救市 及时力度大、总统声明、提供流动性、降息、保证续贷、公司回购、熔断机制

为了稳定市场,美国政府和监管机构汲取1929年的教训,迅速地行动起来,果断地干预市场:

1.10月20日,在美股开盘前美联储发表紧急声明,支持商业银行为股票交易商继续发放贷款。同时,时任美国总统里根和财政部长贝克均表示,“这次股市崩盘与美国健康的经济是不相称的,美国经济非常稳定”。

2.美联储保证向市场提供充足的流动性。美联储鼓励金融机构与客户共渡难关,特别是商业银行对经纪商和交易商的贷款不能断。由于美联储流动性供给承诺,各州主要商业银行马上宣布降低优惠利率,增加证券贷款,保证客户的资金需要。

3.美国政府向多家大公司提供资金以便回购股票。在股灾发生的一周内,约有 650 家公司宣布要在公开市场上回购本公司的股票。

4.美国政府还与各主要国家协调汇率政策,干预外汇稳定美元汇率避免游资流出。

5.阻断程序化交易的恶性循环。10月20日中午,芝加哥商品交易所和期货交易所也相继暂停交易,以期截断股指衍生品市场和现货市场的连锁反应。由于程序化交易被普遍认为是这次股灾的重要原因,美国证监会[微博]随后引入熔断机制,当股市出现价格异常波动时,只能允许在熔断机制价格区间内交易成交,价格区间外的交易自动取消。

救市效果 股灾未变成经济危机

因为美国政府、美联储以及美国证监会的得力措施,市场恐慌情绪得以缓解,美股缓慢反弹,并在两年后回到 1987 年的高点。随着20世纪80年代末期,美国开始对传统垄断行业改革,电信、公用事业等行业因此受到市场投资者的追捧。而美国政府趁机减税增加居民可支配收入,通胀下降,消费也在增长。此后道琼斯指数缓慢上升,美国经济并未受到此次股灾太大影响。

2008年次贷危机:

政府提供紧急流动性、接管两房、量化宽松

时间:2007年10月—2009年4月

标志日:2008年9月29日,国会未通过救助法案,道琼斯指数大跌7%

熊市历经: 1年6个月

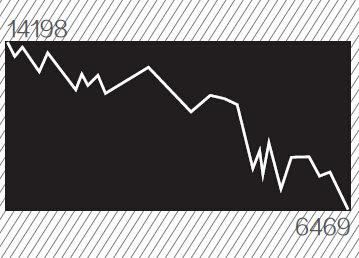

道琼斯指数顶点、低点:14198点、6469点,

跌幅:54%

股灾背景 经济周期顶峰、股价泡沫、加息周期、次贷泡沫破裂

美联储在2000年至2003年期间多次降息,将联邦基金利率从6.5%下调至1.0%,房市和股市双双大涨。

从2004年开始,美国再次进入加息通道,到2006年7月联邦基金利率已上调至5.3%。浮动利率抵押贷款利率相应大幅上升,居民偿债压力增加,美国房市从2006年起开始陷入困境,随后危机又蔓延至金融体系。

在这次金融危机后,因没有获得救助,华尔街著名投行雷曼兄弟宣布破产。美国政府先后接管房地美、房利美、AIG 等美国金融企业

在这次金融危机后,因没有获得救助,华尔街著名投行雷曼兄弟宣布破产。美国政府先后接管房地美、房利美、AIG 等美国金融企业

2008年9月,次级贷款危机集中爆发,房利美和房地美两大住房抵押贷款机构相继被政府接管、投行雷曼兄弟申请破产保护、美林被美国银行收购、保险巨头AIG接受联邦援助、摩根士丹利和高盛由投资银行转为银行持股公司以接受美联储更严格的监管。

受此影响,美股大幅下跌,2008年9月—12月道琼斯工业指数累计下跌31.2%,2009年3月更是一度跌破7000点。

政府救市 提供紧急流动性、接管两房、量化宽松

联邦政府在危机之始就介入救助,采取了一些措施安抚市场情绪,稳定市场:

1.2008年3月美联储为贝尔斯登提供紧急资金、联邦政府接管两房、援助AIG等。

2.2008年10月3日,国会通过救助计划,财政部和联储根据这一法案相继救助花旗、通用和克莱斯莱等巨头。

救市效果 危机蔓延低于预期、美国金融监管体制趋严

在联邦政府的积极救助下,市场恐慌情绪开始缓解,美股2009年3月起触底反弹。

危机过后,美国再次对监管体制进行改革。2010年1月,总统奥巴马公布“沃尔克规则”,强调将自营业务从商业银行剥离;6月25日,国会通过《多德弗兰克法案》,该法案被认为是大萧条以来最为严厉和全面的金融监管法案,主要内容包括成立金融稳定监管委员会、设立消费者金融保护局、将场外衍生品纳入监管、限制商业银行自营交易、设立新的破产清算机制、美联储被赋予更大的监管职责等。

分析师观点:美国政府对股灾教训深刻反省

美股股灾之所以能在政府的救市措施下很快恢复,与其严格的反应机制和事后的法律制定与完善不无关系。

如在2008年次贷危机苗头刚出现之时,美国政府就迅速启动了救市计划,并未等到股市一泻千里之时才行动,防患于未然;不仅如此,仔细梳理历次股灾都能发现,美国政府在股灾之后都会进行深刻反省,然后制定相关的监管法律法规,不断完善股市运行机制,防止下一次股灾的出现。

其次,美股之所以能在政府的救市政策下较快反弹,还与美国对股市的监管严厉、机制完善、相关法律执行到位等有关,日常美股的运行都在严格的监管中,投机倒把、钻法律空子的行为将会受到严厉处罚,保证了美股的运行在健康的轨道上。

美国政府的救市经验也是从无到有,在大大小小的股灾中摸索出来的,时间和经验必不可少。