|

|

2009年A股1200-2700点

|

|

此次市场大幅调整,除去经济和上市公司盈利方面,最重要的是大小非产业资本直接进入二级市场套利。通过对产业资本减持和与海外股市估值比较,我们认为,2009年A股市场运行点位在1200-2700之间。

在当前我国宏观调控政策向保增长转变、股市进入筑底阶段以及流动性微露曙光的情况下,可以从经济发展平衡、流动性平衡和价值与成长平衡三大平衡中进行战略布局。

从大类资产配置角度看,应当“顺应周期、突出主线”。我们看好四大主线:一是紧跟政府投资,推荐铁路设备、工程建筑、机械设备;二是投资绝对价值,关注大幅跌破重置成本的个股;三是寻找确定性成长,关注非周期行业中的医药、科技和必需消费品,同时关注高景气度行业中的农业、新能源等;四是市场大幅下跌以后,并购重组将会迎来黄金时期。

2009年A股1200-2700点

我们分析了美国股市历次大的调整的表现。统计显示,美国股市大的调整幅度都在30%以上,平均历时15个月,波谷平均估值水平为12.5倍。相比而言,中国股市大的调整幅度在40%以上,平均历时20个月,波谷平均估值水平为27倍。可以看出,从时间看,本次调整似还嫌短,但就空间而言,已经远超平均跌幅。

我们认为,此次市场大幅调整,除去经济和上市公司盈利方面,最重要的是大小非产业资本直接进入二级市场套利。通过对产业资本减持和与海外股市估值比较,我们认为09年市场运行点位在1200-2700之间。

三大周期中寻找规律

从一个经济运行的长周期来看,经济危机、股市危机、金融危机往往相运而生,三者所体现出的周期性也可以归结为经济周期、股市周期与流动性周期。随着全球虚拟经济规模日益扩大,流动性周期与股市周期结合越发紧密,流动性对市场的影响也逐步加大。

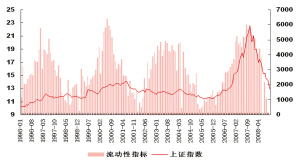

美国股市由熊转牛之前,往往都表现为流动性开始表现为充沛,领先的时间大概在3-12月左右。而在股市下跌之初,往往伴随着流动性同步的紧缩。特别是对于本次次贷危机之前,流动性早在2006年年末就开始出现明显的萎缩,而股市仍然一路高歌猛进,直到2007年八月次贷危机爆发,股市才掉头向下。

就中国而言,股市周期与流动性周期同样具有极高的关联性。股市的上涨往往伴随着流动性的同步提高,其时间差大概在3-12月不等。而在市场筑底的过程中,M2增速通常比M1快6%-13%。最新的统计数据显示,我国10月份M1与M2增速缺口为6.17%,显示出流动性正在复苏,市场进入筑底阶段。

三大平衡中战略布局

在当前我国宏观调控政策向保增长转变、股市进入筑底阶段以及流动性微露曙光的情况下,我们认为,可从经济发展平衡、流动性平衡和价值与成长平衡三个角度进行战略布局。

当前世界经济正在经历从消费国到生产国的再平衡,而作为生产国的中国也在积极主动扩大内需来对冲全球经济下滑和努力谋求发展模式变化。因此,紧跟政策,找寻政策受益企业,成为一条可行的投资思路。在“国十条”政策中,主要涉及基础设施建设、安居工程、教育医疗、自主创新等,而从受益板块来看,主要集中在建筑建材、工程施工和机械设备方面,对于医药、节能环保和科技创新等板块,投资者也应给予足够重视。

在流动性平衡上,货币政策放松和经济预期回稳给市场提供了资金来源,但真正影响资金需求的因素是二级市场的大小非减持。一方面,因为大小非解禁的金额巨大,一旦减持抛售,对市场的流动性会造成巨大的威胁;另一方面,限售股的成本很低,一旦解禁,减持的动力很大,尤其小非。从时间上来看,2009年的大小非解禁在1至5月份和10月份的规模相对较大;从行业构成上来看,材料、能源、资本货物、技术硬件与设备和汽车与汽车零部件占比相对较高。

在目前宏观经济不明朗、上市公司业绩变动剧烈的情况下,无论是价值型投资者还是成长型投资者都面临考验。我们认为,寻找绝对价值和确定性成长类股票在当前形势下是一种较好的策略。

从绝对价值角度分析,我们用重置成本进行考察。目前托宾Q值小于1的公司占比与2006年的情况基本持平,但目前的市盈率却比2006年的市盈率缩水过半,从这个角度看,目前的A股市场的投资价值已经开始显现。同时,Q值处于1-1.5之间的上市公司中,就价值而言,有65.49%的上市公司是处于核心区间的低位。

在确定性成长中,我们认为,2009年确定性成长类股票主要分布在非周期和高景气度的行业中。非周期行业中的医药、科技、教育、公用事业和必需消费品值得关注;而在高景气度行业中,建议关注农业、新能源、铁路设备和工程机械等。

把握四大投资主线

通过上述分析,我们认为,从大类资产配置角度来看,股票资产正逐步变得有吸引力,在流动性逐步复苏的情况下,战略性布局股市的时机正在显现。但同时也要看到,我国宏观经济形势依然严峻,上市公司业绩情况还未好转,在行业配置上应该“顺应周期,突出主线”。

我们看好以下四大主线:一是紧跟政府投资,推荐铁路设备、工程建筑、机械设备;二是投资绝对价值,关注大幅跌破重置成本的个股;三是寻找确定性成长,关注非周期行业中的医药、科技和必需消费品,同时关注高景气度行业中的农业、新能源等;四是市场大幅下跌以后,并购重组将会迎来黄金时期。