|

|

光大证券:牛市将在震荡中前行http://www.sina.com.cn 2008年02月04日 05:37 中国证券报-中证网

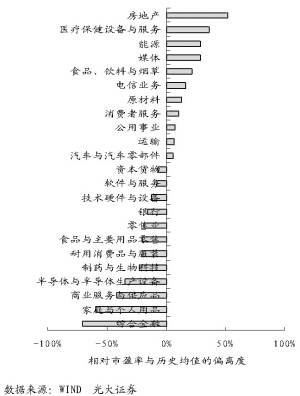

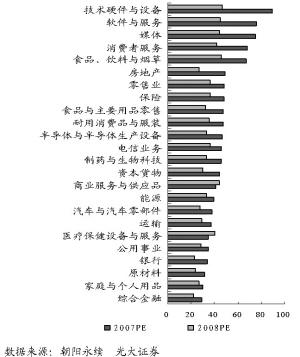

行业静态相对市盈率与历史均值偏离 数据来源:WIND 光大证券 行业2007PE和2008年PE 数据来源:朝阳永续 光大证券 项目2006A2007E2008E2009E 指数一致预期净利同比(%)25.51%51.831.9718.73 指数一致预期总市值PE58.46338.63329.27424.657 沪深300的一致预期 资料来源:朝阳永续 光大证券研究所 光大证券 穆启国 于栋华 黄学军 李怀定 市场先抑后扬 挖掘受益调控相关行业 2008年低实际利率情况难以改变,上市公司盈利率仍处于上升趋势,股票市场资金供求仍偏宽松,同时事件性冲击整体上偏向于利好,这都表明了牛市将继续前行。尽管在负利率和实体经济强劲增长的情况下,股票市场的长期趋势没有变化,但08年不确定因素较多,市场波动将会增加。上半年随着CPI和PPI的高企,连续的紧缩性政策可能会使得存款利率和债券到期收益率在上升,加上股票市场波动增加和估值偏高,这都将极大地冲击市场心理,同时Fed担心美国经济增长放缓与通货膨胀蔓延并存,这对于中国经济出口和人民币升值都将有较大压力,同时外部市场的下跌也会使得中国市场估值压力增加,因而股票市场会出现大幅震荡。但是下半年随着通胀压力的减弱带来货币紧缩的减缓以及奥运主题投资,股票市场将会再度上涨。 总体来说,08年在内部通胀、政府调控以及外部美国经济增速放缓导致出口需求不确定性增大的情况下,我们看好消费驱动的下游行业和代表产业结构升级的中游行业。08年受股票市场募集资金的影响,信贷规模的压缩将会有所减缓,且结构上将有变化,而信贷控制对于非上市和两高一资的产业有较大影响,因此08年应该寻找在调控中获益的行业和公司。 牛市趋势仍未改变 负利率使得高估值的现状仍将持续。我们的股票市场与全球市场和历史平均相比均存在高估的情况,并且市盈率倒数(E/P)小于存款利率和债券到期收益率,但是在CPI高企的情况下,只要负利率或者低实际利率的情况没有发生变化,资金从储蓄转向股票市场的趋势就不会发生逆转。市场对于08年信贷控制等存在过度的担忧,主要源于信贷控制并没有大幅度减少,且信贷规模的控制效应受股票市场的增发融资额和IPO融资额减缓的影响。 股债走势的背离并不意味着股市周期的逆转。尽管目前名义汇率相对于美元升值6.44%,对欧元贬值2.90%,但实际汇率按照PPI来调整,相对于美元仅升值1.25%,对欧元贬值6.53%。同时尽管08年上市公司盈利增速可能会下降,但是净资产收益率仍处于上升的趋势。从资本支出来看,尽管07年中报上市公司资本支出增加,但从资本支出与销售收入之比来看仍在逐年下降,这表明目前实体层面并没有过度投资。通过对比国际原材料价格走势和国内原材料价格走势,可以看出国内原材料价格涨幅并不大于国际原材料价格涨幅,而且劳动生产率的提高也抵消了部分原材料价格的上涨,08年企业有效所得税率的下降对于ROE的支持力度也较大。 股票的资金供求仍偏于宽松。负利率使得储蓄搬家短期内难以改变,虽然基金和QFII的规模在逐渐扩张,但其IPO和增发募集资金占流通市值和成交金额的比重仍较低,且受外围市场的影响QDII的业绩基准收益率都偏低,因而对短期资金影响较小。 整体来看,08年奥运、股指期货、台海问题和次债问题的利好效应大于利空效应。奥运大限并不存在,股指期货中期利好,台海问题对A股市场影响不大,次债问题对于美国的冲击在08年后半年将会有所减缓。 目前不考虑超预期的情况下,08年利润增长将为32%,简单计算PEG为1.21,由于全球主要市场的PEG平均为1.4-1.6,可以计算PEG由1.2变为1.4—1.6时,全年沪深300的收益率将在16%-33%。 超配受益政府调控相关行业 超配“两高一资”调控下供给减少的化工和建材业 2008年政府将通过“两高一资”、环保等方式进行压缩投资,这将使得行业的供求发生相应的变化,集中度提高的行业中龙头公司在整体供给减少的情况下将分享成长。许多化工产品如纯碱、草甘膦等受国家宏观调控和环保等影响供给释放较慢,新增产能有限,严重供不应求,产品价格和利润率将大幅攀升,这种供需紧张的情况短期内难以缓解,因而行业景气周期会有所延长,如果考虑到国际能源价格高企,那么从世界范围来讲,产业向具有成本和产业链优势的中国转移将是一个必然趋势,这将延长相关行业的景气度。另外,在国家产业结构调整政策的作用下,建材行业各子行业的淘汰力度也在逐步加大。08年水泥行业,在落后产能淘汰力度的加大和新建产能的严格审批下,供求关系将继续得到改善,价格有望继续维持高位,兼并重组也将继续活跃,建议关注目前的区域龙头和可能的并购标的。 超配分享流动性过剩及调控博弈的银行业 流动性过剩使得储蓄存款活期化且贷款需求增长,进而使得实际净利差扩大。07年央行加息效应的滞后释放将在08年进一步提升银行贷款的收益率水平,尽管信贷压缩制约着银行的规模扩张,预计上市银行的贷款增长率将下降两个百分点,但是净利差将有效弥补贷款增速下降的负面影响,同时有效所得税率下降以及拨备计提反哺利好,预计净利润增速将达到50%。 超配产业结构调整引发需求的电力设备和机械业 在出口受限和内部资源约束背景下,国家继续支持产业结构升级。受益于产业结构调整和国家节能政策,行业需求将有较大的成长空间。我们认为结构性调整产业会结构性压缩低档次和高能耗的产品,而有技术优势的产品将获得较大需求,因此在产业结构的升级中将会出现投资机会。另外,节能减排下产品升级也会使发电设备的“上大压小”提前到来,同时全球的电力建设进入上升周期,发展中国家新增装机大增,发达国家升级改造周期到来,目前订单充足可以排至2010年。对于输变电设备来说,要继续加大电网投资,增大电网集中招标比例,使得强者更强,其中南方电网、国家电网的上市将带来机会。对于风电设备来说,关键零部件供应紧张,目前关键零部件瓶颈最明显的依次是主轴轴承、齿轮箱,叶片、发电机。对于机械行业来说,中国目前处于工业化中期后半阶段的重化工阶段,机械行业将在整个阶段中取得快速成长。中国已经进入自主创新的发展阶段,将依靠二次创新获取竞争优势,依靠更快的学习曲线获得后发优势。 超配消费需求升级下的食品、农业和医药业 随着国内居民收入的快速提升、资产价格泡沫带来的财富效应以及奥运会等因素,这些都将推动内需结构升级。另外CPI价格的攀升,则相对价格没有大幅度提高的可选消费产业会有良好的表现。CPI的大幅度上涨源于基础农产品价格的大幅上涨,07年小麦和大豆上涨了70%-80%,06年玉米价格上涨了70%,从而带动了其他农产品和相应食品价格的全面上涨。目前政策的首要任务是遏制通涨,不鼓励终端大众消费品的全面涨价,因而农业和食品的投资策略在于农产品受益的公司和不受政策约束的奢侈品。 2008年“医改”的破题将使政策趋于稳定,行业政策性风险不断下降,同时政府加大医疗卫生体系的投入以及城镇医保等都将刺激居民的医疗消费需求。整个医疗行业将更趋于规范,优质制药企业盈利增长预期将更明确。建议长期投资分销和具有研发及营销优势的企业,短期投资受国家政策扶持的大型普药企业。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|

||||||||||||||