不支持Flash

|

|

|

|

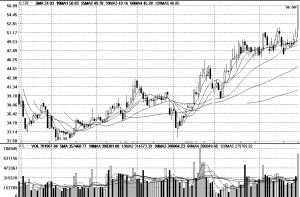

中国人寿:业绩超出预期 估值凸显优势http://www.sina.com.cn 2007年08月29日 05:51 中国证券报-中证网

新浪提示:本文属于研究报告栏目,仅为分析人士对一只股票的个人观点和看法,并非正式的新闻报道,新浪不保证其真实性和客观性,一切有关该股的有效信息,以沪深交易所的公告为准,敬请投资者注意风险。

中国人寿中报业绩超出市场预期,重估机会明显,未来资本运作不断,股价催化剂众多,建议买入并长期持有。 业绩超预期增长。国寿07年上半年实现净利润232.9亿元,同比增长159.7%,每股盈利0.82元,而此前市场普遍预期在0.6元左右。主要原因是投资收益如期继续大幅增长,上半年的总投资收益率达到5.19%(并不包括可供出售类的浮盈与未上市公司股权将带来的高资本收益),而06年同期为3.29%。同时,还由于递延所得税负债转回使得国寿的所得税费用减少31亿元,提高每股盈利0.11元。 保费收入结构继续优化。保费收入与管理费同比增长16.8%,而其中首年期缴保费收入同比增长23.9%。国寿上半年保费市场分额为46.86%,如果算上母公司,国寿总体的份额依然超过50%,与去年相比没有明显波动。我们认为这种市场份额依然可以持续,尤其是国寿从8月份开始销售投连险产品,对保持市场份额会有积极作用。同时,当前国寿在农村地区的保费销售收入在全部保费收入中占比47%左右,其中风险型保单占比65%左右,可充分体现国寿未来的保费收入增长前景。 安全边际明显,快速成长依然可期。国寿的偿付能力是法定偿付能力的4.4倍,而06年底为3.5倍,变得更加安全。投资资产同期增长28.8%,我们预计国寿未来20年投资资产的复合增速依然可以维持在15%-20%之间,成长确定性很强。 对于寿险股的估值更应重视的是其长期收益的变化,不应过分看重短期保费收入变化,因为寿险股本身就是长期负债性公司。04-06年,美国寿险股的保费收入增速低于5%,而股价却上升迅猛,而从大周期来看,美国的保费收入增速远远落后与股价上涨的速度,很明显,国外投资者的定价逻辑是其投资收益,而非短期保费收入。 以当前指数点位计算,预计国寿07年全年每股收益将超过1.7元,而且还有大额的留存收益,例如中信证券、广发银行的股权等。我们认为,对于确定高成长行业,应给予确定溢价,维持“强烈推荐A”的投资评级。 中国人寿 (601628) 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

不支持Flash

|

||||||||||||||||