不支持Flash

|

|

|

|

A股价值水平局部高估整体安全http://www.sina.com.cn 2007年04月19日 18:44 中国证券网-上海证券报

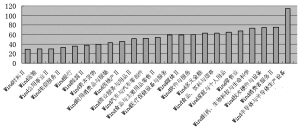

研究表明,目前我国股市只有局部的价值高估现象,整体估值状况良好,市盈率相对并不高。目前股市市盈率仍处于货币升值期间股市走牛中的爬升阶段,还处于安全区域,静态市盈率短期还会上涨。国际经验表明,股市泡沫的破灭在于本币升值过快及产业空心化,使市盈率过高。因此,控制本币升值的幅度以及利用资本市场大力发展实体经济是防范股市泡沫的根本手段,这实际上是从市盈率指标的分子和分母入手,降低分子值,提高分母值。 □国信证券总裁助理 何诚颖 博士 A股市盈率 还处于安全区域 一、现阶段A股市场总体估值水平分析 关于股票的估值有两种不同的方法,一是现金流贴现法,二是相对比较估值法。由于现金流贴现法在运用条件上的局限性,人们大多采用比较直观的相对比较估值法,即市盈率、市净率等方法。尤其在对股市进行估值时,人们常用市盈率方法,特别是眼下关于股市泡沫的讨论,市盈率是正反方都采用的依据。有鉴于此,本文以市盈率作为我国股市的估值指标。 根据WIND资讯系统的统计,去年底境外股市市盈率很少有超过20倍的,而A股市场的市盈率达37倍多,预测市盈率也在30多倍,各成份股指数也在20倍以上,确实有高估之嫌。但问题就在于这种比较只是简单的机械对比,并没有考虑这种比较的真正可比性有多少,指标的对比离不开指标产生的经济背景的异同性。 1、尽管A股市场在加入WTO后正逐渐走向市场化,但离成熟市场还有一定的距离,拿成熟市场的尺子来度量当前的A股市场,本身就是错误的。更何况A股市场市盈率的提高是与上市公司盈利能力的提高相伴的。 2、我国当前所处阶段是出口导向型发展战略导致的货币升值阶段,与日本、我国台湾当年货币升值时所处的经济环境相似,而与欧美经济环境则完全不同。因此,与当前我国市盈率可比的应是日本、我国台湾货币升值时的市盈率而不是欧美等成熟市场的过去或现在的市盈率。 3、在日本货币升值期间,股市市盈率经历了一个先上升后下降的过程,直到1990年股市泡沫破灭,破灭前市盈率在36-50倍左右。目前A股市场整体静态市盈率是37.76倍,扣除亏损股后市盈率还要低,只是临近日本股市市盈率上冲后阶段的下限,离其市盈率极限50倍还远。加上考虑股改等创新政策,以及中国宏观经济向好的发展前景等对上市公司业绩的提升等因素,我们认为,目前A股市场市盈率仍处于货币升值期间牛市的爬升阶段,还处于安全区域。 4、从市盈率指标来分析 (1)目前仍然有大量的非流通股没有解禁,试想,如果这些非流通股变为流通股,自然就会增加股市供给,对股价上升构成抑制,从而对市盈率形成下压力量。因此,当前的市盈率是A股市场特有的股权结构造成的。 (2)从影响股票需求的因素分析。首先,我国出口导向型的发展战略导致的本币升值仍将延续,由此产生的流动性充裕仍将存在,人民币资产价格将继续上升,股价一样有上升动力。其次,在我国居民可投资渠道狭窄的现实下,对股票投资的需求自然是增加的。最后,从投资收益率角度看,市盈率是投资收益率的倒数,我们现行定期1年期存款利率为2.79%,相应市盈率应是36倍,因此,当前30多倍的市盈率不能说有多大的泡沫。 (3)从每股收益来分析。宏观经济持续增长、股改及股权激励与市值考核、新会计政策、所得税改革等将使上市公司利润大幅增长。据估算,新会计准则的实施预计带动上市公司业绩提升5%左右,所得税改革预计带动上市公司业绩提升9%左右。据预测,2007年、2008年上市公司整体盈利增速可望高达25%。所以从动态来看,当前的市盈率并没有高估。 综上所述,我们认为,目前A股市场市盈率还处于安全区域,静态市盈率短期还会上涨。 二、现阶段A股市场估值水平的结构分析 众所周知,总量分析不能替代结构分析,目前股市市盈率虽然还处于安全区域,但并不意味着个股和行业市盈率也都处于安全区域。 我们首先从个股考察,以2007年4月6日的统计数据为例,1440只个股中公布2006年年报从而拥有有效数据的个股有754只。从频数分布中可以看出,有80%的个股市盈率在121倍以下,绝大多数个股的市盈率低于总体平均水平,这是目前A股市场总体市盈率仍处于安全区域的关键原因。但不容否定的是,仍有10%的个股市盈率高于214.5倍,这些股票的投资回收期或者说市盈率就未免太高了点。所以,从市盈率的个股结构来看,部分股票的市盈率的确存在高估现象。 从行业市盈率分布来看(见下图),Wind23个行业(Wind保险Ⅱ因没公布年报未列入统计)的平均市盈率约为55倍,但Wind半导体与半导体生产设备行业的市盈率高达113.97倍,是行业平均市盈率的一倍以上。尽管不同行业的成长性存在差异,市盈率水平有高有低,但如此高于市场行业平均水平很难全部用成长性来作合理解释。所以,从市盈率指标的行业分布来看,也不容否定存在行业高估问题。 所以,尽管目前A股市场整体估值状况良好,市盈率相对并不高,但也存在局部的价值高估现象。而正是这种高估现象的存在,使得A股市场的进一发展将注定是在市盈率的结构性调整中震荡前行。 股市泡沫 已回落到正常区间 Campbell&Shiller(2001)以10年平均每股收益取代1年每股收益,计算了1872-2000年间S&P500指数股票年初市盈率后得出:绝大部分年份的市盈率在10-25倍之间,均值为16倍,最大值为45倍(2000年),最小值为5倍(1918年)。根据Campbell&Shiller的研究结果,市盈率超过25倍往往会发生股市危机。 根据10倍、16倍、25倍市盈率所对应的股市泡沫,将股市泡沫划分为三个区间:正常区间、可容忍区间、超常区间。正常区间的市场泡沫为6.54%-41.59%,在此区间,股市泡沫适度,适度的泡沫有利于活跃市场,增强股票市场流动性,提高社会公众参与股市的积极性,对股市发展具有积极意义;可容忍区间的市场泡沫为41.59%-62.62%,在此区间,股市泡沫的负面影响逐步显现出来,但股市泡沫尚处于市场和社会承受力所容许的范围内;超常区间的股市泡沫大于62.62%,在此区间,股票价格严重偏离内在价值,市场风险高度积聚,股市危机随时可能爆发。 对各区间的上下限取整并将正常区间的下限调整为0,对A股市场1993-2006年年初股市泡沫的合理性进行分析。结果表明,A股市场总体价格水平偏高,价格中的泡沫成分较多。在14年中有8年年初股价泡沫为超常泡沫,5年年初股价泡沫为可容忍泡沫,仅有1年(2006)年初的股价泡沫为正常泡沫。需要指出的是,上世纪90年代末至本世纪初,A股市场泡沫随着股价指数的大幅上涨不断膨胀,市场泡沫从接近正常水平的45.11%(1996年初)扩大到超常水平的78.12%(2001年初),此后市场泡沫随股票价格向内在价值回归而不断缩小,市场泡沫逐渐回落到可容忍区间,到2006年年初则进一步回落到正常区间,市场投资价值不断显现。也正因为如此,A股市场在股改预期配合下于2006年启动的是一波幅度大、时间长的大牛市行情。 防范股市泡沫 膨胀乃至破裂 通过近期疯狂的购买基金和每月数百万的证券开户数来看,很多新入门的投资者往往忽视了风险,甚至误认为基金成了收益率较高的储蓄产品、股票成了发财致富的投资理财产品。所以,在资金推动型牛市中,很多人是偏乐观的,想立刻以“泡沫论”来打压显然是不妥的。此时管理层应该进行适当的风险提示和风险教育,采取适当的风险监管、约束机制来防范系统性风险。 日本和我国台湾的经验表明,货币升值期间,股市上涨乃至产生泡沫到最后泡沫破裂,对国民经济发展所产生的影响是不容忽视的。日本“失去了十年”,我国台湾经济所受影响相对较轻。我国正处于它们那时所经历的阶段,应该吸取教训,防范股市泡沫膨胀。 日本股市泡沫的破灭在于本币升值过快及产业空心化,使市盈率过高。因此,控制本币升值幅度以及利用资本市场大力发展实体经济是防范股市泡沫的根本手段。这实际上是从市盈率指标的分子和分母入手,降低分子值,提高分母值。具体措施可以有:1、扩容,让更多优质企业上市,尤其是在海外上市的优质企业回归A股。2、建立股市的优胜劣汰机制,大力提高上市公司质量。3、拓宽国民投资渠道,增加投资品种,改变股市的单边市特征。4、改善机构投资者结构,加强对机构投资者的监管。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

|

||||||||||