|

不支持Flash

|

|

|

|

放大作用显现 套利慎防风险http://www.sina.com.cn 2007年03月27日 03:03 中国证券网-上海证券报

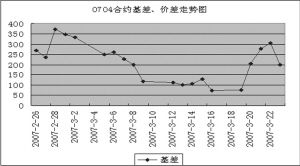

价格运行 3月19日到23日的一周,市场在周一有大幅攀升,较前周末收盘大涨50余点;其余时间内继续平稳缓慢上行,沪深300指数在50点的狭窄空间内波动。这种平缓上涨的走势也带动了期货市场做多的信心,0705合约上市的交易价格就在3000点以上,基差在300点以上;截止到23日收盘,0704和0705合约都分别上涨了将近200点,凸现了股指期货对行情的放大作用。期货市场23日收市有一个情况值得大家注意,就是各期合约在14点50分左右都有跳水迹象,交易价格下降达100点。从市场的基本面来看,目前没有更多的信息刺激市场大涨,因此我认为当前的基差水平略显过高;但市场更不具有下跌的动因,因此也不宜看空。所以目前的交易策略,可定为先谨慎看多后转看空。 交易机会 期现套利方面,以0704合约200点的基差,在还有15个交易日的情况下,利润还是有一定规模的。在这个点位和时间点进行套利,有两个问题需要注意。第一个问题就是风险。15个交易日略显过长,其间如果所选用的现货方,如上证50ETF,对沪深300指数追踪误差过大的可能性就越多,从而会造成套利失败。第二个问题是对于未来三周行情的预测。如果未来三周现货市场行情波动较大,有可能会带动期货市场基差水平上升,因此可能会造成投资者错过最佳的建仓机会。另外,如果期货市场有较大涨幅的话,会对套利的期货头寸造成保证金风险。总体来看,我认为如果在当前价位建仓,风险仍然是第一位考虑的因素,尤其是跟踪风险这类基本上不可控的风险。其他方面,保证金风险可以通过追加资金来避免;而熟悉证券交易的投资者也清楚,我们不能苛求抓到行情的最高点和最低点,而是要抓到次优。 注释: 1. 理论价格=现货指数点位×exp(r×t/360),其中t为剩余时间,r为无风险利率,取一年定期存款利率 2. 溢价水平=实际价格-理论价格 3. 建议套利比例表示采用股指期货与50ETF进行短线套利时1个指数报价对应现货部位的数量,即一手股指期货进行期现套利需50ETF的数量为相应比例乘以300;ETF作为股指现货的替代品,其与股指现货之间的关系并非恒定,该比例关系的变动会对期现套利效果产生影响,必须注意和精算的风险 4. 与50ETF基差=实际价格-ETF价格×建议套利比例 5. 这里的套利机会,是指依据正向套利持有到期来估算的套利机会;其他套利方法很多,不能全部给出建议。 本报告作为一种操作建议,仅供投资者参考。 陈东坡 数据统计 时间2007-3-23 沪深300指数/50ETF 1243.2 沪深300指数 2715.3 50ETF价格 2.176 名称实际价格 理论价格 剩余时间(天)与沪深300 与50ETF 指数基差 基差 IF07033209 2704.7556 493.7503.8 IF07042914 2694.2628 198.7208.8 名称成交量持仓量建议套利 有无套利机会 溢价水平 比例 (与50ETF套利) IF0703176125702 1460.1 有504.25 IF070454548189741353.5 有219.74 基差与价差走势 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

|

不支持Flash

不支持Flash

|

||||||||||||||||