|

不支持Flash

|

|

|

|

牛市跨入震荡期 买入机会隐现http://www.sina.com.cn 2007年03月02日 06:13 中国证券报

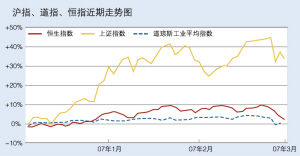

本报记者 徐海洋 北京报道 牛市之路多曲折。经过大幅上扬之后,牛市行情开始显露出“曲折”的味道,剧烈震荡成为重要的走势特征。 前一交易日沪指上涨109点,昨日则下跌83.99点,报收2797.19点,跌幅为2.91%。深成指昨日下跌235.35点,报收7804.35点,跌幅为2.93%。 分析人士认为,巨幅震荡并不意味着有上市公司盈利和流动性支撑的市场发生了逆转,估值风险不应成为市场深幅下挫的理由。相反,急跌可能会带来买入机会。 牛市繁荣机制仍在 在内外部因素共振的影响下,近日A股市场出现了10年不遇的大跌走势。在一些投资者信心受挫之时,分析人士指出,牛市繁荣的机制没有改变。 首先,流动性溢价依然会推动资产价值重估。在影响2007年投资的各种因素中,最为确定的是人民币升值的趋势不会改变。币值提升会带来资产盈利能力的提高,更重要的影响在于,升值会导致经济体系中的流动性堆积,相应地,市场资金的预期收益率面临系统性降低的趋势。流动性堆积的趋势不改,资本品的价值重估行情就不会结束。 其次,上市公司业绩快速增长将对行情构成基础性支撑。自2006年下半年起,业绩已经展示出其对市场走势的重要影响。截至2月27日,已经公布的157份2006年年报交出了同比涨幅超过110%的亮丽业绩。从趋势上看,A股公司业绩仍有提升空间。抛开宏观景气周期因素不谈,目前我国上市公司净资产收益率水平不仅赶不上业态稳定的发达国家,甚至仅是印度公司的一半。净资产收益率的回升,便足以带给A股公司足够的成长性。目前一些行业分析师仍在不断调高盈利预测,2007年一季度业绩同比增幅的预测值已达35%-40%,2007年全年增幅也调高至25%。 第三,股改制度变革的利好刺激效应不减。两类股东利益趋同能有效改善公司治理,提升业绩。 在股市特有的定价机制下,控股股东有动力将盈利能力更强的资产置换成数十倍的股票市值。 如何合理估值 近期市场出现明显震荡,A股静态市盈率偏高被认为是做空者的主要依据。那么,A股市场估值水平到底如何,如何看待市场估值? 投资者在评价A股市场估值状态时,往往用A股市盈率水平与香港、美国等成熟市场相比较。按照前推12个月的计算方法,目前A股市场剔除亏损股后的2006年市盈率约在31倍,明显高于恒生指数14倍和道琼斯指数16倍的市盈率水平。 但分析人士指出,这种评估方式显然忽略了不同市场间的成长性和资金成本差异。在2007年业绩增长25%的预期下,A股公司动态市盈率不到24倍。其对应的资金年收益率在4.17%,明显高于目前10年期国债3.50%的到期收益率,因此A股市场对资金仍有吸引力。而香港目前的基准利率为6.75%,如果以此作为业绩回报基准,港股的市盈率中枢就应在14.8倍左右。美国以一年期Libor5.25%计算的市盈率水平在19倍。即使不考虑业绩增长,以10年期国债3.50%的收益率简单计算,A股市场的静态市盈率水平在29倍左右,市场似乎没有明显高估。 买入机会或现 撇清虚无的传言之后,静态估值偏高导致的心态不稳无疑是日前大盘大跌的重要因素。而天量成交和散户“羊群效应”带来的赎回压力,又决定了短期市场较难摆脱宽幅震荡的整体走势。不过,连续急跌可能也会带来买入机会。 在2月27日大跌当天,基金去年第4季度的100只重仓股中,有95只股票正常交易,其中71只股票跌停。静态来看,它们的估值的确较高,近半数股票市盈率(前推12个月)超过40倍,市盈率超过25倍的也达到54只。不过动态来看,结果就有所不同了。以2007年预测市盈率计算,市盈率超过25倍的股票数量降至43只,以2008年业绩计算,有45只股票的市盈率低于25倍。急跌之后,其中质地优良的成长股将显示出对资金的吸引力。 另外,大跌也会带来资产注入、整体上市等题材股的短期性机会。这种题材更多是股改成果释放的一种表现,以定向增发形式实现的资产注入和更为彻底的整体上市、股权激励的推出、市值考核制度等等皆属此类。这类外延式增长蕴含的爆发力,将对一些资金构成较强的吸引力。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||