|

|

|

|

|

股市急跌 泡沫论占据上风http://www.sina.com.cn 2007年02月06日 09:06 新京报

沪指从2945点深幅下跌11.3%,专家认为流动性过剩主导前期行情走势 上周三和上周五的两次大跌,给刚刚入市的新股民上了一课。根据沪深证券交易所的数据计算,上证综指周跌幅达到7.26%,深证成指周跌幅则高达10.6%,其中1月30日沪深两市分别下跌4.92%和7.62%,创下近7个月来的单日最大跌幅。本周一,沪深两市继续大幅下挫。 截至昨日,沪指已经从2945点的高位下挫至2612点。跌幅达到11.3%,而深证成指的跌幅达到12.8%.而这似乎也印证了当前股市存在泡沫这一论断。 回顾这一年多来A股一路上扬,特别是进入2007年后的快速冲高,很多股票在一年之内翻了几番,A股的平均市盈率已经达到了40倍的高位。国都证券研究员吴明告诉记者,按照2005年的业绩计算,美国股市的平均市盈率为16倍,纳斯达克市场的平均市盈率为22倍,我国香港股市的平均市盈率为15倍。而A股市场的平均市盈率达到了40倍,明显过高。 是什么推动了这一轮大牛市行情,众多专家认为流动性过剩推动了这一轮牛市,通俗而言就是资金推动了本轮牛市。

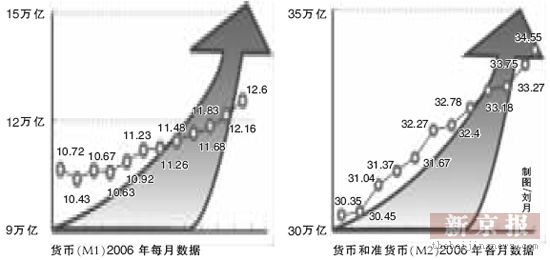

在今年年初的一波飙升之后,A股迎来了牛市以来最深的一轮跌幅。截至昨日,沪指已经从2945点的高位下挫至2612点,跌幅达到11.3%,而深证成指的跌幅达到12.8%.而这似乎也印证了当前股市存在泡沫这一论断。 与指数大幅下跌相应的是,A股成交量出现缩量,沪市成交从最顶峰时期的日成交过千亿开始缩量,到昨日收盘时,成交量已经跌至551亿,仅为顶点时的一半。深成指成交也从最高551亿缩至昨日的260亿。 空方力量打压股市 在这一轮下跌中,银行、证券、钢铁、石化、食品饮料和房地产等大部分行业都出现了大幅下跌,华侨城、招商地产、招商银行、中信证券等股票的周跌幅都高达10%-15%.深圳本地地产股跌势成为拖累深市股指下跌的主要原因。深圳地方加大房地产税收力度的政策导致房地产股的反弹戛然而止,并重新成为市场做空的动力之一。 而以招商银行和民生银行为代表的中小股份制银行也没能在市场下跌中幸免,反而是前期已有调整的工商银行和中国银行的跌幅较小。相比之下,商业零售类、有线电视传媒类和基础设施类股票的跌幅较小,部分有利好消息传闻的公司还逆市上涨,譬如上海机场等。ST股和S股在本周也有不错的表现,每次大势调整时,这类股票总是不忘表现一番。 在市场资金面没有转折性转变的情况下,股市持续下跌的首要原因被认为是市场信心受到打击。股指逼近3000点时,各种利空言论纷至沓来。包括A股估值存在泡沫、监管部们查处违规资金入市、证监会控制新基金发行等。 国泰基金在其市场报告中认为,基金遭遇赎回导致基金重仓股被迫抛售而出现大跌可能是原因之一。但更主要的原因可能是调控压力对市场信心的打击和前期巨大的获利了结压力。根据统计分析,市场估值水平在1月份出现快速上升,存在均值回归的要求。再加上不断升温的调控舆论,市场后期将步入一段修正期。等待盈利增长的数据不断落实和舆论压力的减轻,市场才会重新启动。 但另一方面,市场的各个指标,如开户数、沪深市场存量资金等数据,都出现牛市以来的新高。申银万国的统计数据显示,今年1月4日至31日期间,以IPO新股发行流出的资金为189亿元,以印花税和佣金形式流出的资金额为150亿元左右,而流入市场的存量资金有839亿元左右,合计流入市场的资金为近500亿元。 不少分析师认为,这些信心指标的预警效应值得警惕,从经验来看,开户数等信心指标的高点,往往成为指数反转的标志。但不管是不是预警,A股资金仍然充裕的局面没有改变。 流动性过剩局面仍难改变 流动性泛滥积累下的股市泡沫已经存在,近一周的下跌虽然使得股市的泡沫显得没那么严重,但未来流动性过剩的局面仍不会改变。从目前各方面的情况来看,虽然目前A股的估值已经颇高,但绝大多数专业人士还是认为A股仍有一定程度的上涨空间,即使短时间内会有一定幅度的调整。德意志银行中国区首席经济学家马骏表示,他预计2007年国内A股还将有一个20%左右的增长幅度,理由仍然很简单,“国内市场的流动性过剩的局面不会改变”。 他解释,A股的投资者和H股投资者相比来说,有非常大的不同。目前国内的投资渠道还非常有限,在2006年股市持续增长带来的财富效应下,国内股市资金面不会存在问题。但香港市场不同,他们投资的是全球股市,一旦感觉这个市场的估值高了,他们就可以转向其他的市场,可以说,这两个市场的资金状况是非常不同的。 调控措施预期将出台 2007年一系列针对流动性措施的出台显然可以期待。这些措施当中,最容易想到就是央行的货币政策,提高保证金率、加息和大量发行央行票据是目前货币政策收紧市场流动性的三个主要方式。2007年这三个主要工具央行仍然会频繁采用。马骏认为,2007年央行会有1-2次的加息,此外还会有3次以上的存款准备金率的调整。汇丰银行中国区首席经济学家屈宏斌则表示,存款准备金会有3次左右的调整,他认为目前宏观经济局势并无加息的需要,但考虑到目前过于火爆的股市,有加息1次的可能性。 中金公司哈继铭则认为,从供给面调控股市是个更加可取的方式,即通过增加大型IPO以及国有股积极减持,通过加大市场的供给以压制汹涌的资金。从目前来看,这一方式也正在被监管层采用,大型国企不断回归A股,平安A股也刚刚过会,大非和小非减持时有出现,国内流动A股的供应量已经大大增加。 马骏认为,流动性的问题最终需要通过改变市场预期来引导。“据2004年底我们的测算,银行体系和股市资金大概是17:1的状况,但当时市场并没有起色。经过了去年股市已经比较疯狂的上涨,目前银行体系的资产10:1,应该说流动性已经是减轻的”。他表示,泡沫产生的主因是投资者的预期,监管层需要提醒他们,不能让他们有过高的赢利增长预期,要改变他们的资产配置情况,“这样很大一部分资金还是会留在存款上的”。 相关新闻 储蓄、信贷资金入市推高股指 去年10月开始储蓄存款增长不断放缓,违规信贷资金曲线入市 回顾这一年多来A股一路上扬,特别是进入2007年后的快速冲高,很多股票在一年之内翻了几番,A股的平均市盈率已经达到了40倍的高位。国都证券研究员吴明告诉记者,按照2005年的业绩计算,美国股市的平均市盈率为16倍,纳斯达克市场的平均市盈率为22倍,我国香港股市的平均市盈率为15倍。而A股市场的平均市盈率达到了40倍,明显过高。 是什么推动了这一轮大牛市行情,众多专家认为流动性过剩推动了这一轮牛市,通俗而言就是资金推动了本轮牛市。 储蓄资金流向股市 1月底吴敬琏在接受媒体采访时表示,中国境内目前的流动性过剩已到了相当严重的地步,外汇储备超过1万亿美元,合8万亿元人民币,而央行只发行了2万亿央行票据冲销,即还有6万亿元资金留在市场,在乘数效应下,等于起码有30万亿元的热钱在市场中兴风作浪,这导致了去年的房地产热和当前的股市狂潮。 央行统计数据显示,去年流通中货币和准货币(M2)及货币(M1)都呈逐月上升的态势。2006年初M1为107250.68亿,而到了年底这一数据则为126028.05亿元,增长17.5%.2006年初M2为303571.65亿元,2006年底这一数据则为345577.91亿元,增长13%. 谢国忠在《财经》杂志上撰文表示,中国国内股市总值大约为8万亿人民币,而市场中真正流通部分可能约为2.5万亿元,而中国的银行系统中有超过32万亿元的总储蓄,过度流动性的规模就比流通股总值更大,如果所有流动性都流入股市,股市自然可以轻易一翻再翻。 从去年10月开始,央行发布的月度报告都显示,储蓄存款增长不断放缓,资金正在不断向股市流进。中国证券登记结算公司的数据显示,2007年1月份A股新增开户数超过了100万,已经超过了去年全年的1/3,与此同时,基金的资金规模也在迅速增长,数据显示内地基金净值已经超过了1万亿元。 在央行去年年底进行的一次例行调查中,选择“购买股票和基金”的人数占比达18.5%,跃升至历史最高,选择“储蓄存款”为最主要金融资产的居民人数占比为65.8%,比第三季度和去年同期分别下降2.4和3.6个百分点。 违规信贷资金入市 随着股市赚钱效应不断放大,更多资金不断进入市场。除了合规的储蓄资金之外,还有违规资金也在曲线进入股市。 2006年12月31日,中国银监会下发《关于进一步防范银行业金融机构与证券公司业务往来相关风险的通知》(下称《通知》)。该文件措辞严厉,要求对银行资金强化管理,对违规资金予以严查。 银监会一部门负责人表示,贷款炒股风险很大,从个人方面来看,个人按揭贷款、信用贷款以及典当行是贷款炒股的主要来源。而对于企业贷款来看,短期流动资金贷款被挪用炒股可能性比较大。他表示,目前来看,这几个途径是存在流入股市的可能,但在大牛市状况下,贷款资金通过层层转移进入股市的途径多种多样,很不容易管理。 《通知》认为,部分银行业金融机构与证券公司的业务,特别是委托贷款和同业拆借面临的风险较大;同时业已发现企业挪用银行贷款资金炒股的违法行为,要求银行做好贷款前的审查以及贷后监督。《通知》要求,“严格禁止任何企业和个人挪用银行信贷资金直接或间接进入股市,银行业金融机构不得贷款给企业和个人买卖股票。此外,为防止个人消费贷款进入股市,银行应对借款人动因、贷款用途、还款来源等进行审核,以确定是否发放贷款。 建行一信贷部门人士表示,就他们来说,他们对各种贷款都是严格禁止进入基金、股市的。“如果他们拿去炒股,那从资金账面转移就可以看出来”,当记者询问个人如果直接将贷款提现,再进入股市,该人士表示,“那我们就没办法了,但我觉得我们银行已经做了一切我们可以做的(来防止贷款炒股)”。 本版采写/本报记者 张诚 吴敏 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

|||||||||||||||||||