|

不支持Flash

|

|

|

|

先控股再整体上市 国金证券借壳方案出台http://www.sina.com.cn 2006年10月14日 00:00 中国证券网-上海证券报

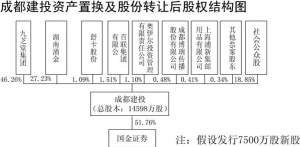

国金证券借壳上市方案今日亮相,通过资产置换和定向增发,S成建投将拥有国金证券51.76%的股权。 S成建投今日发布的相关公告显示,S成建投拟以全部资产和负债与九芝堂集团、湖南涌金和舒卡股份所持有的国金证券51.76%的股权进行置换。置换差价由S成建投向九芝堂集团、湖南涌金和舒卡股份非公开发行不超过7500万股新股作为支付对价,发行价为每股6.44元。九芝堂集团、湖南涌金持有的此次发行的股份,36个月内不得转让,舒卡股份持有的股份12个月内不得转让。 据了解,在此次资产置换前,原大股东成都市国资委已与九芝堂集团签署股权转让协议。按定向发行7500万股完成后计算,S成建投总股本将达到1.4598亿股,九芝堂集团将持有S成建投46.26%的股权,湖南涌金持有27.23%的股权。由于湖南涌金和魏东、刘明、魏锋、赵隽、沈静等5名自然人100%控股九芝堂集团,这5名自然人同时又100%控股湖南涌金。这样魏东、刘明等5名自然人将间接持有S成建投73.49%的绝对控股权。 国金证券属于综合性规范类券商,注册资本为5亿元,现有14家证券营业部。今年上半年,国金证券账面净资产为5.74亿元,实现利润总额9400万元,净利润6028万元。九芝堂集团承诺,扣除因收购其他券商或证券经营类资产所产生损益,若国金证券2006年度、2007年度、2008年度净利润未达到0.9014亿元、1.1058亿元和1.5188亿元,则对于该三年合计预测净利润与合计实际净利润的差额部分,由九芝堂集团以现金方式补足。按此推测,今年S成建投的每股收益应达到约0.32元。 有关方面强调,资产置换和定向增发是国金证券整体上市计划的第一步。对于尚余的国金证券48.24%股权,九芝堂集团将负责协调国金证券其他股东,按照同股同价的基本原则,将所持有的国金证券的股权置换为S成建投非公开发行的新股,S成建投也同意通过吸收合并的方式实现国金证券的整体上市。届时,国金证券所有证券经营业务资格及经营牌照在获得管理层批准后,将全部由S成建投承接。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

|

||||||||||||||||||