|

不支持Flash

|

|

|

|

大豆内外盘走势严重背离 资金外流现象严重http://www.sina.com.cn 2006年07月20日 03:05 中国证券报

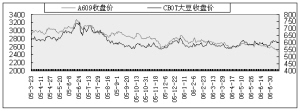

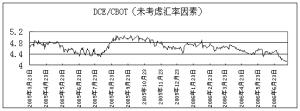

大连与CBOT大豆价格近期运行背道而驰。当7月11日CBOT大豆价格到达619美分/蒲式耳,准备向今年1月3日创下的年内高点633美分/蒲式耳发起冲刺时,大商所(DCE)主力合约A609却已于一日前突破去年11月28日创下的低位2554元/吨,并向更低价位跌落。 内外盘走势背离 DCE大豆价格没有跟随CBOT大豆价格走强,而是背离CBOT大豆走势而走弱,也就是说两个市场以前那种紧密互动现象开始消失,这一现象最初发生在今年4月中旬左右。当时,这种外强内弱背离并不明显。但到了6月26日,DCE大豆弱势特征进一步凸现出来,完全不理会CBOT大豆逐渐转强的运行势头。早在去年8月初,也曾出现过DCE大豆与CBOT大豆走势背离现象,但那次与这次有着本质不同。那次出现的是内强外弱背离,持续到去年11月底基本消失了。 从DCE大豆主力合约A09收盘价与CBOT大豆收盘价比价图上,或许更能清晰地观察近期DCE大豆与CBOT大豆价格发生内弱外强背离的事实。自去年3月以来,DCE大豆与CBOT大豆比价不断变小。今年7月3日,突破了去年8月2日创下的最低值4.298,7月17日再创4.164的新低,DCE大豆价格偏离CBOT大豆价格倾向越来越严重。从比价曲线运行趋势来看,DCE大豆价格还有继续走弱、进一步偏离CBOT大豆价格的可能。 资金外流严重 导致DCE大豆向弱势背离的原因主要有以下几个方面。首先是汇率因素。人民币升值加剧了以人民币标价的大连大豆价格下跌。当前,人民币升值压力仍然很大。截至7月17日,离岸市场1年期美元兑人民币不可交割远期合约买入/卖出价为7.7110/7.7150元。有观点认为,人民币对美元年内要升到7.8,甚至7.6附近。如果这一观点成立,还会加深大连大豆走弱。从这个意义上来说,DCE大豆价格与CBOT大豆价格背离不会马上改善,甚至有进一步恶化的可能性。 其次是大连大豆期货市场资金出现外流,这是不争的事实。今年3月份以后,整个大豆市场出现交易量极度萎缩现象,主力合约日成交量只有1至2万手,有时甚至只有区区几千手,这是大豆合约自上市交易以来罕见的。大豆月末持仓量从今年1月份的39.1万手下降到6月份的22.38万手,半年之内萎缩了42.8%,而且这种势头还没有停止。与此同时,持仓量也在不断下降,主力合约A609最高持仓量为25.8万手,而现在只剩下15.9万手,减幅高达38.4%。在主力合约持仓量不断下降情况下,远期合约持仓量并没有像往常那样发育起来。截至7月18日,连豆次主力合约持仓量只有1.7万手,尚不足2万手。 另外是进口到货过快。海关统计数据显示,6月份我国进口大豆367万吨,创我国单月大豆进口量历史最高纪录;今年1至6月,我国总计进口大豆1406万吨,较去年同期进口量增长17%。而从去年10月份到今年10月份的大豆市场年度,我国累计进口大豆2112万吨,较2004/05年度同期进口量1829万吨增加了283万吨,增幅为15.5%。大豆进口过快,特别是今年6月份进口到货量过大,加剧了现货对DCE大豆期货价格压力。 最后是大豆现货价格低迷。国内大豆现货市场报价不断下滑,黑龙江哈尔滨地区今年年初大豆报价在2530元/吨左右,而到6月末则下跌为2270元/吨附近。受现货拖累,DCE大豆期货价格不断走弱。 远期合约发育不良 DCE当前主力合约A609在进入8月份以后,将面临交易保证金增加压力。随着交割期临近,该合约现有15.8万手持仓量有进一步减仓要求;而紧邻的次主力A611合约交割期处于国内大豆现货大量上市时间,该合约未能像往年同期合约那样发育成熟。以其现阶段不足2万手持仓量来看,显然不可能担当市场主力重任。 这样一来,DCE市场就有可能在今后一段时间内出现人气不济、群龙无首的低持仓交易局面。一旦在A609退市之前没有远期合约发育起来,取代它的龙头地位,并且就这样不温不火地拖过9月之前的天气炒作期和10月之前的产量炒作期,那么接踵而至的新豆上市季节性压力,又会将大豆价格带入更低价位。 DCE9月大豆合约与CBOT大豆合约走势对比图 DCE大豆价格与CBOT大豆价格的比价图 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【发表评论】

|

不支持Flash

不支持Flash

|

||||||||||||||||||||