张卫星:中国股市1300多个陷阱是怎样炼成的 |

|---|

| http://finance.sina.com.cn 2005年01月31日 12:13 证券导报 |

|

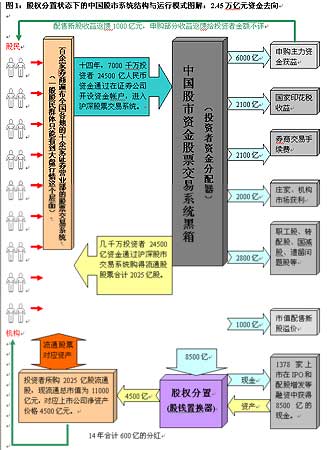

特约撰稿 张卫星 股市行情大屏幕背后的故事 股民对股市最熟悉的是证券公司显示股市行情的电子显示屏。但坐在证券公司的交易大厅里的普通股民,他们很难看透证券公司股市行情电子大屏幕背后的深奥故事(早年笔者也是股市交易大厅里的股民一分子,对此是深有体会的)。 股民的人民币通过证券公司的股票交易机进入了中国股市系统,然后换回了一些电子金融符号,叫做“股票”。他们中绝大多数人搞不清楚,在股市行情的电子显示屏由红变绿,由绿变红再变绿的过程中,许多金钱怎么就亏损掉了……。为什么电视台报纸上说国家经济繁荣,发展迅速,可自己手中的这些“股票”价格如今跌起来却没完没了…… 股民们往往被各种花花绿绿的电子显示图形与曲线所迷惑,被各种美化的股市经济学数字所迷惑,电视上的专家口中津津乐道大盘点数的高低,但大盘点数升降因各种垒高手段技术处理后已看不出本来面目了,与股民资金帐户中的财产价值多少并没有多少关系。所以许多股民也搞不清楚为什么看起来股市大盘指数没有跌多少,但周围人帐上的资金却损失惨重。 股市困局! 公元2005年?曾经是改革开放象征的中国股市,进入了设立后的第十五个年头。然而当年的股市设计者们也没有想到,今天的中国股市却将市场参与各方拖入了当前濒死的困局。为什么中国股市不断下跌?为什么在中国经济高速发展的同时惟独股民亏损累累?为什么市场走到了今天这样的困境? 中国股市的问题要说复杂,可以说是古今中外、旷世未有的一个极端复杂的经济现象。十几年来,数千万投资者、数百位学者专家都想穷其根究,几百家杂志报纸连续十几年的思考文章堆积如山,至今仍然不断探求思索。仅笔者个人论述中国股市各种问题的文章就已经有百万字之巨了,可见中国股市的复杂性。 中国股市的问题,如果说简单,却是简单的令人难以置信。一张股市结构与运行系统图加上短短几百字就能说清楚中国股市最核心的问题,能解释当前极端复杂的市场现象。在细解中国股市问题之前,不妨先看中国股市“股权分置”的结构与游戏规则,分解一下投资者的资金分配与股票置换。  经济学界公认投资回报效率最高的是股票市场。但我们在中国股市发现了另一种畸形的极其低下的投融资效能。中国股市诞生14年来,7000万开户股民总共投资了24500亿元,但经过特有的垄断管制产生的“二次溢价”截流、世界最高水平的印花税交易费的截留,以及承担了其他诸多“提留统筹”(内部职工股、转配股、国减股、遗留问题股、债转股……)的负担,到达上市公司内部的实际只有8500多亿元(图1)。也就是说,投资者只有三分之一的钱被融到了上市公司,大量金钱消失在繁杂的中间环节了!  不论是康乾盛世朝廷赈灾粮款的拨发,还是当今股民与政府间的利益输送,都没有摆脱3:1效应的魔咒。3:1或许就是中央政府与普通市井小民的利益互动输送过程中,利益衰减效应的经济学潜规则。中国股市不过是提供了又一个鲜活的例子。 从另一角度看,7000万股民在股市诞生后的14年中,总共投资了2.45万亿元,买到了2025亿股流通股股票。其目前总市值为11000亿元,而对应的上市公司资产净值只有4500多亿元。这解释了为什么过去4年中股票价格不断下跌,也预示了如果“股权分置”得不到妥善解决,股市还可能继续下跌。 哪些上市公司令股民化“钱”为“纸”? 在沪深股市停发新股的时间里,笔者在许多朋友的帮助下完成了对1378家上市公司的数据采样与分析工作。这里,我们不妨仔细看看其中一些整体关键数据的统计分析(表格见本报第6、7版)。该表格对1378家上市公司自2001年6月以来的投资者资金投资与所得的盈亏进行了统计。 通过对中国股市1378家上市公司的投资者损益进行一次大盘点,笔者试图帮助整个市场廓清股市问题的实质,并为其步入正轨寻找解决思路。 从表格的统计中可以看出,投资1287家上市公司的股民自2001年6月以来处于亏损状态,占全部上市公司比例的93%(图3)。其中,42家公司的投资者亏损在90%以上的,852家上市公司的投资者亏损在50%,分别占上市公司总数的3%和61.8%。从投资者盈亏总金额看,1378家上市公司为投资者带来10亿元以上损失的,有475家,占34%;盈利10亿元以上的则仅有7家,占比不足1%。   流通股股民资金严重损失的现实,可以为千万股民的怨气和困境、券商的破产、基金的折价找到最真切的细节答案。 在我对中国股市所做的另外一个统计数据表明,在中国股市14年的运行中,流通股东市值的损失之高昂,令人咋舌。同时交易成本高昂,则令股民的利益在漫长消耗中损失。几千万股民在整整十年时间中,为买卖交易1378家上市公司的股票,合计缴纳印花税2004.9亿元,券商手续费2055.5亿元。 与极高交易运行费用相对应的是,上市公司对流通股股民的分红派息低得可怜。流通股股民在14年的时间里,总共获得了603.23亿元的现金分红。这一数字与股民在交易中所缴纳的4100亿元交易费用相比,是接近1:7的关系。上市公司给股民的现金分红远远不足于缴纳交易费用。 交易循环链效应? 股灾导致系统内无真正出逃者 有人说,中国股市的问题这么严重,那么股民们卖出股票不就行了?这样中国股市的问题不就解决了吗?但问题恰恰是:投资者整体是无法都卖出股票的! 股市中的每一只股票,自从它上市流通交易起来后,就形成了一个不间断的交易循环链模式(除非这只股票退市)。在上涨中整体投资者都获益,在下跌中整体投资者都亏损。从宏观与整体角度看,在股票市场大级别的股灾中,我们不排除在股票的下跌过程中,存在个体性的特例出逃者,从整个系统来看是没有出逃者的。因为任何时候任何价位卖出的每一张股票都有对应的同价位的购买者,假设有人在高位卖出股票了,出逃了,那么一定置换了另一个人套牢在高价位上。 股价下跌导致的市值损失是整体市场参与者的损失总和,因为股票下跌过程中并不减少任何一张股票,而是所有股票的价格同时下跌。这是股票市场的基本运行原理,也是最基本的股市交易效应。 笔者在现实中发现,许多人连股票市场宏观系统的最基本“交易循环链”常识都没有搞明白。如果仅仅是一般的股民也就罢了,但恰恰是许多的大牌经济学家、政府官员、媒体编辑等都在这个问题上搞的一塌糊涂,所以在此不得不上些ABC的课程。 当流通股股票以股权分置的方式,以极高的价格卖给了股民以后,一切就都晚了。以后股价爆跌,任何价位的任何一个高位卖出者,一定都对应有一个接手者,有人逃离了地狱,就一定置换了另一个人下地狱了。这些股权分置的流通股股票通过股票市场卖给了股民以后,真金白银的血汗钱被市场各个利益方拿走了以后,股民手中只剩下股票时,其实一切就都晚了。 除非所有股民能够将股票在高位一起卖出去!但卖给谁呢?谁承接呢?是庄家?还是基金?还是政府?亦或是空气? 中央垂直管制的股票市场办不得! 对市场本身的数量与层次垄断管制,必然制造了残缺的怪胎市场。既不是市场经济也不是计划经济。对发行股票上市公司的审批管制和对社会民众参与的普遍开放的不对称管理,在垄断管制的残缺市场中必然导致出现扭曲性市场价格。融资成本高昂,效率低下、代价巨大,这正是政府垂直垄断管理股市所付出的高昂代价。  在政府垄断管制的股市中,当流通股股票以“股权分置”的形态,在极高的价位卖给了几千万股民以后。此时再谈什么“挤泡沫”、“降高市盈率”等都是毫无意义的了。全世界范围内都避免股市发生股灾,在我们国家经济学界和政府管理部门却从理论到实践都在不遗余力地制造股灾,当事人却一副浑然不知的样子,这不能不说是世界上的一大奇观。 2005解决股市问题的最后时机 所以看清了这种中国最高层与最低层利益输送的经济学潜规则后,建议中央政府在市场经济模式中一定不要再搞这种中央垂直管理的任何其他标榜市场经济的模式了,这种披着市场经济外衣的垄断管制模式,除了给权力寻租集团带来庞大的寻租利益,给社会最底层带来更多痛苦,给社会带来严重的不稳定因素外,几乎什么利好因素也不会产生。反而会将政府高层与人民都套牢的越来越深,此时套牢政府的并不是金钱,而是政府的信誉和执政能力……。 2005年,是解决股市问题的最后时机。对于管理层而言,通过全流通改造、解决股权分置,做实股民购买的“数字化电子白条”所对应的实物资产,以物抵账,是解决股市问题最佳的中庸之道,各方付出的代价将是最小的。由于被各种中间利益侵吞的财富不可能拿回来了,所以,为了解决这个大窟窿,股民与政府可以各自承担一定的利益损失,以便问题尽早妥善解决,令股市早日在新游戏规则的规范下步入正轨。 附: |

| 新浪首页 > 财经纵横 > 股市评论 > 沪指跌破千二 > 正文 |

|

| ||||

|

| |||||||||||||||||

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996 - 2005 SINA Inc. All Rights Reserved

|