3月投资信贷急升 货币政策遭遇变局 | |||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| http://finance.sina.com.cn 2006年04月26日 17:28 证券导刊 | |||||||||||||||||||||||||||||||||

|

3月投资与信贷急剧上升数据引人关注,如果上调法定存款准备金率,我们认为下调超储利率、降低利息税等都可能作为对冲政策,紧缩效果不足为惧。 国泰君安 李萌 孙建平 第一季度和3月投资和信贷数据急速上升,为社会各界所高度关注。在投资方面:第一

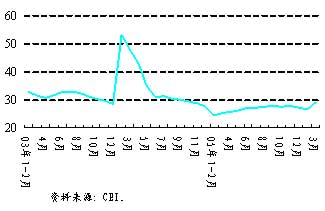

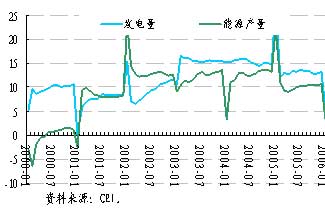

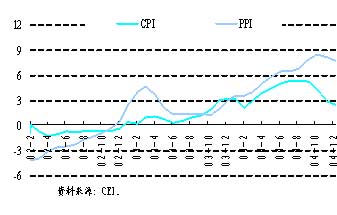

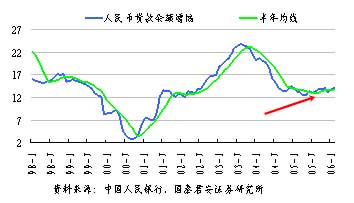

当前经济并未过热 3月和第一季度宏观经济指标大都向上反弹,宏观经济表现强劲,这宣告了05年中期开始一些国内外机构宣言的“中国经济衰退论”的彻底破产,而我们“减速论”较好地切合了实际经济走势。 当前宏观经济并没有过热,直接的、强烈的宏观调控可能性很小。即便3月投资和信贷急速上升,但并不能得到经济过热和宏观调控加强的结论。主要原因在于:第一,05年第一季度基数较小,这一点在固定资产投资上非常明显(图1)。第二,仅仅根据一个月的数据就得到经济过热和宏观调控加强的预期是一种弱分析。第三,反映企业生产投资活动冷热程度的发电量和能源消耗量增速并没有出现明显反弹(图2)。第四,CPI、PPI等通胀指标依然较为疲软(图3),3月CPI同比增幅是0.8%,继续下跌。3月PPI同比2.9%,继续保持从去年5%高位下滑到3%震荡的格局。 加息的可能性甚小。把前面的分析引申到货币政策预期上,就意味着加息传闻言过其实,可能性甚小。我们认为,只有当3月份这种投资和信贷的快速增长在第二季度继续出现、并且CPI出现回暖时,才有必要开始考虑加息。 图1 固定资产投资累计增幅走势

注:3月采用29%的传闻数据。 图2 发电量和能源产量增速并未明显反弹

注:1月处于低谷为季节性现象。 图3 CPI和PPI增幅走势向下

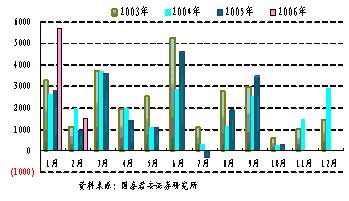

图4 当月新增人民币贷款表现活跃

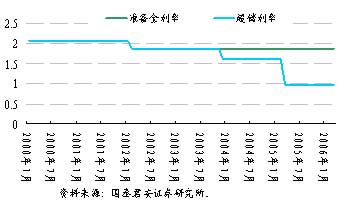

紧缩政策不足为惧 上调法定存款准备金率+下调超储利率(或称备付金利率)的政策组合出台的可能性较大,有必要引起关注。如果3月新增贷款突破5000亿元,则意味着必须对贷款引起高度关注(图4,图5),自03年1月以来的39个月中,当月新增贷款突破5000亿元只出现过3次,如果传闻属实,意味着06年第一季度就有2次。而且,第一季度新增贷款突破1.2万亿,为全年目标的48%。因此,上调准备金率可能性较大。提高准备金率是猛烈紧缩的货币政策,由于人民币汇改并未完成,人民币升值进程并未中止,同时宏观经济并未过热,所以我们认为,资金面很难出现突然逆转的紧缩,从利率市场化目标、政策对冲的角度考虑,放松银根的下调超储利率很有可能和紧缩银根的上调准备金率一起出台(图6),显然,这种有对冲的政策组合的紧缩效果较为温和,紧缩效果远低于现在传闻的央行只提准备金率。 图5 人民币贷款增速表现并不活跃

图6 准备金利率和超储利率走势

上调法定存款准备金率+下调超储利率政策组合的效果分析显示,紧缩效果不足为惧。根据最新数据,我们对准备金率上调25、50、100个BP做了测算(表1),测算结果表明,上调100个BP的紧缩效果将较为明显,25-50个BP调幅对货币资金的紧缩效果不足为惧。上调100个BP是比较严厉的紧缩,一般发生在经济高峰时期,出于上述经济形势判断,我们预计上调幅度在25-50个BP之间。目前超储利率是0.99%,而活期存款利率税前是0.72%,税后是0.56%,因此,再次下调超储利率后,由于成本收益相差无几,还是可以预期部分商业银行上存央行的超额准备金会流出央行。当然,不能忽略央行提准备金率释放的紧缩信号对金融机构调整贷款行为的心理和预期影响。 表1 央行提高法定准备金率及其紧缩效果的情景分析 (单位:%,万亿元,亿元,亿元,%)

注:货币乘数假设为4.4,接近于1月末的水平。 资料来源:中国人民银行,国泰君安证券研究所测算。 上调法定准备金率对抑制信贷快速反弹有一定效果。目前金融机构平均超储率估计大约在3%左右,不到1万亿的超额准备金,这个水平是近年来比较低的水平,因此,为应付央行提高法定存款准备金率,商业银行将被迫收缩信贷。 股市对提高法定准备金率的反应具有不确定性,债市往往是利空反应。1998年3月准备金率大幅下调(下调500个BP),股市滞后4天开始上扬。1999年11月准备金率再度下调200个BP后,股市持续下跌了1个多月。2003年8月准备金率上调100个BP,股市当天下跌1.16%,第二、第三天小幅上涨,第四天小幅下跌,第5天开始上涨。由于资金紧缩和收益率提高,提准备金率对债市往往是利空。 降低利息税对冲准备金率上调 降低利息税有可能出台,这有利于降低当前过高的存差,对股市存在资金推动的利好,对债市可能是利空。如果央行提高法定准备金率,降低利息税也有可能作为对冲政策,或者作为利好政策出台。这对股市是利好,对于债市,由于税收取消,存款收益率提高,可能将带动债券收益率继续回升。 不能忽视的是,央行也有可能运用差别准备金率、定向发行央票、窗口指导、行政干预控制信贷增长,上调法定准备金率并非唯一政策选择。例如:针对新增贷款投放过快、资本充足率下降太快的商业银行提高法定准备金率(差别准备金率);或者发行定向央票,专门回收贷款增长过快银行的流动性。在贷款增长加快的初期,我们认为,这种局部性的紧缩也是非常有可能的。这也是我们认为如果普调,法定存款准备金率不会超过100个BP的原因之一,也是我们对提准备金率不足为惧、目前看宏观调控不会加强的原因之一。 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。 |

| 新浪首页 > 财经纵横 > 证券 > 正文 |

|

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 小女子开店50天赚30万 |

| 介入教育事业年赚百万 |

| 新型建材 月进10万 |

| 女人钱,怎么赚 (图) |

| 2万元投入 月净赚20万 |

| 韩国亲子装,年赚60万 |

| 我爱美丽招商!加盟! |

| 品牌折扣店!月赚30万 |

| 泌尿疾病!特色新疗法 |

| 拒绝结肠炎!! 图 |

| 皮炎!湿疹!荨麻疹! |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

| |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |