文章来源:投资干货

2015年报数据陆续披露,目前已有1300家公司的信息,全体上市公司有2800多家,已经有足够的代表性。今天,小善用杜邦模型的思路结合基本面分析大体刷了一下数据,跟大家一起来看看这些影响A股长期大势的因素怎么样。

全体A股数据情况

全体A股代表整个市场的情况(扣除了金融股,因为非金融企业的财务报表和金融企业的财务报表不同)

全部A股的净资产收益率:一路下滑,2015年滑落到近10年新低,这个说明企业的盈利能力不行。

全部A股的总资产周转率:也是一路下滑,2015年滑落到近10年新低,这个说明企业的产能有大量是被闲置的。

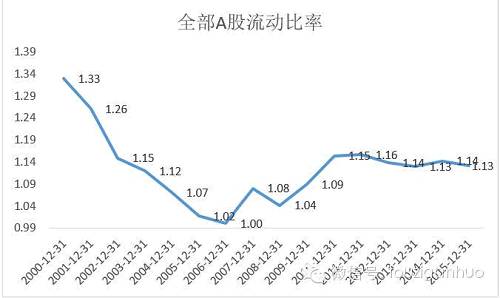

全部A股的流动比率:这个倒是没有新低,虽然自2011年起也在不断的下滑。这个是衡量企业短期偿债能力的,目前还不错。

全部A股的资产负债率:持续十几年攀升的的资产负债率,目前有拐头的迹象。一方面是民营企业借钱意愿低,留着过冬,另一方面是从资本市场上圈了不少钱。目前的资产负债率在60%附近,处于比较高位的情况。

全部A股毛利率:这两年是提升的,是比较好的现象,主要是新兴产业发展迅速,而这些产业的毛利率是比较高的,比如传媒、TMT这些。

全部A股营业收入增长率:自2011年经济刺激停止后,营业收入增长率连年下滑,到2015年更是直接负增长。这个是比较危险的信号,一方面有工业企业产品价格下滑的原因,更主要的是市场需求饱和,东西过剩。

全部A股利润增长率:这个的波动性比营业收入的要大,到目前为止2015年出年报的公司居然整体利润下跌了9%。

看完全体公司的情况,来分别看

创业板为代表的新经济和房地产为代表的旧经济,看它们的情况到底如何。创业板500家上市公司,有近一半出了2015年的年报;房地产140来家上市公司,也是近一半出了2015年的年报。这里样本量不一定足够,不过我们可以管中窥豹看看。

新:创业板VS 旧:房地产

创业板净资产收益率:我们可以看到创业板净资产收益率最高能到45%的水平,这个跟IPO前拼命做业绩有关。自上市后,创业板的ROE不断降低,之后就开始抬高,跟它们募集的资金有关系。这些年ROE虽然只有11%,但是扣除现金因素,应该会更高水平,而且趋势不断变好。

房地产净资产收益率:我们可以看见,03年房地产市场开始启动,上市房企的净资产收益率就一路不断提高。但是过去两年,它们已经开始不断往下走。换句话说,就是房地产公司走过了景气阶段,从ROE来看未来可能是长期衰退的阶段。后面大家会看到,房地产的ROE是怎么来的(其实是靠加杠杆)。

创业板总资产周转率:我们看到创业板的总资产周转率自2007年起一路下滑,不过这个有特殊原因。一是创业板2009年才开,之前都是股本特别小的公司,一般小公司总资产周转率会比较高,而上市后随着规模增加,这个自然不会太高。第二是创业板的公司从二级市场上圈了很多钱,目前还没有使用,整体性的压低了总资产周转率。

房地产总资产周转率:房地产的资产周转率,说白了就是跟卖房子的速度相关。我们从数据变化能看到,房地产最好过的日子是2008年前,生产出来的房子是不够卖的,供不应求。而之后,大量的房子被造出来,但是销售越来越有问题,所以导致房地产公司的资产周转率在不断下滑。由于房地产是资产比较重的行业,资产周转率显得比较低,去年平均是0.27,而创业板是0.53,行业属性不同,这里不具备可比意义。

创业板流动比率:创业板的流动比率跟上市情况特别有关,从流动比率的定义就可以知道,如果现金多,它流动比率就会大。所以在上市那会,创业板的流动比率达到了非常高的水平,接近3.5。现在还处于2的水平,短期偿债能力完全没问题。

房地产流动比率:房地产公司的流动比率目前处于尚可的状态,有1.5。上市的房企在房地产行业都是比较大的公司,像万科这种就是典型,发债能力极强,所以短期债务偿还也没问题。不过,整个趋势来说,自2010年开始,这个指标在不断下行,有进一步恶化的趋势。

创业板资产负债率:创业板公司的资产负债率目前处于非常健康的状态,整体只有37%的水平。这主要是上市的时候圈钱,降低了负债率,而且创业板公司所在的行业普遍是轻资产公司,负债率不高是比较合理的。

房地产资产负债率:房地产公司的资产负债率是极度不健康的,目前整体上市房企是资产负债率一路攀升、而且处于非常高的态势(75%),未来很难进一步加杠杆。我们知道,如果想提高净资产收益率,要么提高资产周转率,要么提高毛利率,要么提高负债率,房地产公司这些年靠的就是提高负债率。如果房价有个三长两短,很多地产公司就要面临债务问题。

创业板毛利率:创业板毛利率:创业板的毛利率受到里面统计标的的影响,之前的大幅度波动(从70%到10%)并不是企业经营的变化。而到后面上市公司比较多时,呈现了比较好的统计规律。这些年,创业板的毛利率略有上升,而且平均水平在35%,是因为新兴产业景气度不断提升的原因。

房地产毛利率:过去十年房地产毛利率分两个阶段,一是2011年之前,基本是毛利率不断攀升的过程;而从2011年起,就不断下滑。从历史经验上看,这个还有比较大的下行空间。

创业板营业收入增长率:创业板营业收入增长率:一个字——牛。这几年,创业板的营收增长率不断攀升,基本都是20%-30%的水平。一方面是新兴产业的景气度向上,很多潜在需求爆发,像电影行业就是一个典型;更主要的是,创业板公司很多是拿着钱去不断收购并表带来的营收增长,这方面以蓝色光标为典型。有机构测算过,创业板新增利润绝大部分是由并购带来的。所以,这事情要辩证的看。

房地产利润增长率:细心的朋友可能注意到,房地产企业的利润增长没有营收增长那么快。这个其实之前已经分析过,是毛利率下滑的原因。

基本面情况总结

我们对它们各自的基本面情况做个概括性总结(这里不涉及估值问题哈):

对创业板为代表的新兴行业而言,长期前景是相当乐观的——企业负债低、潜在需求广阔。短期来说,需要面临着并购带来的风险,目前市场上已经很多公司兑现不了并购承诺的利润了,这个对创业板股票是最大的威胁。

对房地产行业而言,长期前景不容乐观——竞争极其激烈,毛利率、周转率都在不断下滑,只有靠负债率去提升企业盈利,而负债率到今天已经非常高了。短期而言,国家的去库存任务则让一些地产公司受益。(文章来源:投资干货)

进入【新浪财经股吧】讨论

责任编辑:黄建华 SF178