时隔17年在去年卷土重来的债转股,之所以受到市场如此之高的关注,绝不仅仅是因为它的作用可以帮企业降杠杆、帮银行保全资产。

一定程度上,它受瞩目的地方在于模式本身——在目前的分业监管格局下,股权投资业务和银行债权业务此前清晰隔离的界限,将在怎样一种运作下被逐渐打破?又怎样在现有的商业银行法律框架、高发的企业信用风险、银行在投资业务受到的制约等多重因素叠加下,发挥它应有的作用?

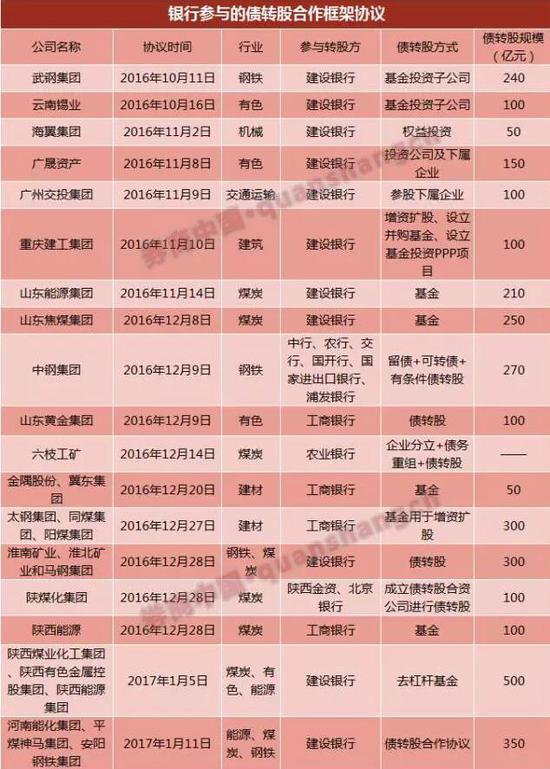

债转股在加速落地,三个月不到签订的项目总规模已经达到至少3270亿元。我们尝试归纳这些落地项目,为上面的问题找到些答案的轮廓。

01、最新债转股规模有多大?

去年牵动了市场关注一整年的债转股,搁置了17年重启后,势头简直太猛——首单不超过百亿的市场化债转股项目落地的不到三个月,目前债转股的协议总规模就已经超过了3270亿。

我们做了目前为止最为详实的统计,目前18单项目合同,涵盖27家企业;已经披露金额的17单,项目金额高达3270亿元。

注:史上最全的债转股项目表格,根据公开披露信息整理,仅六枝工矿和农行的债转股协议没有公布具体金额。

注:史上最全的债转股项目表格,根据公开披露信息整理,仅六枝工矿和农行的债转股协议没有公布具体金额。02、 哪家银行业务量做多?

如图所示,建行干的最多,一家目前拿下的有据可查的项目总额,高达2350亿元。客户包括武钢集团、云锡集团、广晟集团、广州交投、厦门海翼、重庆建工、山东能源、山西焦煤、陕西煤化工集团、陕西能源集团、陕西有色等。

其次是工行,但与老大建行差的不是一点半点,共550亿元,客户包括山东黄金集团、冀东集团、太钢集团、同煤集团、阳煤集团、越秀集团。

四大AMC的参与感几近没有,本轮债转股全由商业银行主导。

03、转股的主体,都是些啥企业?

券商中国记者梳理发现,当前27家签署债转股相关协议的企业均为国有企业,以地方大型龙头企业为主,属于周期性行业,近九成企业旗下有上市公司平台。这些企业的资产负债率都高达50%以上。

民生银行分析师李锋认为,这与银行优选债转股标的有关,被选择的企业有三大主要特征为:

1)具有发展前景的龙头企业;

2)拉动当地经济、占据重要地位的龙头;

3)周期性行业。

中信建投证券宏观与债券研究团队首席分析师黄文涛则认为,地方龙头受债转股支持明显,建议投资者关注其投资价值。地方支持当地龙头企业的做法,未来这种做法很可能会在各地铺开,因此挖掘各地重点支持的龙头国企比较有投资意义。

据黄文涛团队测算,新一轮市场化债转股规模可达1.7万亿元。

黄文涛将“债转股企业特征”主要概括为以下9点:

债转股企业资质存在一个上下限,不能太好也不能太差,而银行诉求决定下限,企业诉求决定上限;

大型龙头企业将是主要特征之一;

拥有优质资产是必要条件;

纯粹的城投平台和国有资产运营公司债转股的可能性很小;

未来债转股可能也会有民企,但同样资质下国企债转股概率更大;

周期性行业的企业债转股的可能性较大;

有上市平台更有利于债转股,但并非债转股的必要条件;

债转股企业杠杆高于行业平均但没有资不抵债是第一财务特征,而企业盈利没有参考价值;债务违约的企业债转股可能性较小。

04、转的到底是哪门子债?又转成了哪门子股?

按道理来说,债转股的范围其实是所有类型的贷款都是可以的,包括不良贷款。上一轮债转股,四大承接的其实都是不良贷款。而目前这一轮,银行更多的还是聚焦在正常贷款的关注类贷款上,可疑和次级好像还占比很少。

最重要的是,现在好几个案例显示,不仅仅可以转本行的关注类贷款可以转股,他行的关注类也可以转股。比如云南锡业的债转股,首批就并不涉及建行他们自己的贷款。

总之你就记住一句:债转股的“债”,目前还是自家行和他行的关注类资产占主流。而银行将这种隐性的(之所以是隐性的是因为它还没有转为实质损失)资产转为股份,其实也有助于改善市场对银行资产质量的预期。

讲完了“债”,我们再来看“股。这些关注类贷款,其实不仅仅可以转为股权,还可以仍旧转为“债”。什么意思?有银行业人士告诉记者,这些贷款还可以转为正常贷款、其他银行贷款,甚至是优先股。

05、银行的钱从哪里来?运作模式分几种?

目前的主流债转股操作方式,是银行通过旗下现有子公司设立基金并作为基金管理人的方式,募集社会资金;并且正筹备设立专业子公司,也就是媒体铺天盖地报道的银行系AMC作为实施机构。

资金的主要来源是以市场化募集资金为主,所以呢,即使持有债转股股权将占用银行风险资本,但好像对银行影响不大。表格其实很明显显示了,现在很多银行都是采纳“子公司设立基金”的模式,这种模式的优势是,风险可以得到防火墙隔离,另一方面债转股的利益可以留在银行自己的口袋里。

民生证券分析师的归纳更为详细,我们把他们的呈现出来。

置换债务主要分为三种模式:

1)高息短债置换为低息长期债,主要以账面价值置换;

2)债转可转债。即中钢集团债转股方案中将部分债权转为可转债,第四年可开始转股;

3)投资子公司。资金投资于集团下较为优质的资产,用于偿还集团层面的债务。银行设定一定的业绩和改善公司治理的要求,以保证自身利益。

社科院金融所银行研究室主任曾刚提了一点,其实就现在现有机制,去细究商业银行如何操作债转股没有太大实际意义,去质疑债转股里面的风险点更加没有意义。因为市场现在确实发出了这个需求,而在实际的操作中,商业银行完全是风险自担。尤其是多个银行参与一个债转股项目,高层后续肯定出台更为细化的指导意见。

06、做信贷的怎么判断僵尸企业?

已经有多名受访对象告诉记者,不要用持续亏损的年数判断是否为僵尸企业。而曾刚指出,单从财务指标,确实很难判断僵尸企业的。但筛选好的企业不是最重要的,重要的要保证一个承担风险和损失的机制。

这个总结很赞。每个决策都有失误的时候,最重要的是纠错与容错机制的设立。

07、为什么基金和券商持有的债不让动?

是的他俩的债不让动。至于为什么,我们欢迎读者来稿,一起探讨。

(券商中国)

进入【新浪财经股吧】讨论

责任编辑:马龙 SF061