最近两条和债转股有关的段子彻底火了!

“哥最近信用卡还不上了,打电话给信用卡中心,我说我要债转股,他们竟然不同意!你们就这么落实中央政策吗?”

“神奇的大A股,欠债能涨停,越穷越光荣!”

债转股和PPP这几天市场上的最闪亮明星。

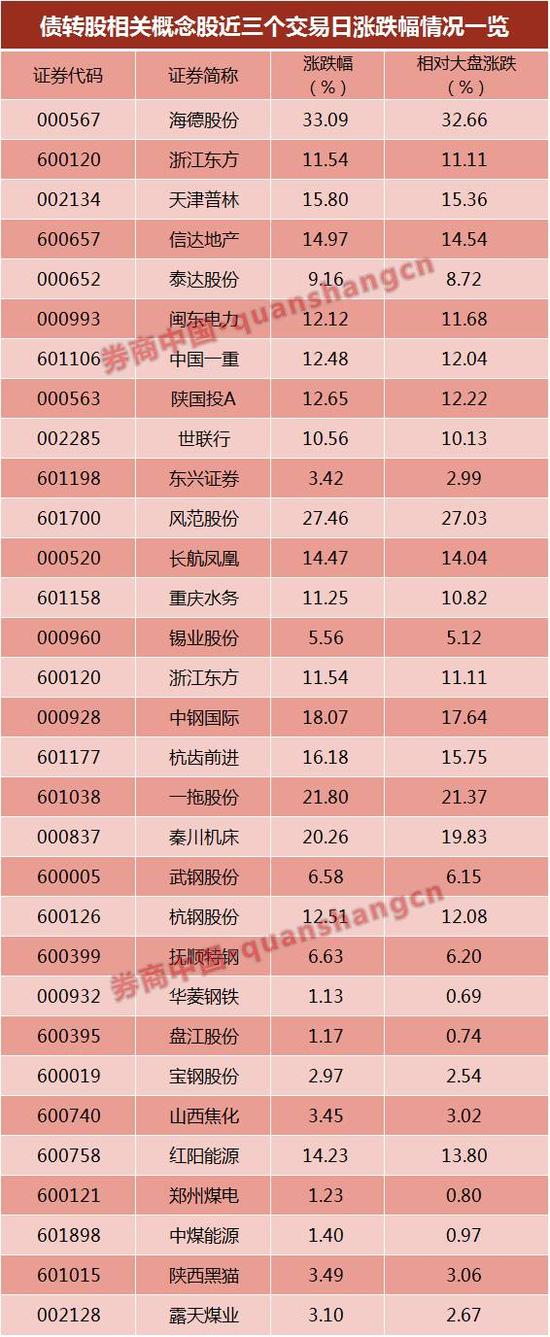

尽管目前仅处于征求意见阶段,但债转股掀起的已绝非一般的小高潮:海德股份、天津普林、信达地产、杭齿前进、秦川机床、闽东电力、一拖股份、重庆水务集体涨停,概念就是债转股。

于是问题也特别多:这一波债转股这波大涨持续性吗?哪些债转股概念股能成为震荡行情的避风港?已经获利的如何操作?如何参与才不会成为接盘侠?

且看这六大类债转股受益股

六类

债转股受益股要细分这六大类,包括AMC概念、债转股方案方案获批相关个股、银行股、周期行业龙头股、参股AMC个股、债转股方案获批相关个股。

第一类是AMC概念。

作为不良资产处置参与主体之一的AMC(资产管理公司),在政策力推债转股的背景下,相关概念股备受市场关注。据券商中国记者粗略统计,目前沪深两市AMC概念股主要包括:海德股份、浙江东方、陕国投A、天津普林、信达地产、重庆水务、泰达股份、闽东电力、世联行等,这些个股在本周都不同程度的上涨。

海德股份是AMC概念里当仁不让的龙头,已连续三个交易日涨停。据了解,海德股份是A股市场中惟一一家拥有AMC牌照的民营上市公司,今年2月份,股东大会同意公司13.06元/股定增不超过3.68亿股,募资不超过48亿元,用于增资海德资管、偿还设立海德资管相关借款。

本次募集资金中38亿元,将用于增资公司拟设立的全资子公司海德资管,以开展不良资产管理业务。今年7月份,公司取得设立资管公司的政府批准文件,同意海德资管参与西藏自治区范围内金融企业不良资产的批量收购、处置业务。

10月11日晚间海德股份发布公告称,公司子公司海徳资产管理有限公司收到银监会下发的通知,自通知印发之日起,可以按照有关法律、法规和《金融企业不良资产批量转让管理办法》的规定,向海徳资产管理有限公司批量转让不良资产。受此消息刺激,海德股份12日开盘便封住涨停。截至今日收盘,已连续三个交易日以涨停收盘。

申万宏源对该股维持“买入”评级。

此外,陕国投A也受到机构的广泛关注,其中国金证券便表示,陕国投A持有陕西AMC股本比例5.36%,公司信托业务有望借助AMC实现不良资产的有效处理,业务链条实现拓展。

第二类是债转股方案方案获批相关个股。

主要包括中钢国际、中国一重、长航凤凰等。原本被视作这一板块龙头的一拖股份,今日晚间突然发布澄清公告。

“我不是债转股概念股!”被市场误会了两天的一拖股份,今晚(10月13日)发布公告称,该公司控股股东中国一拖实施股权重组,回购金融股东历史上“债转股”股权,并将其持有的本公司部分股份作为减资对价,协议转让给其金融股东,该事项与国家近期公布的债转股相关指导意见并无直接关联关系。

在11日晚间,一拖股份公告称,该公司控股股东中国一拖接到国务院批复,同意中国一拖将所持一拖股份合计3321.94万股分别协议转让给中国华融、建设银行河南省分行和中国东方持有,从而解决其原始债务。

随后一拖股份连续两日涨停,被市场误认为债转股概念股。

一拖股份发布公告,撇清与债转股的关系。而有网友今天却给信用卡中心打电话,说钱还不上了,希望债转股。虽然被无情拒绝,但这正反映了当前债转股在市场中的热度。

第三类是银行股。

这类个股包括宁波银行、华夏银行、江苏银行、北京银行、贵阳银行、无锡银行等。

尽管银行股近期在A股中的表现并不算突出,但却有份市场调查显示,五成的网友认为债转股利好银行业。

招商证券分析师马鲲鹏表示,银行不能直接将债权转为股权,但既可以向第三方转让债权、由第三方将债权转为对象企业股权的方式实现债转股,也可以利用现有符合条件的所属机构,或允许申请设立符合规定的新机构开展市场化债转股。这将降低银行的直接债转股的风险。因此,部分在上述三类鼓励企业中信贷资产较多的个股值得留意,如中国银行、建设银行、中信银行等。同时,灵活度较高的银行如招商银行、民生银行、平安银行等也有望在债转股中一展身手。

重阳投资庄达认为,从银行层面来看,短期影响相对中性,一方面债转股短期可能会将银行的不良资产暴露,另一方面,从中长期来看有助于降低坏账风险。而星石投资杨玲则指出,对于银行可以一定程度上消化其不良债务“双升”压力,甚至带来长期潜在回报机会。

第四类是周期行业龙头股,主要包括钢铁和煤炭。

重点个股包括杭钢股份、中钢天源、抚顺特钢、华菱钢铁、盘江股份、山西焦化、兖州煤业等。

根据国务院意见,前景良好但遇到暂时困难的优质企业开展市场化债转股,僵尸企业不能参与债转股。具体明确了“三个鼓励”类企业,其中,第一大鼓励的类别就是因行业周期性波动导致困难但仍有望逆转的企业、高负债居于产能过剩行业前列的关键性企业以及关系国家安全的战略性企业。

据券商中国记者统计,本周杭钢股份、抚顺特钢、华菱钢铁、盘江股份、山西焦化等个股在债转股的影响下,均不同程度上周。其中,杭钢股份今日就以涨停收盘。

除此之外,宝钢股份、红阳能源、郑州煤电、鲁银投资、西山煤电、*ST百花、中煤能源、陕西黑猫、露天煤业等个股也在债转股行情中,不同程度的收益。

据某上市券商市场分析人士称,A股市场上,所谓的周期性产业主要是钢铁、煤炭、石油、有色等资源类或同宏观经济关系紧密的产业,这些行业的龙头企业基本都是央企,一些质地不错的央企有可能成为本次债转股最大的受益者。同时,因为央企负债规模都比较大,若通过债转股降低债务压力,将为实际的业绩增长腾挪空间。

另有机构分析师直接表示,未来债转股或许会从大型国企入手,由国有资本运营公司作为实施机构,购买银行剥离的相关贷款类债权,然后转换为企业股权。这也使得A股市场上,国企改革主题周二集体大涨。

对此,广发证券表示,在供给侧改革背景下,本轮债转股将以市场化为主导,煤炭、钢铁骨干行业首批债转股方案预计将陆续推出。从方案结构看,中钢与涉及的几十家银行谈成了减债、展期、债转股等条款,方案中债转股的比例约占金融机构债务的一半。预计债转股的推进将带来后续大型企业不良处置推进,行业整体不良预计依然处于反弹通道。

第五类是参股AMC个股

实际上AMC公司参股的公司也值得关注,包括秦川机床、杭齿前进等。

截至今年6月末,华融、长城通过债转股目前合计持有秦川机床超7%股权;东方、华融通过债转股目前仍持有杭齿前进合计约11%股权。

第六类是债转股方案获批相关个股

虽然一拖股份今天发布公告澄清了自己与债转股的关系,但长航凤凰(通过债转股重新上市,民生银行和光大银行持有股权);中钢国际(母公司债务重组方案获批,规模可能近300亿元);武钢股份(母公司与建行共同设立240亿元基金,首期120亿元,首单支持央企市场化去杠杆的落地项目),却在近期相继发布了债转股相关公告。

有市场人士分析称,已经公告成为债转股对象的标的,市场辨识度高。此类标的受到债权人认可,体现债权人对其长期经营的信心;由于成功实施债转股实现降本增效;甚至打开后续资产运作想象空间。

不忘科普:啥是债转股?

网友认为:债转股就是欠债的还不起钱,往地上一趟,说要钱没有,赌债肉偿吧!于是乎,本周A股市场出现了一种另类的奇观,欠债的都涨停了,越穷越光荣。

分析人认为:债转股是为了降低上市公司的财务杠杆,为部分遇到暂时困难的优质企业提供喘气的机会。同时,也为下一步行情的演绎提供新动力。

而官方解释:债转股是将债权转化为股权,是一种债务重组,也是处置不良资产的常用方式之一。债转股使得企业的债务减少,注册资本增加,原债权人不再对企业享有债权,而是成为企业的股东。

当然,无论是网友调侃的段子,还是市场分析人士的观点,对于投资者来说,大家更关心站在浪潮顶端的热门个股究竟有哪些?还有那些获利空间?

接下来,券商中国记者为大家一一揭开这神秘的面纱。

简单来说,受益的个股分为五类,分别是AMC概念、债转股方案获批相关个股、银行股、钢铁、煤炭等周期性行业龙头股及AMC公司的参股公司。

对于债转股的影响,国金证券首席策略分析师李立峰分析称,首先,有助于化解银行不良贷款风险,减轻企业债务负担,降低企业债务风险;其次,钢铁煤炭等周期行业龙头股受益。在去产能进程中,具有区域定价权以及产品竞争优势的龙头企业,将成为受益对象,如中钢国际、长航凤凰等;最后,利好地方资产管理公司。

债转股的市场空间有多大?

今年以来不断释放流动性,但企业的债务压力仍较大,一方面影响业绩增长,另一方面,较高负债率也让再融资难度增加。一位不愿透露身份的券商宏观策略分析师表示,虽然债转股最开始规模不会太大,但有望减轻部分上市公司的债务负担,刺激上市公司业绩增长。

仅以上市公司为例,2007年以来,虽然上市公司业绩增速整体放缓,但债务压力并未明显减轻。数据显示,2015年末,剔除银行股,A股2900多家上市公司合计负债达到29.45万亿元,占沪深两市流通市值的一半以上。335家公司资产负债率在70%以上。可查的数据显示,在上述2900多家上市公司中,2589家公司公布了去年财务利息支付情况,合计达到4317.87亿元,而同期的归属于上市公司净利润为8685.25亿元。

这也意味着,同期的财务费用中,仅仅利息支出就占到上市公司净利润的49.71%。其中负债规模最大的是中国石油,去年合计负债为10498.06亿元,当年的财务费用中,利息支出为243.28亿元,是当年归属于上市公司股东净利润的68.23%。不过,该公司的资产负债率并不高,2015年为43.85%。

招商证券分析师马鲲鹏表示,债转股的推进需要各部委出台详细的配套措施和实施细则,银行也要在实践中摸索出相对成熟的模式和经验。预计债转股短期内将以个案和试点为主,中长期内逐渐演变为常态化的资产处置方式之一,总规模将达到万亿元级。因此,短期内债转股以个案和试点为主,但考虑债转股的资产类别并不局限于不良资产,正常、关注类贷款皆可转股,未来市场空间巨大。

进入【新浪财经股吧】讨论

责任编辑:陈悠然 SF104