◎每经记者 刘明涛

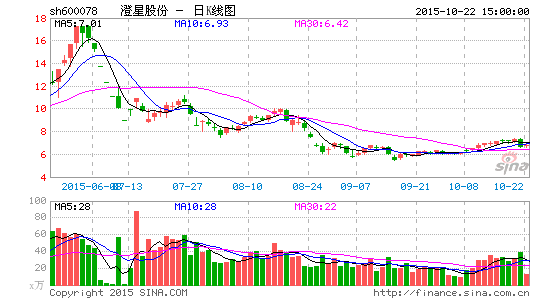

时隔6年,作价3.36亿元,澄星股份(600078,收盘价6.8元)最终将雷打滩水电55%股权收入囊中。

《每日经济新闻》记者查阅申万水电行业毛利率情况发现,雷打滩水电综合毛利率显著高于水电行业平均水平,加之近年来盈利能力不错,此笔资产注入不仅能完善公司矿、电、磷一体化产业链,也将给处于平淡期的澄星股份带来新利润增长点。

3.36亿元收购雷打滩

停牌近两个月,澄星股份今日将其重组方案公布。公司公告称,12月7日,澄星股份与澄星集团签署了附条件生效的《股权转让协议》,澄星股份拟通过现金收购澄星集团持有的雷打滩水电55%股权,收购资金来源为澄星股份的自有资金。

根据江苏华信出具的《资产评估报告》,雷打滩水电100%股权的资产基础法评估价值为6.12亿元,因此,经交易双方协商,澄星股份最终确定收购价为3.36亿元。

值得注意的是,鉴于自1998年公司实际控制权变更为澄星集团之后,澄星股份历次向澄星集团购买、置换的资产及此次购买的资产合计为11.64亿元,占控制权发生变更的前一个会计年度(1997年)经审计的合并财务会计期末资产总额5.02亿元的比例,达到100%以上。根据《重组管理办法》第十三条及《适用意见第12号》的规定,此次重大资产购买构成借壳上市,适用《重组管理办法》的相关规定,并需提交并购重组审核委员会审核。

公司表示,从目前国内磷化工产业发展的趋势来看,只有拥有上游磷矿资源和电力优势的矿、电、磷一体化企业,才能将原材料成本优势转化成为企业的核心竞争力。所以拟通过此次交易,积极整合水电等资源,提高资源综合利用水平,从而进一步提升公司核心竞争力。

雷打滩盈利水平较高

《每日经济新闻》记者了解到,澄星股份对拿下雷打滩水电55%股权早有打算,其在2009年就欲通过定增方式将其纳入上市公司,后因其他定增项目存有变化,最终放弃。

公开资料显示,2009年12月19日,澄星股份曾发非公开发行股份预案,拟通过增发不超过1亿股募集资金,投向收购控股股东澄星集团持有的雷打滩水电站55%股权、6.5万吨/年磷酸钙盐技改工程,以及偿还银行贷款三大项目,其中收购雷打滩水电55%股权预计金额为2.5亿元。

然而到2010年12月,澄星股份董事会表示,鉴于公司当时的情况已与2010年1月公司申报非公开发行股票的情况发生较大变化,作为公司募集资金投资项目之一的江阴本部6.5万吨/年磷酸钙盐技改工程,已使用公司自有资金实施完毕,已无必要使用募集资金实施该项目的必要。经综合考虑和审慎分析,公司董事会决定撤回该次非公开发行股票的相关申请材料。至此,收购雷打滩水电55%股权宣告流产。

根据此次再度收购雷打滩水电情况来看,该水电站盈利水平有回升趋势。2008年,主要从事水力发电与售电业务的雷打滩水电实现净利润4092.84万元,而到2013年,该水电站净利润下滑至1869.16万元,直到去年,净利润才出现明显回升,达到5368.78万元,而今年前三季度,雷打滩水电的净利润为3827.21万元,经营情况良好。

同样,与水电行业综合毛利率相比,雷打滩也具有优势,其今年前三季度综合毛利率达68.25%,而申万统计的同行业平均毛利率仅为36.91%,盈利能力上雷打滩优势明显。

进入【澄星股份吧】讨论