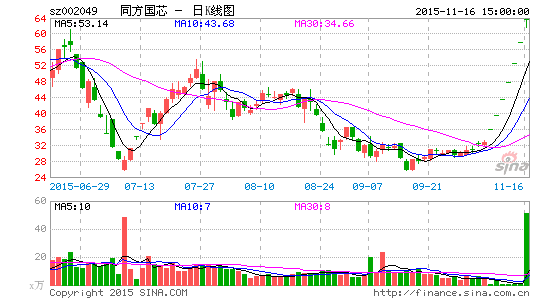

新浪财经讯 11月16日消息,同方国芯800亿元天量定增带给市场的影响持续发酵。从11月6日同方国芯定增方案推出至16日,其股价已连续拉出7个涨停,股价飙升至63.72元/股。而自复牌至今,其总市值累计上涨达93%。按今日收盘价计算,对比定增价27.04元/股,此次定增参与方已浮赢1085亿元。

今日,同方国芯开盘报63.72元,截止收盘,该股涨9.99%报63.72元,当日振幅为3.75%,换手10.67%,成交金额为32.58亿元。5日内涨幅为9.99%。

消息面上,据同方国芯11月16日发布的《关于股票交易异常波动公告》称,针对公司股票异常波动,公司对有关事项进行了核查,公司前期披露的信息不存在需要更正、补充之处。

据同方国芯11月5日发布的《非公开发行股票预案》(以下简称“预案”)披露,拟以27.04元/股发行29.59亿股,向实际控制人清华控股旗下九名对象发行股份,募资金额800亿元投向集成电路业务。其中600亿元拟投入存储芯片工厂,37.9亿元拟收购台湾力成25%股权,162亿元拟投入对芯片产业链上下游的公司的收购。

若此次定增方案成功,同方国芯将超越2011年盐湖股份774.84亿的定增,创下A股新纪录。同时,这也是A股历史上第二大规模的再融资预案,此前的纪录保持者是2008年中国平安的1600亿再融资。

上述定增的九名对象分别是西藏紫光国芯(认购199.99亿)、西藏紫光东岳通信(认购149.99亿)、西藏紫光西岳通信(认购149.99亿)、西藏紫光神彩(认购99.99亿)、西藏紫光树人教育(认购46.99亿)、西藏紫光博翊教育(认购46.99亿)、西藏健坤中芯(认购69.99亿)、国研宝业(认购25.99亿)、同方国芯员工持股计划(委托东吴证券设立资管计划产品,认购9.9亿元)。

作为目前国内最大的集成电路设计上市公司,本次非公开发行完成后,同方国芯的控股股东由同方股份变为西藏紫光国芯,持股比例20.75%,同方股份的股份比例降至0.85%。此前同方国芯有关人士公开表示,本次非公开发行不是上市公司主导,而是大股东紫光集团运作。

据同方股份11月3日的公告称,公司为配合清华产业调整和改革的整体部署,拟以70.12亿元总价,将公司持有的同方国芯36.39%的股权出售给紫光集团下属全资子公司紫光春华,紫光春华成为同方国芯的控股股东,紫光集团成为公司间接控股股东。

紫光股份和紫光集团董事长、即将担任同方国芯董事长的赵伟国被称作同方国芯本次定增再融资的“主力军”及最大受益者,其控制的健坤集团约需出资460亿元认购同方国芯定增,约占总额的57.5%。方案获批后,同方国芯将成为紫光集团最重要的芯片平台,也将是A股的电子第一股。

同方国芯发布的第三季度业绩显示,该季度营业收入3.82亿元,同比增长18.8%,归属于母公司所有者的净利润为1.31亿元,同比增长39.53%;基本每股收益为0.22元,同比增长39.55%,毛利率为45.1%,。除实现较高毛利率外,第三季度政府补贴所在营业外收入超预期,同比增长671%。

中金公司点评称,该公司三季度业绩略好于预期,持续受益于4G迁移所带来SIM卡升级,将继续稳定或提升其毛利率,重申推荐评级。(新浪财经 吴海燕 发自北京)

进入【同方国芯吧】讨论