证券时报记者 康殷

今年以来围绕美股上市公司中国脐带血库企业集团(简称“CO集团”,纽交所上市公司,主营业务为脐带血造血干细胞储存)的股权之争终于尘埃落定。

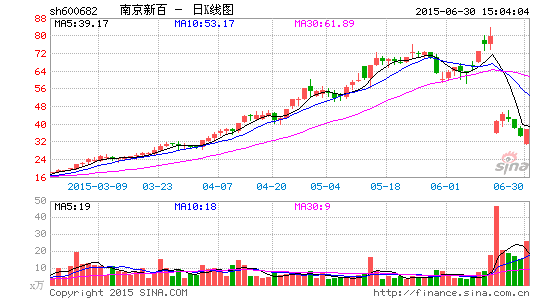

南京新百(600682)11月5日公告,公司与CO集团控股方金卫医疗(00801 HK)签署《收购框架意向协议》,拟作价72.55亿收购CO集团65.1%股权,另外加上CO集团余下34.9%股权估值为17.45亿元,CO集团整体估计达90亿元。相比南京新百今年8月作价60亿的收购计划,短短两个月后估值增加30亿元。

另外,在《协议》6个月的有效期内,金卫医疗不得与其他第三方就购买目标股权进行商议讨论或签署备忘框架或正式协议。换言之,早前同样对CO集团虎视眈眈的中源协和(600645)正式出局。

两月溢价30亿元

南京新百11月5日公告,就收购纽交所上市公司CO集团(股票代码:CO)全部股权事项,公司已与该公司大股东金卫医疗签订了框架意向协议书。该协议有效期为6个月。

协议书中,南京新百表示,公司有意全面收购CO集团的全部股权,其中,公司拟作价72.55亿元先行收购金卫医疗已持有及已收购但尚未完成交割的CO集团65.1%股权,此为公司拟收购CO集团的最低股权数量。同时,南京新百同意就推动CO集团私有化向金卫医疗提供协助,其中南京新百对CO集团余下34.9%股权可以接受的合理预估值为17.45亿元。CO集团整体估计达90亿元。相比南京新百今年8月作价60亿的收购计划,短短两个月后溢价达30亿元。

不过,上述交易具有先决条件。南京新百要求金卫医疗承诺,CO集团2016会计年度、2017会计年度实现的利润增长率预计不低于10%,并对2016会计年度、2017会计年度利润作出补偿承诺,且金卫医疗应采取有效措施确保CO集团管理层在未来36个月内不提出辞职请求。

而金卫医疗要求南京新百为其推动CO集团私有化提供贷款或融资,CO集团65.1%股权最低成交价不低于72.55亿元,南京新百用于收购CO集团而发行股票的市值不低于40亿元,余额以现金32.55亿元支付。

中源协和收购出局

资料显示,CO集团于2009年在纽交所上市,是一家以脐带血造血干细胞储存为主营的生命科技企业,具有我国卫计委颁发的脐带血造血干细胞库执业许可证书,在北京、广东和浙江提供脐带血储存业务,并在当地均享有独家经营权。

截至今年3月底,CO集团累计客户数量已超过40万人,为国内最大的专业脐带血储存机构。CO收入主要来自于新生婴儿脐带血干细胞存储和处理收费。去年4月至今年3月的财年年度,CO取得收入6.35亿元,净利润1.07亿元,其总资产和净资产分别为41.2亿元、15.4亿元。

据了解,目前国内脐带血保存单位鱼龙混杂,现在全国获得国家颁发《血站执业许可证》、正式执业的正规合法脐血库仅有7家,分别位于山东、北京、上海、天津、广州、四川、浙江。

早在今年8月,南京新百就看中CO集团,公告拟以不低于60亿元收购中国脐带血库在中国境内拥有的与脐带血库业务相关的所有资产和权益。随后,中源协和加入战团,在南京新百宣布收购CO集团同日发布公告,拟购买新加坡康盛人生持有的CO集团资产。

两家公司收购同一标的海外资产,这在A股市场尚属首次。但随着一纸协议签订,中源协和已被宣告出局。根据公告,双方此次意向协议有效期为六个月,有效期内金卫医疗不得与其他第三方就购买目标股权进行商议、讨论或签署备忘、意向、框架或正式协议。协议期限届满未延长的,协议效力终止。

进入【南京新百吧】讨论