本刊记者 杜鹏/文

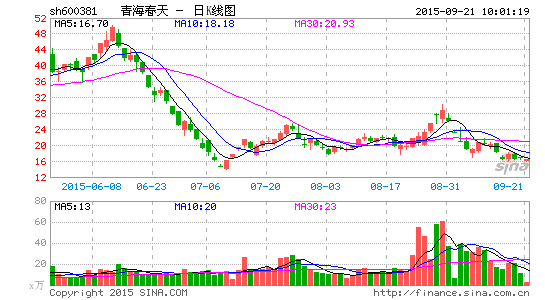

3年业绩增长30倍,这是青海春天(600381.SH)借壳之前创造的业绩神话。

2014年9月30日,*ST贤成发布重大资产出售及发行股份购买资产的公告,预估39亿元的冬虫夏草经营商青海春天将借壳*ST贤成上市。上述交易完成后,自然人肖融直接和间接持有上市公司合计 60.44%的股份,成为实际控制人。

从2015年一季度开始,青海春天纳入合并报表范围,但是令投资者大跌眼镜的是,刚刚完成借壳上市,业绩就发生大变脸。2015年上半年,公司净利润大降69.91%,除了高端礼品市场萎靡、广告效应递减等经营性原因外,其借壳之前的业绩真实性难免让投资者生疑。

《证券市场周刊》记者发现,无法通过工商系统查询到青海春天重组公告中披露的多家客户,还有一些客户资质欠佳,此外青海春天的毛利率和无形资产也存在诸多疑点。

极草神话破灭

青海春天主要从事冬虫夏草产品的研发、生产与销售,主营产品为极草??5X冬虫夏草系列产品,包括冬虫夏草净制原草、冬虫夏草纯粉、冬虫夏草纯粉片。

根据重组公告,青海春天创造了3年业绩增长30倍的神话,净利润从2011年的1159.61万元增长至2014年的3.66亿元,收入也从3.22亿元增长至20.63亿元,增幅分别为3055.72%、541.14%。

不过好景不长,青海春天高增长的业绩神话,于2015年上半年戛然而止。

2015年上半年,青海春天实现收入5.42亿元,同比下降49.7%;归属于上市公司股东的净利润6018.02万元,同比下降69.91%;扣非后净利润5872.75万元,同比下降67.55%。

对于业绩下降,青海春天仅仅简单解释称,主要是本期调整销售政策及销量下降所致。为了得到更为详细的解释,《证券市场周刊》记者致电公司证券部,但截至发稿前仍未收到回复。

从同行业新三板上市公司“冬虫夏草(831898.OC)”披露的半年报中,大概可以找到青海春天业绩下降的部分原因。

“冬虫夏草”主营业务为冬虫夏草、参茸类产品和土特产品的收购、加工等。2015年上半年,收入同比下降3.31%至1.04亿元,其中冬虫夏草产品销售收入同比下降6.8%至8383.73万元。

对此,“冬虫夏草”解释称,随着政府提倡厉行节俭以及反腐败的深入,公务消费和商务消费受到一定遏制,冬虫夏草作为高端礼品受到较大影响,从而对公司营业收入产生一定的影响。

青海春天主营产品为高端礼品,无疑也将会受到反腐的冲击。青海春天的官网显示,其“极草双层片(0.35克/片×45片/瓶×1瓶/盒)”全国统一零售价为“16900元”,约合1073元/克,是目前金价的4倍左右;而最高档的一款极草“至尊含片”约28克,标价为29888元。

从财务报表上来看,在收入大幅下降的情况下,青海春天2015年上半年期末存货价值却从2014年同期的6.22亿元大幅增加至10.3亿元,而预收款从1.81亿元大幅下降至5768.95万元,因此基本上可以判断,目前公司主营产品销售面临较大去库存压力。

从商业模式上来看,青海春天“重营销、轻产品”的经营模式恐怕也难有持续性。

青海春天能够创造远远超过行业平均水平的高增长神话,主要归功于大规模的营销支出。2012年,公司广告费用同比大增128.68%至1.5亿元,受益于此当年收入增速高达305.89%;2013年公司广告费进一步增加至3.55亿元,但是随着广告支出边际效益的递减,公司单位广告的创收能力不断下降,尤其2015年上半年较往年出现明显下降。

2011-2014年及2015上半年,青海春天单位广告创造的收入值分别为4.91元、8.71元、6.03元、6.29元、5.15元。

重组公告显示,冬虫夏草行业2011-2013年的销售额分别为259.22亿元、303.39亿元、360.03亿元,增速分别为20.15%、17.04%、18.67%。

青海春天舍得在营销上大做文章,但在产品上却饱受诟病。“打假第一人”王海曾发表《极草核心发明专利受质疑,被提起专利无效宣告请求》等十余篇文章,内容直指“极草”的法律地位、青海春天的虚假陈述等,并同时艾特了中国证监会[微博]的官方微博@证监会发布。

财务迷局

除了经营性因素外,青海春天业绩大变脸恰恰发生于借壳上市刚完成之际,难免不让投资者对其借壳之前业绩的真实性产生怀疑。

据《证券市场周刊》记者统计,青海春天2011-2014年的合计净利润10.09亿元,但经营性现金流净额合计仅1.67亿元,其业绩的真实含金量不敢恭维。而在此背后,青海春天重组公告中披露的多家客户疑窦丛丛。

根据重组公告,太原市迪沃特电力技贸有限公司、北京亚之春宝科技有限公司、洛阳极草商贸有限公司分别贡献收入4198.92万元(2012年)、1917.10万元(2011年)、1770.2万元(2011年),但是通过工商查询系统均没有查询到上述企业,此外还有一些客户注册资本很小,资质欠佳。

资料显示,石家庄市润田商贸有限公司2011年、2012年分别贡献收入1249.98万元、3028.81万元,西安市极草商贸有限公司2012-2014年分别贡献收入3924.29万元、5461.56万元、5490.53万元,重庆极草贸易有限公司2013年贡献收入3175.88万元,天津极草商贸有限公司2014年贡献收入7941.07万元,不过这4家企业的注册资本仅分别为50万元、50万元、50万元、80万元,其中重庆极草贸易有限公司、天津极草商贸有限公司成立日期分别为2012年2月16日、2013年1月24日,但却均于成立次年就一跃而成为青海春天前五大客户。

供应商方面,青海春天重组报告仅仅披露了前五大供应商的金额及占比情况,但并未披露供应商的具体名称,此外公司2015年半年报也没有再披露前五大客户的任何相关信息。

除了客户和供应商外,《证券市场周刊》记者注意到,青海春天毛利率明显高于可比企业,难以找到合理解释。

资料显示,青海春天2012年、2013年、2014年1-6月的毛利率分别为44.53%、45.26%、45.91%,而冬虫夏草(831898.OC)分别为39.11%、38.35%、35.22%,明显低于前者。

值得注意的是,青海春天以加盟模式为主,公告称,其2012-2014年对合作商的销售占营业收入的比例均超过70%,而冬虫夏草(831898.OC)则是以直营模式为主,直营模式实现的销售收入占公司营业收入总额的95%以上,为何以直营模式为主的“冬虫夏草”毛利率,反而要比以加盟模式为主的青海春天低这么多呢?这需要青海春天给投资者一个解释。

除了客户和供应商外,青海春天账面上的专利技术也存在较大疑点。根据2015年半年报,青海春天无形资产科目下的“非专利技术”账面原值有3亿元,账面净值为2.45亿元。对此,《证券市场周刊》此前发表的《极草之谜》一文曾质疑,青海春天存在专利出资腾挪的嫌疑,疑存在法律瑕疵。

业绩承诺难达标

根据《发行股份购买资产之利润补偿协议》,7名交易对方承诺,青海春天2014-2016年度经审计的扣除非经常损益后归属于母公司的净利润分别不低于3.18亿元、3.63亿元、3.98亿元。

青海春天2015年上半年的扣非净利润同比大幅下降67.55%至5872.75万元,而且公司收入并没有季节性特征,分布比较均匀,从上半年的经营形势来看,青海春天2015年达到业绩承诺值存在很大的难度。

重组公告显示,青海春天2014年上半年、下半年的收入分别为10.78亿元、9.85亿元,没有明显的季节性特征。

2014年,青海春天扣除非经常性损益后归属于母公司的净利润为3.42亿元,已经完成业绩承诺值,超出2400万元。但是,《证券市场周刊》记者注意到,这是青海春天以缩减研发投入等费用性支出为代价实现的。

青海春天2015年2月18日发布的《2014、2013、2012年度重大资产重组财务报表专项审计报告》显示,公司2013年管理费用科目下的“研究与开发费”为2764.42万元,但2014年该项投入却大幅下降70.93%至803.71万元,此外公司广告费用支出也同比缩减2702.31万元至3.28亿元。

此外,上述审计报告第71页显示,青海春天主营业务(分产品)中居然出现“广告费”科目,对应2014年度的营业收入、营业成本分别为8565.59万元、8559.83万元。青海春天为何会将“广告费”归入营业收入这一科目呢?截至发稿前,《证券市场周刊》记者仍未收到公司方面的回复,不过《证券市场周刊》记者注意到,青海春天2014年的收入同比下降3.65%至20.63亿元,公司如此处理或许是为了美化收入。

进入【青海春天吧】讨论