对外宣称筹划的是“重大资产重组”,未料,方案出炉后却予以否认。7月30日,宁波韵升(600366.SH)在上交所[微博]发布公告,宣布将以发行股份的方式收购北京盛磁科技等三家公司的部分股权,交易总价约4.3亿元。

对外宣称筹划的是“重大资产重组”,未料,方案出炉后却予以否认。

7月30日,宁波韵升(600366.SH)在上交所发布公告,宣布将以发行股份的方式收购北京盛磁科技等三家公司的部分股权,交易总价约4.3亿元。

公司在方案中表示,无论以何种方式进行测算,这项交易皆达不到中国证监会[微博]《上市公司重大资产重组管理办法》(以下简称“《重组管理办法》”)的标准,所以不构成重大资产重组。

既然如此,为何还停牌了逾两个月?公司方面回应:“我们做方案时是参照《重组管理办法》来做的,交易又涉及发行股份,所以时间比较长。”

宁波韵升这次重组的发行价也让股东颇为不满。

有别于大多数上市公司,他们的发行价是以公告日前“120个交易日”的股票交易均价作为参考,在此基础上,再打个九折确定,因而较停牌前的收盘价便宜了近50%。

看到这个发行价,不少投资者在股吧中哀叹:“这要是补跌起来,可是要命的节奏。”

收购三家公司股权

宁波韵升的这份发行股份购买资产方案比较简单。

公司计划收购的是韵升元件、韵升高科、盛磁科技三家公司的股权,股权收购比例分别为25%、25%、70%。

发行对象便是持有这部分股权的11位股东,股份发行数量为2144.42万股,发行价为19.88元/股。

方案显示,韵升元件、韵升高科都注册在宁波,这里也是宁波韵升的“大本营”。

其中,韵升元件生产烧结钕铁硼,产品主要应用于硬盘驱动器中的VCM电机(音圈马达),2014年的产量为2.35亿片。

2015年2月后,韵升元件对业务进行了拓展,开始生产用于汽车、空调等其它领域的钕铁硼产品。

韵升高科则更像是一家销售公司,公司先向韵升元件采购经过机加工的半成品,再委托其它公司进行电镀并做成钕铁硼成品,最后向下游客户进行销售。

两家公司的业绩都非常亮丽,原本就由宁波韵升控股,这次交易完成之后,它们都将变成宁波韵升的全资子公司。

投资者比较陌生的是盛磁科技。资料显示,这家公司成立于1999年12月,位于北京市昌平区。

盛磁科技也生产烧结钕铁硼,毛坯产能为1500吨/年;产品主要用于永磁微电机,下游涵盖智能手机、航模飞行器等领域。

“在行业里,盛磁科技的规模不算大,但这家公司的产品比较有特色”。7月30日,中国电子材料行业协会磁性材料分会专家组成员胡伯平向《华夏时报》记者透露。

原来,盛磁科技的核心产品为空心杯磁钢,在公司总收入中的占比超过65%。

2014年,全国空心杯永磁微电机应用领域的市场需求量约2亿元,盛磁科技在这一细分市场的占有率便已超过1/3.

难怪宁波韵升方面会说:“盛磁科技能与公司形成互补,并产生协同效应。”

在对这三家公司进行了评估之后,宁波韵升最终采纳了收益法的评估结果,并敲定收购总价为4.3亿元,收购市盈率分别为27.55倍、6.28倍、24.22倍。

《华夏时报》记者注意到,截至评估基准日,磁性材料行业三家烧结钕铁硼上市公司正海磁材(300224.SZ)、中科三环(000970.SZ)、宁波韵升的平均市盈率为65.99倍。很明显,宁波韵升并没有吃亏。

另外,盛磁科技的股东还作出了业绩承诺。

他们承诺:2015-2017年公司实现的净利润将不低于1492.11万元、1806.06万元、2098.89万元,若未完成,将对上市公司作出补偿。补偿方式优先采用股份,不足再补以现金。

发行价过低惹争议

宁波韵升推出的这份方案让苦等公司复牌的投资者相当不满。

在股吧中,有投资者表示:“它们这次其实只收购了盛磁科技一家公司,因为韵升元件、韵升高科原本就由公司控股。”

另外,自5月22日以筹划“重大事项”为由宣布停牌之后,宁波韵升很快便改口称这次是“重大资产重组”。

中国证监会发布的《重组管理办法》曾对“重大资产重组”作出过定义,并给出了三项标准,只要满足其中一项即可。

这三项标准分别是:一、购买、出售的资产总额,占上市公司最近一个会计年度合并报表资产总额的比例达到50%以上;二、购买、出售的资产在最近一个会计年度所产生的营业收入,占上市公司同期合并报表营业收入的比例达到50%以上;三、购买、出售的资产净额,占上市公司最近一个会计年度合并报表净资产的比例达到50%以上,且超过5000万元人民币。

据此测算,宁波韵升的这项收购占公司2014年合并报表总资产的比例为13.87%,净资产的比例为13.33%,营业收入的比例为37.88%,显然达不到要求。因而,在方案中公司也承认:“本次交易不构成重大资产重组。”

如此前后矛盾,该作何解释?

7月30日,《华夏时报》记者以投资者身份致电上市公司询问,证券部工作人员回应:“这次交易虽然不构成重大资产重组,但《重组管理办法》中不是也有章节专门讲了‘发行股份购买资产’吗?”

令投资者不满的还有宁波韵升的发行价。

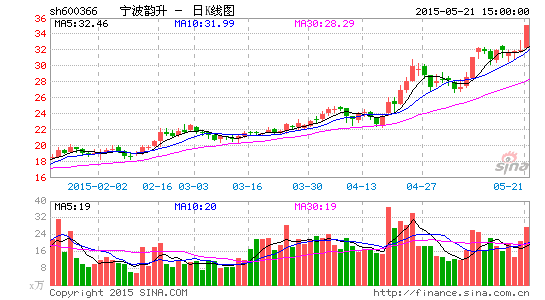

停牌前( 5月21日)宁波韵升的收盘价为35.09元/股,这也是公司2000年上市以来的历史最高价(前复权)。然而,这次重组的发行价仅19.88元/股,几乎就是个“腰斩”价。该价格到底是如何确定的?

原来《重组管理办法》亦对此有规定:上市公司发行股份的价格不得低于“市场参考价”的90%。

“市场参考价”的选取也有三项标准,分别为定价基准日前20个交易日、60个交易日、120个交易日的公司股票交易均价,上市公司可根据实际情况选择其中一种。

有别于大多数上市公司选择“20个交易日”,宁波韵升这次选择了“120个交易日”,此“市场参考价”为22.09元/股,比其余两个(30.26元/股、25.59元/股)都低。

在被问到此选择是否考虑到了公司复牌可能出现补跌之时,宁波韵升的工作人员给出了肯定回复。

那么,买在高位的投资者岂不是存在被套的风险?“您的建议我会向公司高层反映。”该工作人员补充道。

进入【宁波韵升吧】讨论