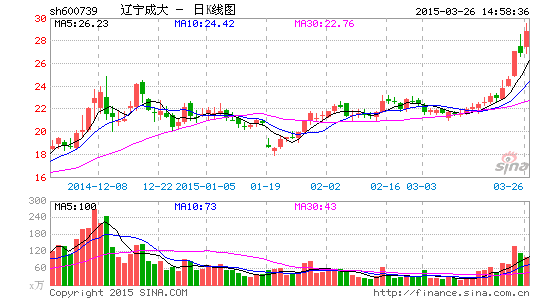

东方财富大股东参与辽宁成大定增引遐想

⊙记者 潘圣韬 ○编辑 于勇

辽宁成大14日发布公告称,公司1亿股非公开发行获中国证监会[微博]核准。原本一起普通的定向增发,因为互联网金融巨头其实现身认购名单,显得不那么寻常。联想到发行方的广发证券大股东身份,以及目前愈演愈烈的互联网向证传统券行业渗透的背景,其实此番认购足可引发市场诸多遐想。

辽宁成大公告显示,公司12日收到中国证券监督管理委员会[微博]《关于核准辽宁成大股份有限公司非公开发行股票的批复》,核准公司非公开发行不超过 1 亿股新股。至此,辽宁成大此轮定向增发终于尘埃落定。

不过耐人寻味的是,在此次认购的股东名单中,隐藏着一位“有来头”的人物。根据公司此前披露的非公发行相关事项公告,东方财富大股东其实,以个人名义通过前海开源资产两个专线资产管理计划认购本次发行股份,出资金额合计达7亿元。

作为目前A股炙手可热的互联网金融大佬之一,如此大手笔的参与此次定增,其目的是否指向辽宁成大所控的广发证券?

公开资料显示,辽宁成大是广发证券的第一大股东,截至2014年年底的持股比例为21.12%;其实则是东方财富第一大股东,截至去年末的持股比例为28.04%。两个大股东,一个相对控股国内一家一线券商,另一个则执掌当前最为火爆的互联网金融公司,那么,这两位“家长”此番的亲密接触,会让两位“孩子”擦出怎样的火花呢?

“最容易联想到的就是当前业内最受关注的题材——券商与互联网金融联姻。考虑到两家上市公司的市值体量,东方财富不太可能‘蛇吞象’,同时东方财富刚披露将收购西藏同信证券,最有可能的是两家公司未来在互联网金融领域展开深度合作。”上海某券商高管对记者表示。

作为此前国内财经资讯类网站翘楚,东方财富网在过去一段时间凭借行业第一的用户资源,转型成为一体化综合金融平台。而此华丽转身,也得到资本市场热烈追捧,该股股价在过去一年中翻了两番。

不过,公司的“野心”并不止于此。随着券商牌照放开预期越来越浓,公司频频主动出击,将触角伸进传统证券领域。

2014年12月17日晚,东方财富发布公告,公司全资子公司东方财富(香港)有限公司拟使用自有资金收购宝华世纪证券有限公司100%的股权。东方财富表示,此次收购,将为公司拓展海外业务提供平台,提升公司国际化服务能力和水平,促进公司一站式金融服务平台整体战略目标的实现。

不到两个月后,东方财富再度公告称,公司已和宇通集团签署了意向书,拟购买其持有的西藏同信证券70%股份。“若此次收购成功,东方财富网将成为真正的综合性金融平台,加之本身业绩拐点已现,未来竞争优势将持续凸显。”国元证券在一份研究报告中指出。

有业内人士指出,考虑到同信证券规模较小,客户资源有限,东方财富在未来拓展其金融版图的过程中,与广发这样资源丰富的大券商合作,可能是其取得竞争优势的关键。

如此看来,东方财富大股东此次出手认购辽宁成大定增股权,注定会给市场留下不小的想象空间。

进入【辽宁成大吧】讨论