民生银行背后大腕暗战:“老实人”刘永好曾被踢出局

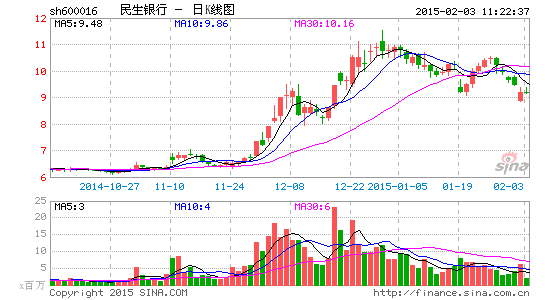

这是一场一个月内,二级市场上逾170亿元资金的博弈游戏。

最终安邦保险劲揽17.16%民生银行股份,成为民生银行优势明显的第一大股东。“安邦系”身后, “希望系”、“泛海系”、“东方系”等资本巨鳄,所持股份大多未超过5%。

作为中国最大民企、中国第一家民营银行,民生银行素以股权分散,股东背景深邃,董事势力犬牙交错而闻名。此番第一大股东易主,藏龙卧虎又向来波谲云诡的民生银行董事会,必将掀起新一轮资本博弈的暴风骤雨。

轮番登场的,无不是中国资本市场上真正的“大玩主”。

圈里圈外,两派三系

追根溯源,民生银行实源于泰山会与工商联两派势力。

1993年,有感民企贷款之难,泛海集团董事长卢志强在泰山会首次座谈上提议成立一家主要为民营企业服务的民营银行。随后一番牵线搭桥,德高望重的全国工商联主席经叔平主导了民生银行筹建工作。在筹备委员会中,工商联成员占4股,泰山会成员占8股。

筹建之路多坎坷。此后3年,泰山会成员史玉柱[微博]深陷巨人大厦危机而退出。工商联在政府支持下则日趋强势,经叔平不但占据民生银行董事长之位,更要求工商联自身支配30%表决权。忌惮于此,泰山会最终只余2家参股:卢志强与杭州通普电器公司。

由此工商联企业成员竞相涌入。当时尚未进入泰山会的冯仑,凭借万通大厦卖楼款凑够股本;濒临人生转角的牟其中,欲以一块无中生有的满洲里地皮入股,但因无人肯信入股失败;还有刚成为政协委员、荣膺四川首富的刘永好……他们中的幸运儿构成1996年民生银行初创59家股东的主干。

在那个“民有、国营、党管”的初创年代,工商联是民生银行董事会中一个特殊的存在——没有出资却享有30%最大话语权,远超第一大股东广州益通集团公司持股的比例6.54%。当时,刘永好仅列第13大股东,但因其“本分”而被工商联、统战部推举为民生银行副董事长。这虽然遭致不少非议,但在经叔平力保下各股东只能默认这个圈子特有的规则

1999年,民生银行筹备上市,零股本的工商联将丧失表决权。如何延续影响力成为经叔平当务之急,他的选择实际上就是扶持“代理人”。

当时正值亚洲金融危机末期,民生银行借由清理不良资产,通过法院强制拍卖股东股权进而回收股东贷款。颇为蹊跷的是,本不是股东的东方集团张宏伟屡屡抢占先机,成为股份接盘者,一举持股9.42%,成为第二大股东。

在圈里,张宏伟素以低调著称,公开露面寥寥,但他与经老熟络却是人所共知。正是经老力推,张才被推举为工商联副主席、民生银行副董事长。

在那场讳莫如深的股权兼并战中,经老的另一左膀右臂刘永好成为“明面上”的最大赢家。借由协议受让,刘永好精准地将股本扩大至9.9997%,与当时董事会规定的10%持股限制仅差之毫厘,成为第一大股东。加上刘氏家族其他持股,“希望系”持股逾17%。

谁料到卢志强来了一招暗度陈仓。泛海集团虽然只抢到4000万股,与东方集团并列第二大股东,但却至少有1.1亿股被转到中色建设、中国船东互保协会两家与“泛海系”行为一致方名下,总共持股一度超过20%,俨然成为真正的话事人。

不过,当时卢志强业已位列工商联常委。在经老斡旋下,横卧于民生银行董事会中的“希望系”、“泛海系”、“东方系”三大系基本能够顾全大局。

闪转腾挪,股东暗战

泰山会与工商联的博弈,三大系之间的争夺,表面上是股权的此消彼长,实则却暗含两层战略意义。短期来看,民生银行就是一只肥硕的“现金奶牛”;长期而言,民生银行实质上就是一个攫取中国金融资源、产业资源的井口。

这其中最成功的金融“玩家”当属卢志强。客观来讲,如非是他,民生银行如今只能被称为是一间银行,而非“民生系”。

2002年3月,证券业向民企放开,地处郑州的黄河证券趁势启动增资扩股。位列民生银行股东之列的卢志强与中国船东互保协会携手,分别出资2.4亿元、1.2亿元成为黄河证券第一、第五大股东。正是由于这层关系,几个月后黄河证券被刻意更名为民生证券,并从郑州搬迁至北京,与民生银行成了邻居。

据说这里还另有隐情。据传“泛海系”曾要求黄河证券保证让银行贷给“泛海系”旗下光彩事业集团2.4亿元等额贷款。也就是说,卢志强以2.4亿元贷款的利息就换来民生证劵第一大股东的位置。

凭借高超手段,卢志强后来接连染指民生保险经纪(2002)、民生信托(2003)、民生典当(2003)、民生期货(2008)、民生财富投资(2014)……其手法可概括为:携手盟友协同作战,参股金融企业,获取一张张宝贵的金融牌照,并力求对金融企业绝对控制;之后通过股权质押、关联贷款获取数倍融资;等到股份解禁后再高位套现,反哺旗下地产、能源等业务。

而要维持如此庞大的“民生系”,卢志强一直不吝于从民生银行攫取现金,如质押股份融资,也包括获得颇受争议的关联贷款。当然,民生银行股东尽是中国最具实力与影响力的民营企业,单纯就从业务角度来说,不把钱贷给他们又该贷给谁呢?

但总有人不肯“湿脚”。刘永好素以“本分”著称,“希望系”也甚少卷入关联贷款。正因为如此,刘永好总是倾向于清理关联贷款。

一场暗战一触即发。

2006年7月16日,民生银行举行董事换届选举,能够弹压各方诸侯的经老因病缺席。

谁能想到,在众目睽睽之下,第一大股东刘永好竟然会在董事选举中直接落选,卢志强则高票当选,更顶替刘永好副董事长的位置。据说,刘永好非常气愤,要求重新投票,但无人理睬,只得忿然离场。

——“湿脚”的联合起来把“老实人”踢出局了?就在那次董事换届不久,民生银行便被曝光关联贷款高达42亿元,刚刚谋得大位的“泛海系”独占其中近80%,占民生银行净资本的19.57%——远超银监会规定的10%红线。此后民生银行开始漫长的关联贷款清退工作,卢志强操作渐转低调。

之后次贷危机爆发,卢志强接连抛售民生银行股份套现,以稳健著称的刘永好却借助民生银行定向增发增持大量股份,力量一升一降。2009年3月,刘永好重返民生银行董事会,再度成为副董事长。

卢志强在民生系稍微遇挫后,改而发力投资实业,反而抄底成功。比如借助泰山会“长老”柳传志重返联想集团[微博]的契机,从中科院手中拿下29%联想控股股份;2011年以后,“泛海系”又搭上柳传志的好友、万达[微博]集团董事长王健林,拿下长白山国际旅游度假区等诸多“巨无霸”项目。通过这种PE式投资,卢志强悄然间构筑了庞大的实业帝国。

2014年12月23日,万达集团港交所上市。敲钟后,王健林在致辞中特别感谢了两个人,一个是前招商银行行长马蔚华,另一个就是万达股东卢志强。

产业纵横,诸侯众筹

董事会里有一群“难搞”的董事,民生银行的水自然深不可测。早年,民生银行更有“民不聊生银行”的绰号,暗示其内部分歧众多,不一而足。

能够摆平诸位的,可能只有经叔平在世时钦定的接班人董文标。几个绝妙的设计便能显示出董文标的睿智。比如,他在民生银行内部创新了议事机制,将董事会会议分为决策性会议与非决策性会议。这样,董事们的争议就能被最大限度地限制在非决策性会议中。如果实在是争吵不休,董文标便会利用股权分散性质,发挥强势董事长的作用。

不过,“利字当头”或许才是摆平股东的最大利器。2013年8月,在外界惊诧中,刘永好、张宏伟、卢志强三个“各怀心事”的民生银行董事长竟然携起手来成立民生电商。这只是一家截至目前依然“雷声大、雨点小”的公司,可背后却垫着民生银行奉上的20.1亿元授信。

不管怎么说,董文标还是把蕴藏在民生银行中的产业资源搞“活”了。凭借其独创的“一圈一链”模式,民生银行构筑了建立在同类型商户或小企业集中的商圈上的产业链小微金融。比如在泉州,民生银行已经介入到石材供应企业与终端客户的交易撮合,通过开具商业汇票、提供交易对手信用记录等方式助推石材企业扩大业务。董文标甚至曾经亲自出马,撮合万达王健林与某石材客户签署供货合同。

——民生银行客户群俨然就是董文标的“朋友圈”。

看到“朋友圈”价值的人包括史玉柱。他惊呼这是“银行2.0”的到来,通过排他性协议民生银行甚至可以垄断一个个产业、商圈……从2011年3月起,史玉柱大举增持民生银行股份,进而成为第四大股东。

2012年9月,瑞信、摩根士丹利等竞相做空内地银行股,民生银行股价一路狂泻。但史玉柱竟然全然不顾依旧闷头扫货,而且边买边在微博上炫耀,更扬言“三年内不减持”。

一句“三年内不减持”的微博,被疯狂转发。虽然在律师建议下史玉柱删除了这条微博,但其影响力依然盖过诸多投行唱空势头,民生银行等银行股价格扭头便涨,到2013年初已给史玉柱带来60多亿元浮盈!

一时间,股市上竟流行起跟着史玉柱买银行股的浪头。然而史玉柱却说,他只跟着董文标混:“老板,你什么时候退休,能否提前告诉我,我要提前减持股票。”

2013年5月,董文标萌生一个新的“玩法”,他试图集结100家大型民企,众筹100~500亿元,通过资本运作整合钢铁、光伏、船舶等产能过剩产业。而这家新公司,被冠之“中国民生投资者股份有限公司”的大名,属于“民生系”的又一大力作。

这让许多人看不懂,“过剩论”已然甚嚣尘上,还能够抄底成功?但据说董文标早已摸清产业真实状况。以钢铁行业为例,民生银行冶金金融事业部预计中国钢铁消费峰值将达到9.5亿吨/年,尚有4~5亿吨产能空间,想象空间巨大。

2014年8月,董文标结束民生银行任期,转而成为新成立中民投董事长。巨人集团、泛海建设、亿达控股、苏宁电器、红豆股份、宗申集团、科创控股、东岳集团等大型实业集团竞相入股——董文标号召力可见一斑。何况中民投甫一成立,其股东广州本晶投资咨询有限公司便质押其价值3亿元、占比0.6%的股份,从民生银行香港分行换取到9.3亿元的贷款。

但是,董文标只带大股东及其朋友们“玩耍”,民生银行的小股东们难免心里不是滋味。

安邦入主,银保联合

事实上,董文标的最终目标,可能是率中民投控股民生银行,构建一个“金融+产业”的庞大帝国。

这一美好愿望却将遇到一个强劲对手。自2013年11月“神秘人”吴小晖担任安邦保险董事长兼总经理后,安邦强势出击招商银行、金地集团、金融街等A股,所持市值超过1000亿元。在谋求招行董事席位未果后,安邦转而强攻民生银行,一举拿到超过17%股份;2014年12月23日,安邦提名姚大峰进入民生银行董事会。

让人颇感意外的是,面对这一突如其来的进击,众股东却竞相欢迎安邦入主,刘永好更减持套现20亿元——并非“抵抗”而更像“迎合”。

事实上,安邦在某种程度上“接济”了民生银行。自董文标出走、中民投筹建以来,民生银行引以为豪的小微业务便深陷管理危机,一些地区甚至出现信贷员虚构“假商圈”的骗贷行为。同时,宏观经济下滑使得中小企业蒙受重压,直接连累了民生银行部分部门的不良贷款率。一切迹象表明,民生银行遇到了增长瓶颈。然而,安邦入主后,通过银保互联,安邦可以快速依靠银保渠道销售部的高收益理财产品获得保费;反过来,巨量的保险资金也将为民生银行负债端提供充足的弹药,缓解存款获取压力。

早在2011年,安邦便通过控股成都农商行,拿到银行牌照;2014年收购世纪证券,拿到券商牌照;又有消息称,安邦正欲收购天津信托,拿到信托牌照——显而易见,民生银行将成为“安邦系”全金融牌照体系下的重要一角。

对这套全新的“玩法”,史玉柱有着清醒的认识,他在微博中这样写道:

“安邦控股民生,我觉得挺好。有大股东照料,民生未来说不定更有戏。安邦吴小晖好赖也是我同班同学,如果将来把民生股票搞跌了,我去踢他PP。”

须知,史玉柱2011年以来增持民生银行股份的浮盈还没兑现呢!

进入【民生银行吧】讨论