天目药业定增募资18亿 实控人吃进四成迎战举牌方

每经记者 曾剑

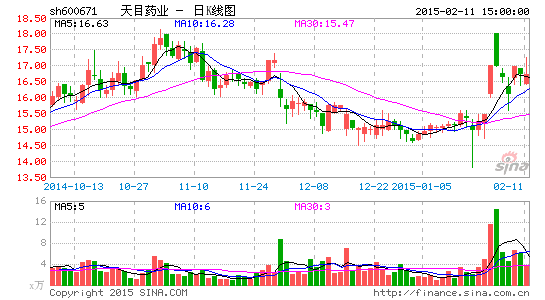

《每日经济新闻》记者注意到,天目药业 (600671,前收盘价15.45元)今日(2月3日)发布了《非公开发行股票预案》,公司拟向包括实控人杨宗昌在内的6名特定对象发行股份,募集不超18.4亿元资金。发行完成后,杨宗昌持有天目药业的股权比例将增至28.42%。如此一来,宋晓明[微博]的威胁无疑将大大降低。

募18亿投6大项目

据天目药业今日发布的定增方案显示,公司此次非公开发行价格为13.58元/股,发行股票数量不超1.355亿股。募集资金总额不超18.4亿元。扣除发行费用后,募资净额将用于医药电子商务项目等共6个项目。

对于此次定增,天目药业表示,公司拟通过发行降低资产负债率,并通过募投项目的实施,完成相关生产线的GMP改造,切实改变近年来公司经营不善、业绩不佳的状况。

《每日经济新闻》记者注意到,从业绩看,近年来天目药业处于微利甚至巨亏状态。公司1月31日发布的业绩预告显示,2014年的净利润仅为50万元~500万元。分析人士认为,公司一直缺少较强的利润来源。因此,倘若上述募投项目顺利实施并实现预计的效益,对公司无疑是好事。

原董事长持股已占10%

值得注意的是,天目药业此次定增的发行对象为杨宗昌、刘令安、曾建文、何芳林以及上银瑞金得壹普泰22号资产管理计划和东海基金-金龙13号资产管理计划。其中,杨宗昌为上市公司实控人,其通过深圳诚汇、深圳长汇、深圳城汇和天津长汇合计持有公司16.77%的股权。

此次发行,杨宗昌拟以现金方式认购5270万股认购数量占发行数量的38.89%,认购金额达7.16亿元,。

分析人士认为,杨宗昌对天目药业此次发行大力支持,或源于宋晓明方面的“逼迫”。1月20日,天目药业公告宣称,截至1月16日,原董事长宋晓明操盘的两家私募基金合计持有公司1217.79万股,占总股本10%。

宋晓明与杨宗昌之间关系十分微妙。资料显示,二人曾以深圳市长城国汇投资为平台组建了多个并购基金,并最终控股天目药业。然而,两人的合作未能一致持续。此次宋晓明卷土重来,并二度举牌,其“获取股票增值收益”的表态恐怕难以阻止市场猜测。事实上,在发布举牌公告的当日,天目药业随之宣布停牌筹划重大事项,或许说明了杨宗昌对宋晓明二度举牌的警惕。

《每日经济新闻》记者注意到,在发行完成后,杨宗昌对天目药业的持股比例将增至28.42%,控股权得到极大强化。

进入【天目药业吧】讨论