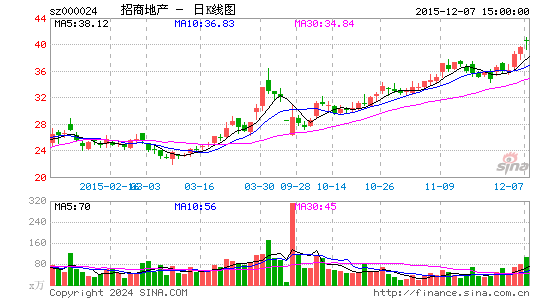

北京商报讯(记者 钱瑜 王潇立)持续数月的招商地产重大资产重组在昨日取得突破性进展。招商地产[微博]表示,经中国证监会[微博]上市公司并购重组审核委员 会于2015年11月23日召开的2015年第100次并购重组委工作会议审核,招商局蛇口工业区控股股份有限公司换股吸收合并招商地产并募集配套资金事 项获得有条件通过。 根据相关规定,经向深圳证券交易所[微博]申请,公司股票将于今日开市起复牌。

根据招商地产此前公告,此次资产重组涉及两个方面,一是招商局蛇口工业区控股股份有限公司以23.6元/股的价格吸收原招商地产股东股份;二是向10名特定对象增发股份,发行股份不超过6.36亿 股,募资金额不超过150亿元,资金投向旗下多个项目。10名特定对象除了国开金融、华侨城及招商地产员工持股外,其余7家如易方达、上海鼎晖等均为私募 投资基金。

几天前,招商地产对再融资方案进行了最后调整,将再融资规模由人民币150亿元缩减至125亿元,取消了对易方达海外投资 (深圳)有限公司、上海鼎晖百孚财富管理有限公司的配套募资。本次配套发行的认购对象剩下工银瑞信[微博]、国开金融、深圳华侨城、北京奇点领创、兴业财富、北京 致远、博时资本,以及招商局蛇口员工持股计划共计8名。这一举动也被看做是企业做出重组上市前的最后调整和冲刺。此次资产重组完成后,招商地产将退市,取 而代之的是招商局蛇口。招商局蛇口市值将近2000亿元,一旦上市成功,将超越万科、绿地成为中国市值最大的地产公司。

进入【招商地产吧】讨论