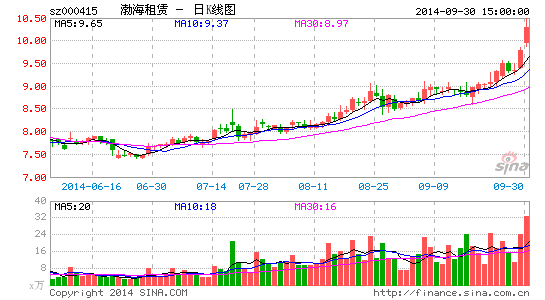

渤海租赁出海并购 拟37亿控股集装箱租赁公司

中国证券网讯(记者 严政)渤海租赁11月19日晚间发布重组预案,公司下属全资子公司GSC拟通过支付现金方式收购全球第八大集装箱租赁公司Cronos 80%股权以及CHC享有的对Cronos的金额为2588万美元的债权,交易金额折合人民币逾37亿元。公司股票将于11月20日复牌。

根据评估方案,Cronos股东全部权益的评估值为人民币45.19亿元至50.49亿元,80%股权对应评估值为36.15亿元至40.39亿元。加之CHC享有的对Cronos的债权的账面价值2588万美元,双方约定,若标的资产在2015年1月31日之前交割,则其交易价格折合人民币约37.51亿元;若在2015年1月31日或之后交割,则交易价格折合人民币约37.82亿元。

据介绍,Cronos主要从事集装箱租赁业务,是世界领先的集装箱租赁公司之一,经营和管理多元化的集装箱箱队。Cronos在美国、英国、新加坡、韩国、台湾等地设立了子公司及代表处,业务网络覆盖6大洲,为全球400多个客户提供全方位的集装箱租赁服务。Cronos可以提供全系列的集装箱租赁服务,包括干式集装箱、冷藏集装箱、罐式集装箱和特种专用集装箱等。目前全球前五大集装箱运输公司中的三家在Cronos的前五大主要客户之列。

截至2014年6月30日,Cronos总资产为150.44亿元,净资产为30.99亿元,其2012年度、2013年度和2014年1-6月分别实现营业收入18.54亿元、25.86亿元和12.16亿元,对应净利润分别为4.07亿元、4.01亿元和2.27亿元。

渤海租赁表示,收购完成后,公司国际集装箱租赁业务规模进一步扩大,来源于境外业务的收入占总收入的比例将超过70%,国际化程度进一步提高。同时交易完成后,公司将拥有Seaco SRL和Cronos两家集装箱租赁子公司,从而进入全球集装箱租赁公司第一梯队。根据方案,渤海租赁本次交易的收购资金来源为公司自有资金和银行借款,其中自有资金的占比约为30%,银行借款的占比约为70%。

进入【渤海租赁吧】讨论