中石化启动新轮A股增持 可转债转股价严重倒挂

每经记者 许金民

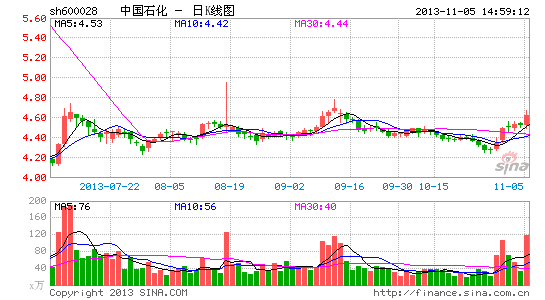

昨日中国石化集团启动对中国石化(600028,收盘价4.62元)的新一轮增持计划,计划实施首日小买606万股。对于增持原因,中国石化集团方面表示,是出于对上市公司价值及当前股价的考虑,即股价被低估。但《每日经济新闻》记者注意到,中国石化之前发行的可转债转股价为5.13元/股,二级市场股票的价格却早已跌破5元/股,严重倒挂。中国石化集团此时推出增持方案颇有深意。

大股东计划增持不超过2%

中国石化今日公告,11月5日,大股东中国石化集团通过从二级市场买入的方式增持公司A股606万股,约占公司已发行总股份的0.005%。考虑到公司价值以及当前公司的股价,中国石化集团还决定自2013年11月5日起拟在未来12个月内继续增持,累计增持比例不超过2%。

二级市场,昨日中国石化上涨2.21%,收报4.62元/股,全天成交5.51亿元。按4.62元/股的均价计算,中国石化集团耗资约2799.72万元,占昨日中国石化成交金额的5.1%。

《每日经济新闻》记者注意到,10月9日中国石化曾披露公司股份变动情况报告,经过持续转股之后,截至2013年9月30日,公司的总股本已升至1165.65亿股,其中A股股份数量为910.52亿股。若中国石化集团顶格增持,其最终将买入约23.31亿股;按照昨日的收盘价计算,预计耗资超过100亿元。

中国石化集团会买那么多吗?可能性很小!

2012年1月9日,中国石化集团就曾增持过中国石化A股及H股,首日增持数量分别为3908.32万股、4.26亿股,当时公司亦宣称未来一年内将继续增持,累计增持比例不超过2%。待到2013年1月9日增持计划实施完毕,中国石化集团最终购买比例只有0.54%。

2.3亿张可转债转股数寥寥

中国石化集团为何又开始增持中国石化,原因上文已交代:“考虑到中国石化的价值以及当前的股价”,即该集团认为中国石化的股价被低估。

《每日经济新闻》记者注意到,去年中国石化集团启动增持之时,该公司的股价超过5元/股(前复权),昨日中国石化的收盘价仅4.62元/股。很明显,中国石化集团给出的增持理由说得通,但不见得是其真实想法。有分析人士认为,该集团的增持极有可能是为了提高可转债持有人转股的积极性,并保证新一轮可转债的发行。

投资者应该记得,2011年中国石化曾发行2.3亿张可转债,募资230亿元,存续时间为2011年2月23日~2017年2月23日。该可转债已在上证所挂牌,代码为“110015”;初始转股价格为9.73元/股,经多次调整,现为5.13元/股。

若按照这样的价格转股,可转债持有人转股后将被套牢,所以还不如继续持有可转债,即可享受利息,到期后又能收回本金。正是这种原因,截至2013年9月30日,仅有857.92万张石化转债转股,尚余2.21亿张未转股,占比96.27%。

可转债持有人不愿意转股,对中国石化而言无疑是个很大的财务负担,因为公司不得不定期支付利息。

也正是这种价格倒挂,严重妨碍了中国石化的再次募资。该公司曾计划发行300亿元可换债,期限6年,此计划已于今年7月获证监会核准,有效期为6个月,现已过去4个月都未成行。

进入【中国石化吧】讨论