贵州茅台让出7季基金头号重仓股宝座

一季度基金净利700亿元,却遭遇3017.74亿份的净赎回,比例达到10.04%,债券型基金成为赎回重灾区

⊙记者 孙旭 ○编辑 于勇

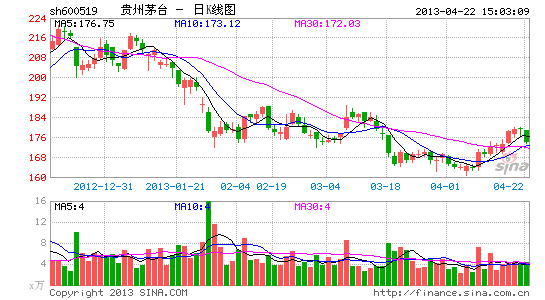

今日,70家基金公司旗下基金一季报披露完毕。统计显示季末基金仓位相对平稳,食品饮料和医药板块成为基金追捧的“新贵”;金融地产和白酒板块则遭遇明显减持,其中贵州茅台减持最多,也由此让出基金头号重仓股宝座。

一季度末偏股基金平均仓位(可比)为79.29%,相比去年末微降1个百分点,暗示在3月的调整行情中基金整体心态平稳。

配置方面,基金一改去年四季度对金融地产股的偏爱,一季度出现明显减持。3月末,金融行业持有的股票市值合计为1170.33亿元,相比上一个季度末的1533.27亿元,持有比例从12.14%下降到9.17%,下降了3个百分点(未考虑行业分类调整的因素);房地产业的持有市值也从973.44亿元,下降到733.60亿元,市值占比下降近2个百分点。

白酒股再度遭弃,基金对多只重仓的白酒龙头大幅度减持。其中,贵州茅台成为当季基金减持榜第一名,持有基金数从146家减至70家,持有市值从209.76亿退至105.53亿元,从基金重仓股第一名“退位”至第八;万科A取而代之,145只基金合计持有17.32亿股,市值总计186.36亿元。

相较之下,基金对于泛消费尤其是除白酒外的食品饮料以及医药板块追捧有加。伊利股份成为一季度基金增持的头号重仓股。统计显示,持有该股的基金数量从去年末的65只激增至一季度末的132只,持有市值从98.32亿飙升至180.59亿;双汇发展、康美药业、东阿阿胶以及信息技术领域的大华股份和莱宝高科等股票也成为一季度基金重点增持对象。

另一方面,尽管一季度基金将700亿的投资利润收入囊中,但却遭遇了3017.74亿份的净赎回,比例达到10.04%。其中债券型基金成为赎回重灾区,一季度净赎回1218.95亿份,比例高达27.02%。

公募总资产规模降至2.76万亿元,相比于去年末缩水204.64亿。基金公司的规模座次也重新划定,嘉实基金的排名由此前的第三位上升至第二位,工银瑞信[微博]排名由第七位上升一位至第六位,富国基金则一举进入前十。

基金预期,二季度经济仍将维持较弱复苏态势,在政策由宽松变为中性等因素影响下,二季度A股市场将继续保持震荡,强周期行业或将逐渐失宠,“消费”与“成长”成为其提倡的配置路径。

一季报基金增持最多的十只股票

| 名称 | 2013年1季度持有该股的基金个数 | 2012年4季度持有该股的基金个数 | 增持市值(万元) |

| 伊利股份 | 132 | 65 | 822681.75 |

| 双汇发展 | 73 | 35 | 512405.23 |

| 康美药业 | 70 | 42 | 449811.81 |

| 东阿阿胶 | 77 | 49 | 390000.49 |

| 广汇能源 | 39 | 14 | 386612.18 |

| 上海家化 | 56 | 37 | 353931.66 |

| 长安汽车 | 55 | 30 | 300152.40 |

| 大华股份 | 68 | 46 | 298927.29 |

| 云南白药 | 63 | 44 | 260311.95 |

| 莱宝高科 | 31 | 3 | 248921.06 |

进入【贵州茅台吧】讨论