刘益谦的如意算盘:借天茂集团脱身准IPO公司

每经记者 涂颖浩

从法人股大王到艺术品投资巨擘,刘益谦总能给人以“惊喜”。当数百家PE/VC深陷IPO堰塞湖之时,刘益谦再用高超的财技,独辟蹊径。

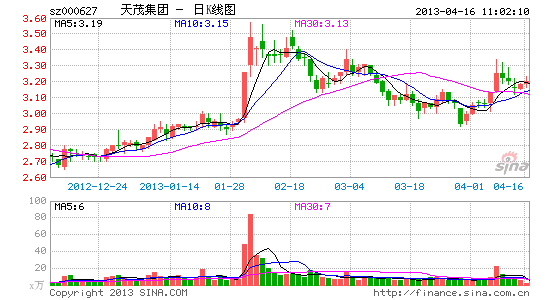

3月30日,天茂集团(000627,收盘价3.22元)公告称,与大股东新理益集团有限公司 (以下简称新理益集团)签署了一笔关联交易,拟以4.89元/股的价格购买新理益集团所持有的华磊光电3000万股股权,交易总价1.5亿元。与此同时,为了争取天茂集团其他股东的支持,新理益集团还设置了回购华磊光电股份回购条款,触发回购的条件包括华磊光电连续两年亏损、未能在2017年前取得证监会IPO批文等。回购时,新理益集团将按每年6%的利率向天茂集团支付利息。资料显示,刘益谦持有新理益集团91.8%股份。

《每日经济新闻》记者注意到,华磊光电此前曾明确表态要在A股上市。但由于IPO开闸时间尚不确定,加之IPO财务核查带来的审查压力,华磊光电要在短期上市并非易事。通过上述股权运作,刘益谦将成功盘活套在华磊光电中的巨额资金,这让当前深陷IPO堰塞湖的众多PE/VC羡慕不已;即便回购,刘益谦实质相当于自上市公司处融资1.5亿元,且年利息成本只有6%,而且继续享有华磊光电未来上市的预期收益。

刘益谦上演“脱身术”/

公开资料显示,2010年底,新理益集团通过增资获得华磊光电3000万股股份,占华磊光电总股本的8.11%。值得注意的是,华磊光电当时增资是为在创业板上市铺路 (以达到公开发行股份的条件)。

但理想丰满,现实骨感。2011年,华磊光电净利润亏损1800万元,而根据创业板上市条件,最近1个会计年度净利润需为正数。无奈之下,华磊光电只能将IPO的时间延后,但就是慢的这一拍,就让华磊光电错失最佳上市窗口。刘益谦也被套其中。

2012年10月份,IPO进入停发状态,时至今日已超过5个月,何时重启目前并无时间表。在这段漫长的等待期中,形成了历史上罕见的IPO堰塞湖,最多的时候,有800多家企业排队等待IPO审查。为解决这一问题,一场“史上最严厉财务核查”风暴于今年1月启动。受此影响,目前已有162家企业撤销IPO申请,还有107家企业中止审查。200多家拟IPO企业朝思暮盼的财富梦想瞬间化成泡影。

深不见底的IPO堰塞湖、遥不可期的IPO重启、日益严苛的上市审查,让数百家上市公司及其中介机构苦不堪言。在IPO之前已经投入巨资的PE/VC,更是深套其中,难以自拔。此前有媒体统计,目前已发布招股书的363家拟上市公司中,有92家获得PE/VC支持,占比25%,涉及237家PE/VC,总计超过30亿元的资金被深套,著名私募达晨创投、中科招商、九鼎投资、红土创投等投资的多家公司未能上市。苏州高远创投被套的资金最多高达1.3亿元。

面对窘境,PE们有苦难言,有人四处兜售手上的项目。据投资者报报道,“杭州一PE清盘,LP(有限合伙人,即出资者)只拿回投资资金的40%。”

尽管刘益谦也深陷IPO堰塞湖,但他却利用自己高超的财技,准备假道自己控制的上市公司天茂集团,以实现抽身的目的——3月30日,天茂集团公告称,与新理益集团签署协议,拟以总价1.5亿元购买后者所持华磊光电3000万股股权。

回购条件设置煞费苦心/

为了顺利完成此次股权转让事宜,刘益谦和他的新理益集团可谓是煞费苦心——从天茂集团公告来看,刘益谦为交易双方设置了一个“双赢”的方案,这些诱人的条款似乎很难让天茂集团其他股东拒绝。

按照双方的协议,如果发生下列任何情形之一,天茂集团随时有权要求新理益集团回购华磊光电股权。这些条款包括:1,自2013年1月1日起,华磊光电连续两个会计年度经审计的净利润为负值;2,华磊光电未能在2017年1月1日前取得中国证券监督管理委员会核发的关于批准其首次公开发行股票的批文或其他具有同等法律效力的文件;3,华磊光电放弃在中国上海交易所或深圳交易所的主板、中小板、创业板发行上市,或选择其他方式发行上市。一旦达到回购条件,新理益集团将以转让价格4.89元/股为底价,按一年期贷款利率6%回购天茂集团购买的华磊光电股权。

从天茂集团其他股东的角度来看,上市公司手中的股权成本只有4.89元/股,而华磊光电的每股净资产就有3.35元;若华磊光电在2017年前拿到证监会批文并成功上市,天茂集团所持股权将实现成倍增值,获益十分丰厚,天茂集团也称,公司亦会充分利用自己作为上市公司的经验和资源,协助华磊光电通过发行上市等方式实现跨越式发展;即便华磊光电没能成功上市,天茂集团也能够将股份回售给新理益集团,及时抽身并且获得6%的利息回报,这一水平远高于公司2012年仅0.79%的净资产收益率。

《每日经济新闻》记者曾以投资者身份询问天茂集团此次购买股权事宜。天茂集团证券事务代表许仁斌称,购买华磊光电股权的目的是进一步增加投资收益,保证公司业绩增长。

没有风险,只有收益——天茂集团的股东如何说服自己给这笔关联交易投下反对票?

从刘益谦和新理益集团的角度来看,华磊光电短期上市已经不太可能,但珍贵的资金却被套其中,且不知何时才能解套。如果此次股权转让成行,那么新理益集团将得以将华磊光电股权迅速套现,缓解自身的资金问题;即便触发回购条款,新理益集团的财务成本也只有6%(1年期贷款基准利率),而从条款设置上来看,新理益集团“借用”天茂集团的资金可能在2年以上,长期借款却支付短期借款的利息,这是一笔非常划算的买卖。值得注意的是,在支付利息的同时,意味着新理益集团将收回华磊光电股权,数年后IPO市场环境可能远优于现在,LED的行业环境也可能远比现在要好,彼时华磊光电上市可能更容易,新理益集团将有机会重新获得华磊光电上市后的财富增值。

关联交易隐性成本高/

《每日经济新闻》记者查阅资料后发现,新理益集团当初买入华磊光电可谓不惜血本。2010年新理益竞通过拍价获得华磊光电股权,当时的成交价达到4.8923元/股,较华磊光电当年9月30日的资产评估价2.66元/股溢价84%;也就是说,此次刘益谦是以成本价割爱华磊光电。

尽管风险较小、潜在回报很大,大股东方面也十分慷慨,但天茂集团完成这笔关联交易的隐形成本也十分显著。

首先是上市公司自身资金链就十分紧张。2012年年报显示,截至去年年底,天茂集团货币资金仅1.53亿元,支付华磊光电股权款项后,剩余资金将不足1000万元;去年全年,公司净利润只有1000多万元,自身造血功能也十分脆弱。与此同时,公司的短期借款就高达3.28亿元,天茂集团如何应对即将到期的巨额还款?如果公司举债,自新理益集团获得的6%利息收益能否覆盖借债成本?

即便不考虑自身财务状况,与其他上市公司对外借款高达10%、甚至超过20%的利息水平相比,天茂集团6%的利息收益属于低水平。

利息收益并不值得期待,投资者显然更为看重华磊光电的上市前景。但从目前来看,华磊光电想要短期上市也并非易事。

首先,IPO开闸何时暂无时间表,证监会甚至对之前权威媒体关于IPO可能开闸的报道予以了直接否认;目前,史上最严IPO财务核查尚在证监会抽查过程中,后续的IPO审查可能会越来越严,企业通过上市审查的难度无疑将加大。

其次,华磊光电所处的LED行业目前正处于低谷期,就目前已公布2012年业绩的公司来看,除聚飞光电14.14%增长外,三安光电、乾照光电、国星光电和远方光电2012年的净利润均同比下滑,其中三安光电下滑13.47%,国星光电降幅高达67.36%。华磊光电自身的经营状况也不理想,去年公司实现净利润2805万元,低于上述5家上市公司;值得注意的是,在这2805万元的净利润中,政府补助就高达2214万元。在行业和自身经营都不太理想的情况下,华磊光电想要短期上市无疑难上加难。

利息收益不高,华磊光电上市又困难重重,天茂集团此次关联交易,或许只是“看上去很美”而已。

天茂集团将于4月18日 (本周四)召开2013年第一次临时股东大会,将审议上述《股权转让及回购协议》。审议结果如何,《每日经济新闻》将继续关注。

相关新闻

刘益谦出资1.68亿参与保龄宝定增

每经记者 涂颖浩

刘益谦急于以成本价抛售华磊光电股权的答案可能已经揭晓。

4月16日,保龄宝披露定向增发完成情况,公司以12.60元/股的价格成功定向发行4942.8万股,募集资金6.2亿元。《每日经济新闻》记者发现,“法人股大王”刘益谦也出现在定增名单中。发行报告书显示,刘益谦出资1.68亿元,成为保龄宝此次定增最大的买方。

除了参与定增需要资金外,刘益谦嗜好的艺术品投资也可能需要大量资金。

2010年,刘益谦以3.08亿元的价格拍下王羲之的作品 《平安帖》,一举创造了中国艺术品拍卖之最。2011年5月22日,齐白石所书的《松柏高立图?篆书四言联》在嘉德拍卖会上一举拍出4.255亿元的天价,送拍人正是刘益谦。在完成上述交易后,刘益谦随即以8160万元的价格买下陈逸飞的著名油画《山地风》。

今年2月份,刘益谦在媒体上表示,网上传齐白石《松柏高立图?篆书四言联》净赚3个多亿,但事实上他还未收到回款,几十年的购买的艺术品也没有怎么卖出,因此投资回报也无从谈起。

艺术品的收藏并未给刘益谦带来多少实际收益,而源源不断的支出却在等着他掏腰包。由刘益谦和王薇夫妇斥资3亿多元打造的私人美术馆——龙美术馆前不久在上海浦东新区罗山路隆重开馆。刘益谦公开表示,开馆每月电费就要几十万。加上其他各种开销,经营的严峻性可想而知。

刘益谦在公开场合“叫穷”,浦西第二家“龙的艺术馆”开馆在即,“我现在缺钱”已经成为刘益谦挂在嘴上的一句话。

《每日经济新闻》记者注意到,据天茂集团公告,新理益集团2012年主营业务收入为0元,净利润为-1765.46万元,总资产19.37亿元,净资产8.5亿元,单靠新理益集团的经营,似乎已经难以满足刘益谦的资金需求。

虽然作为天茂集团的实际控制人,但刘益谦的心思早已不在天茂集团。2011年2月28日,天茂集团第三次启动增发计划,但投资者却发现,四处参加其他上市公司增发,实际控制人刘益谦却不认购自家增发股份,2011年3月,刘益谦辞去公司掌门人的位置。

近两年二级市场持续低迷,定向增发的赚钱效益远不如以前,这是业界认为刘益谦收缩定增战线的主要原因。刘益谦在今年3月份的某知名论坛上也公开表示“现在资本市场赚钱效应差。”因此刘益谦此次斥巨资参与保龄宝定增,也被业界认为是定向增发市场转暖的一个重要信号。

进入【天茂集团吧】讨论