成飞集成五层利益 PE扎堆获利大股东浮盈8亿

收购资产同捷科技评估增值1.77亿元,装入成飞集成证券化后,溢价1.32亿元

理财周报记者 翟乐/文

2009年10月13日,同捷科技第二次上市创业板被否。屡战屡败的同捷科技,遂找到成飞集成谋求资产注入。

2012年10月16日,成飞集成停牌。2013年1月15日,成飞集成发布更新后的资产并购预案显示,此次并购分为三步:一是以不超过4340万元现金收购中科远东等21家企业以及雷雨成等36名自然人合计持有同捷科技7%股权;二是发行不超过3985.24万股收购上述21家企业和36名自然人合计持有的同捷科技80.8618%股权,股权及现金收购的发行价均为12.58元/股;三是向不超过10名其他特定投资者发行股份募集配套资金,预计配套资金总额不超过16711.44万元,用于支付现金收购款以及提高整合绩效。

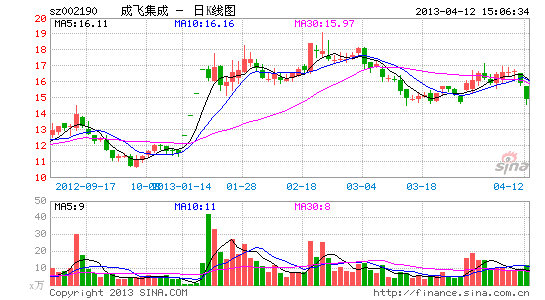

截至4月11日,成飞集成收盘价为15.89元/股,较去年10月16日停牌前11.45元/股的股价上涨38.78%;较12.58元/股的发行价上涨26.3%。

繁杂的股权结构,使收购各方的利益显得扑朔迷离。21家企业中,涉及近10家PE机构,可以说此次收购是PE们的一场盛宴。

第一层利益:资产出卖人“雷雨成”赚5692万元

同捷科技87.8618%股权来自包括中科远东在内的21家企业和雷雨成等36名自然人,统称为资产出卖人。

今年1月15日发布的修订预案显示,截至2012年9月30日评估基准日,同捷科技100%股权净资产账面价值为4.55亿元,因此此次交易的87.8618%股权净资产账面价值为3.998亿元。而该部分股权预估值为5.77亿元,较其净资产账面值增值44%。预案称,主要增值系同捷科技位于上海浦东云桥路325号房产的增值。

这里,资产出卖人获得首次溢价=5.11亿元-3.998亿元=1.772亿元。

对于资产出卖人来说,重头戏在于资产证券化之后的二次溢价。同捷科技87.8618%股权可换来3985.24万股成飞集成股份和4340万元现金。

按照2013年4月11日成飞集成的收盘价计算,资产出卖人获得二次溢价=(15.89元/股-12.58元/股)×3985.24万股=13191.14万元。

在36名自然人资产出卖人中,同捷科技董事长雷雨成无疑是最大赢家。

从2000年4月起,雷雨成先后9次从不同股东手中获得同捷科技股份,截至此次收购预案发布前,雷雨成共计持有同捷科技13.0222%股权。在36名自然人中股权占比最大。

据理财周报记者统计,雷雨成获得这些股权所花费成本共计3936.4万元。预案显示,此次出让股权雷雨成可获得469.47万股成飞集成股份和2168.22万元现金。由此可估算出其账面浮盈=(15.89元/股×469.47万股+2168.22万元)-3936.4万元=5691.7万元。投资回报1.45倍。

第二层利益:资产购买人“成飞集成”市值增长45%

对于资产购买人成飞集成来说,增发使其流通A股股本增厚至=34518.8万股+3985.24万股=38504.04万股。

股价上升也带来市值增厚,停牌前,成飞集成总市值为39.52亿元,三个月后,截至2013年4月11日,其总市值增至57.37亿元,增厚17.85亿元,涨幅达到45%。不仅如此,成飞集成此次预计将从不超过10名特定投资者手中募得16711.44万元。

以汽车覆盖件模具为主营业务的成飞集成,主要客户群是国内中高端整车制造商,而此次收购的同捷科技主要客户则是大中型自主品牌整车制造商。若收购成功,成飞集成的客户群范围将进一步扩大。

但是,不论同捷科技还是成飞集成,近三年财务数据表现都不尽如人意。

同捷科技2010年归属于母公司净利润为5125.81万元,2011年略微上涨至5261.04万元,但2012年1-9月却急速下跌至570.8万元。

同样,成飞集成2012年归属母公司净利润为5444.71万元,比2011年的6754.16万元下降1309.45万元。

而在预案中,资产出卖人对同捷股份做出业绩承诺:预计2013年-2015年的汽车设计及样车试制业务净利润分别为3800万元、4200万元和4600万元。若能达到预期,对于成飞集成来说对其业绩提升存在重大利好。

第三层利益:大股东“中航成飞”浮盈7.86亿元

成飞集成大股东中航成飞目前持有公司51.33%股权。本次交易完成后,中航成飞的持股比例虽稀释至44.48%,但仍是成飞集成的控股股东。

按照4月11日15.89元/股的收盘价计算,中航成飞通过收购浮盈=(15.89元/股-11.45元/股)×1.77亿股=7.86亿元。

第四层利益:PE“上海鼎华”赚3151万元最多

所持同捷科技股权的21家企业中,有近10家PE,其中可见中科招商、达晨创投等知名PE身影。尽管并购退出不及IPO退出收益多,但由于股价的上涨,PE们还是可以从中收获颇丰。

预案中可统计的PE投资成本显示,上海鼎华成本最高为1000万元,华成创东方和世纪江东创投成本均为800万元,其次是达晨财信482.5万元、莱恩迪创投460万元、创东方安宏400万元和创东方投资200万元。

由此可算出7家PE浮盈分别是:

上海鼎华浮盈=(15.89元/股×256.49万股+75.16万元)-1000万元=3150.79万元;华成创东方浮盈=(15.89元/股×51.3万股+15.03万元)-800万元=30.19万元;世纪江东创投浮盈=(15.89元/股×51.3万股+15.03万元)-800万元=30.19万元;达晨财信浮盈=(15.89元/股×123.75万股+36.26万元)-482.5万元=1520.15万元;莱恩迪创投浮盈=(15.89元/股×117.98万股+34.57万元)-460万元=1449.27万元;创东方安宏浮盈=(15.89元/股×25.65万股+7.52万元)-400万元=15.1万元;创东方投资浮盈=(15.89元/股×51.3万股+15.03万元)-200万元=630.19万元。

可以看出,7家PE机构中,上海鼎华浮盈最多。尽管中科远东没有披露相关投资成本,但其在21家机构中所获配股份最多,得到现金亦不少,由此可以推测,中科远东通过并购亦收获良多。

第五层利益:公众投资人浮盈5.24亿元

成飞集成停牌前,也就是2012年10月15日,公众投资人约持有1.18亿股。按照当前收盘价计算,公众投资人账面市值享受了38.78%的溢价,合计浮盈=(15.89元/股-11.45元/股)×1.18亿股=5.24亿元。

显然,这次并购对各个利益相关方来说,都是一次赚钱的买卖。而赚得盆满钵满的,无疑是成飞集成大股东“中航成飞”,浮盈7.86亿元最多。

进入【成飞集成吧】讨论