南京医药定增引援显诚意 联合博资上位二股东

记者 覃秘

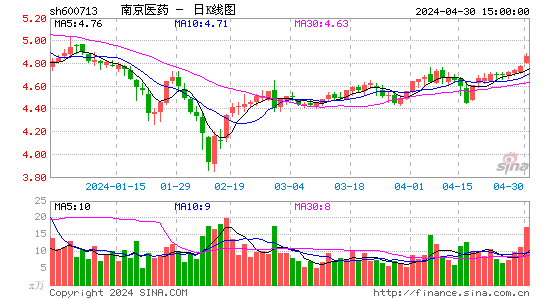

南京医药“引援”联合博资的方案终于出炉:公司拟以定向增发的方式引入联合博资做公司二股东,同时公司大股东南京医药集团也陪同参与此次增发,携手力挺公司成为立足华东、辐射中国其他地区的全国性医药流通企业。公司股票今日复牌。

据公告,南京医药此次拟定向发行2.04亿股,发行价格为5.20元/股,募集资金总额为10.6亿元,其中8亿元将用于偿还公司及公司全资子公司的银行借款,剩余部分将全部用于补充流动资金。

最受关注的是此次定向增发的两个认购对象。公告显示,此次发行中Alliance Healthcare将认购1.08亿股,占发行总股数的52.83%;南药集团将出资5亿元认购9615万股,占发行总股数的47.17%。发行完成后,Alliance Healthcare将持有公司12.00%的股份,成为公司第二大股东;作为公司的大股东,南药集团的持股比例将从21%提高到26.94%。

公告披露,Alliance Healthcare于今年8月3日在香港注册,系为本次非公开发行之目的设立的特殊目的公司,其股权隶属关系可以追溯到Alliance Boots GmbH(联合博姿)。联合博姿为世界500强企业,是欧洲第二大医药连锁零售商,截至2012年3月,其在超过二十五个国家和地区开展业务,运营370多家医药批发分销中心、3300多家保健与美容零售商店(其中超过3200家设有药房)。

公司认为此次定增有两大好处:一方面,募集资金用于偿还银行贷款并补充流动资金,能够有效降低公司的资产负债率,减少公司的财务费用。公开资料显示,截至今年6月底,南京医药的资产负债率高达87.08%,其中短期借款余额高达30亿元,同时公司2011年的财务费用达到2.90亿元。

另一方面,通过引入战略投资者特别是国际战略投资者,可以给公司带来全球化的市场视野、先进的产业运作经验和丰富的战略资源,帮助企业更快地成长和发展。根据双方签订的《战略合作协议》,联合博姿旗下最重要的子公司Alliance Boots Holdings未来将在医药批发、零售市场以及国际公司的管理等方面给公司带来专业管理经验与知识,并在信息管理系统和分析流程的现代化等方面给予公司帮助。

值得一提的是,在此次合作中,联合博资提出了几个条件,其中值得关注的包括反摊薄权,即南京医药发行股份或其他可转换成股份的证券时,Alliance Healthcare有权认购以维持其在上市公司的持股比例;另外,协议还要求南京医药需保持业务的专一性,确保其主要业务(合并年度收入的95%或以上)在药品、医疗器械、保健品及化妆品的批发和零售领域或与之相关的仓储、物流等服务领域。

|

|

|

|