5产品中4只重仓重啤 东北证券集合理财面临赎回

熊凯

重庆啤酒(600132.SH)“黑天鹅”事件正在继续发酵。

2011年三季报显示,东北证券资产管理子公司旗下5只集合理财产品中,4只产品均重仓重庆啤酒,成为到目前为止唯一一家深陷重庆啤酒“黑天鹅”事件的券商。

“我也是才看到东北证券重仓重庆啤酒的消息,再没有听说哪家券商重仓重啤的。”12月13日晚间,某大型券商资产管理部总经理对本报记者表示。

据本报记者测算,以重仓重庆啤酒的东北证券2号集合理财产品为例,12月7日其净值为0.866元,截止到12月12日,其最新净值为0.826元,3个交易日的跌幅为4.5%;而占东北证券2号资产净值比例达到8.49%的重庆啤酒,已经连续迎来4个跌停,对应东北证券2号净值下跌的3个交易日,重庆啤酒3个跌停对其净值影响约为2.7%。而本报记者查阅东北证券2号其他重仓股票,亦于近日有不同程度的下跌。

“从这个下跌幅度来看,东北证券四季度出逃重庆啤酒的可能性不大,应该是深陷其中无疑。”某券商集合理财产品投资经理对本报记者表示。

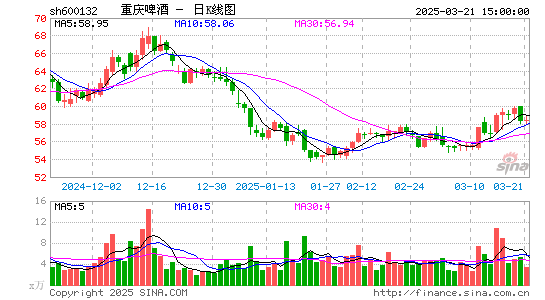

12月13日,重庆啤酒遭遇复牌后第4个跌停,报收于53.18元。

深陷重庆啤酒

东北证券资产管理业务由上海分公司负责,东北证券副总裁郭来生领衔,其本人亦担任旗下5只集合理财产品中,3只产品的投资经理。

公开资料显示,截至今年三季度末,郭来生管理的东北证券2号和东北证券融通一期分别持有重庆啤酒55万股和23.5万股,占其资产净值比高达8.49%和9.40%,位列重仓股第二和第一位。

其中,东北证券2号于2010年三季度建仓重庆啤酒,此后虽一路减仓,但时至2011年三季度,仍持有其55万股,占资产净值比高达8.49%。其最初的建仓成本以2010年三季度重庆啤酒成交均价40.8元计算,至今仍账面浮盈。

但是,于今年三季度高位买入重庆啤酒23.5万股的东北证券融通一期,则被套无疑。自12月8日至今,重庆啤酒复牌后连续遭遇4个跌停,股价由81.6元迅猛跌至53.18元。而整个三季度重庆啤酒的成交均价在67元左右,融通一期严重浮亏。

此外,由东北证券上海分公司副总经理王明威管理的另外2只集合理财产品——东北证券1号、东北证券3号也同样重仓重庆啤酒。东北证券3号三季度末持有271.4万股,占其资产净值比例为9.57%,为第一大重仓股;东北证券1号则持有22.5万股,占其资产净值比例为9.18%,为第二大重仓股。

因此,东北证券资产集合理财产品

中,持有重庆啤酒271.4万股的东北证券3号成为重庆啤酒“黑天鹅”事件的头号受害者。

东北证券3号集合理财产品公告显示,东北证券3号成立于2010年12月16日,在成立后第一份季报——2011年一季报显示,东北证券2号持有重庆啤酒158万股,建仓成本大约在59元;而此后,东北证券3号三季报显示,其于三季度高位加仓重庆啤酒113万股,持股成本约为67元,时至今日,账面浮亏可谓惨重。

赎回压力大增

面对此次“黑天鹅”事件,深陷其中的基金公司均迅速作出反应,多家持有重庆啤酒的基金公司纷纷发布调整估值的公告,以应对投资者赎回的压力。

12月13日,大成基金(微博)再度发布公告,将重庆啤酒估值价格大幅下调至47.86元,为目前最低之估值。

“如此一来,基金公司面临大规模赎回的压力要小很多。”12月13日,一位券商资产管理部总经理告诉本报记者,以大成基金的估值下调幅度,已经没有太大的赎回必要了。“不出意外的话,东北证券应该也会跟随基金的操作。”

而截至12月13日晚间,东北证券尚未有任何应对措施公之于众。“券商集合理财产品的赎回压力不像基金,每个月就那么几个开放日,可能因此导致行动要迟缓一些。”上述券商资产管理部总经理表示。

公开信息显示,东北证券4只重仓重庆啤酒的集合理财产品,均在每月指定日期开放。以东北证券3号为例,其下一次开放期要等到1月初的前5个工作日。

不过,即使采取调整估值的措施,投资者仍然可能大幅赎回东北证券旗下集合理财产品。

截止到发稿前,东北证券董秘办电话无人接听,而接受本报记者采访的东北证券中层人士则未予回应。

|

|

|

|