|

|

中信证券可望成贝尔斯登最大股东http://www.sina.com.cn 2008年02月15日 02:40 第一财经日报

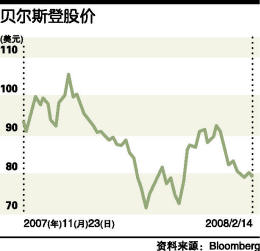

全球股市大跌是否将助中信证券(600030.SH)直接晋级为美国投行贝尔斯登(Bear Sterns,BSC.NYS)的大股东? 《财经》杂志网站报道称,中信证券和贝尔斯登正在谈判降低各自发行给对方的可转债转换价格。 该报道援引“接近交易的人士”的话称,目前中信证券和贝尔斯登正在商议在保持发行可转债10亿美元不变的前提下,降低双方可转债的转换价格,双方行权后所持对方股权比例均将提高。中信证券在贝尔斯登的股权比例可能会一步到位达到9.9%,而贝尔斯登在中信证券的持股比例可能是先达到2.5%,未来可增持至7.5%。 但这未得到中信证券方面的确认。中信证券董秘谭宁昨日对《第一财经日报》表示,他尚未听说此事,到目前为止,中信证券与贝尔斯登的换股方案没有新的变化。 9.9%的股权将使中信证券一步登上贝尔斯登第一大股东的位置。彭博社的资料显示,贝尔斯登目前的最大股东BARROW,HANLEY MEWHINNEY & STRAUSS,INC.持有9.73%的股权。 根据去年10月22日贝尔斯登发布的新闻通函,中信证券将出资10亿美元,购买贝尔斯登40年可转换信托优先证券。在全面摊薄基础上,这可以转换成相当于6%的贝尔斯登股份。此外,中信证券还可以增持贝尔斯登股权到9.9%。 按当时的方案,贝尔斯登出资10亿美元购入中信证券一笔六年期的可转换债券,以及一个五年的期权,可转换债券转股后相当于中信证券股份的2%。 中信证券还准备允许贝尔斯登在未来五年内按照与可转换债券的转股价格相等的价格,认购不超过那时股本5%的股权。 根据当时的协议,两者之间证券的转换价格,都是2007年10月19日及之前的四个交易日的均价。 但是,近几个月来全球股市大幅下跌。去年10月19日,贝尔斯登股价在120美元左右,而今年2月13日收盘于80.53美元。中信证券也未能幸免,去年10月19日及之前四个交易日均价接近110元人民币,昨日收盘于70.85元。 如果按照媒体报道的新方案,“将比原方案更好。”一位金融行业分析师认为,促使这种变化的因素,应该是市价的巨大变化,以及随着次债危机的深化和股价下跌,双方的价值判断有可能发生变化。石仁坪 新浪声明:本版文章内容纯属作者个人观点,仅供投资者参考,并不构成投资建议。投资者据此操作,风险自担。

【 新浪财经吧 】

不支持Flash

|

|||||||||||||