近日,证监会调整可转债等发行方式并相应修订《证券发行与承销管理办法》个别条款。此举被市场称作监管部门给广大投资者端午节发出的一大“红包”。

证监会官网26日公告称,为解决可转债和可交换债发行过程中产生的较大规模资金冻结问题,证监会拟进一步完善可转债、可交换债发行方式,将现行的资金申购改为信用申购,相应对《管理办法》个别条款进行修订,并从5月26日开始就修订内容公开征求意见,同步启动证券交易结算系统技术改造工作。主要的变化有以下四点:

第一,本次改革将申购时预先缴款调整为确定配售数量后再进行缴款;

第二,网上发行方面,投资者不再需要缴纳定金,承销商可以根据发行规模来确定网上发行上限。同时,为约束网上投资者获配后不缴款的失信行为,建立网上发行的违约惩戒机制。转债、可交换债、IPO合并计算违约次数,投资者12个月内累计3次违约,则未来6个月内暂停转债、可交换债、IPO申购;

第三,网下发行方面,承销商不再按申购金额的比例收取定金。但承销商仍可向网下单一申购账户收取不超过50万元的申购保证金,并在发行公告中明确约定网下投资者违约时申购保证金处理方式;

第四,可交换债的网上申购也取消了此前的“时间优先”的发行模式,改为与转债网上申购相同的摇号中签模式。

“说白了,就是以后转债申购不用交保证金都可以参与打新,不用冻结资金了,资金面可以更加平稳!就跟前两年A股打新一样,每次都会冻结几千亿资金,引发市场波动;现在可转债及可交换债也要学A股的打新模式了!”北京地区一家大型券商固定收益部董事总经理告诉券商中国记者。

可转债发行改为信用申购

券商中国记者查阅《证券发行与承销管理办法(征求意见稿)》,发现和此前规则比主要有如下一些修改:

第十三条第一款、第二款修改为:“网下和网上投资者申购新股、可转换公司债券、可交换公司债券获得配售后,应当按时足额缴付认购资金。网上投资者连续12 个月内累计出现3次中签后未足额缴款的情形时,6个月内不得参与新股、可转换公司债券、可交换公司债券申购。”“网下和网上投资者缴款认购的新股或可转换公司债券数量合计不足本次公开发行数量的70%时,可以中止发行。”

第十九条增加一款,作为第三款:“网上投资者在申购可转换公司债券时无需缴付申购资金。”

“现行可转债、可交换债的发行采用资金申购方式,易产生较大规模冻结资金,对货币市场和债券市场造成一定的扰动。2015年至今发行的可转债,发行期间平均冻结资金规模为发行规模的93倍,单只最大冻结资金量近5400亿元。” 邓舸表示,本次改革将申购时预先缴款调整为确定配售数量后再进行缴款。

为何要做此调整?中金公司固定收益部董事总经理张继强分析称,监管政策意图显然不难理解,即避免可转债发行对市场资金面形成的冲击。转债申购过程中,大量资金汇集到资金托管行,虽然没有改变资金总量,但资金转移、汇金的过程中仍容易对资金面带来冲击。在海外成熟市场,采用资金申购方法的已经较为鲜见。对于可转债发行、申购,主要有以下四方面的影响:

第一,网上申购由于无定金,吸引力将高于网下。原本网上由于需要全额缴款,网下只需要缴纳部分定金,因而从历史案例看,网上的申购量基本可忽略不计,仅是散户的参与渠道。而网下只需要缴纳保证金,因此可以更大力度的吸引机构投资者。但未来网上不再需要定金,加上网下操作上更为繁琐,投资者更原因参与网上申购,甚至承销商也将弱化设置网下申购的动力。因此,无论对申购者还是承销商都网上的吸引力都将明显超过网下;

第二,由于取消定金,投资者申购决策将不再考虑资金成本,申购与否仅关注上市定位和破面的可能性;

第三,更重要的是,由于没有定金约束,中签率势必很低,这很可能激励投资者虚报申购量(只有申购上限的约束)的问题,名义总体申购量也将大幅提高,压低中签率。这将导致大机构的资金等优势完全丧失,甚至沦为劣势。此时,真正的转债二级投资者,通过一级拿量将更为吃力,需要更多着眼于二级市场收集筹码或提前埋伏正股以获得优先配售机会;

第四,对于EB的网上申购,将与转债采取相同模式,“拼手快”的时代结束。

张继强认为,对于发行人而言,由于投资者不再需要缴纳定金,甚至会激励投资者虚增申购量,从而降低发行难度。因此,发行人原则上可以进一步弱化条款并降低融资成本,发行人选择发行的时间窗口将会更加灵活。

但是,新规对承销商略偏利空。张继强分析,以往转债定金数额不小,由此产生的超额利息也不容小觑,承销商可在此环节获利,但取消资金冻结一环之后该利率消失。此外,虽然网上有惩戒机制、网下有不超过50万的保证金以及取消发行机制,但承销商面临的承销风险明显增大。

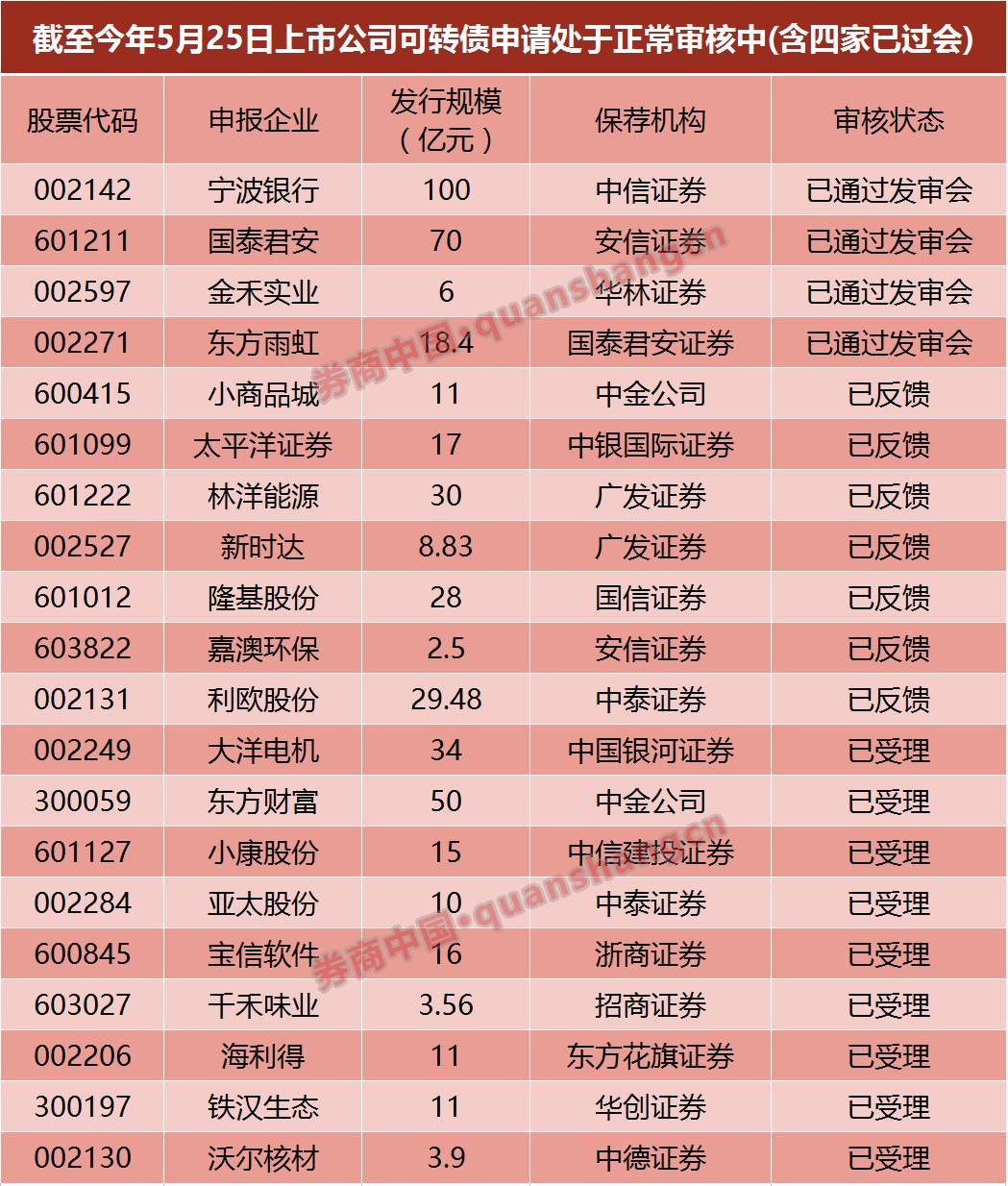

20家公司可转债申请排队中

券商中国记者统计发现,截至5月25日,共有20家上市公司可转债申请处于正常审核状态,发行规模共计475.66亿元。其中,有四家上市公司可转债申请“已通过发审会”,分别是宁波银行(100亿元)、国泰君安(70亿元)、金禾实业(6亿元)及东方雨虹(18.4亿元)。

20家上市公司中,有15家上市公司可转债拟发行规模超过了10亿元,共计450.88亿元,银行、券商股的可转债发行规模占比最大。宁波银行、国泰君安的可转债产品规模位列第一、第二位,保荐机构分别是中信证券、安信证券;拟发行规模50亿元的东方财富位列第三,中金公司担任其保荐机构。

值得一提的是,早在2016年,太平洋证券就计划发行不超过37亿元的可转债,2017年3月1日,太平洋公告将可转债的募资额上限调减到17亿元。目前发行方案已获证监会反馈。

68家公司已发布可转债预案

今年以来,另有68家上市公司已发布可转债预案(含股东大会通过),但尚未被证监会受理。

这68家上市公司可转债融资总规模高达2106.27亿元,超出去年同期的五倍;其中,超过50亿元的可转债发行预案共6个,合计金额高达1350亿元,具体为民生银行(500亿元)、中信银行(400亿元)、海南航空(150亿元)、宝钢股份(150亿元)、中国石油(100亿元)、长江证券(50亿元)。

与往年主要依靠“定增、次级债、公司债”融资方式不同的是,券商今年发行可转债“渐成主流”。以再融资新规发布后首家发布债转股融资方案的长江证券为例,此前公告拟发行总额不超过50亿元的可转债,期限为6年,已获得股东大会通过。

“此次可转债募集资金将全部用于补充运营资金、发展主营业务,可转股后补充资本金,以扩大业务规模,优化业务结构,提升公司的市场竞争力和抗风险能力。”这也是长江证券时隔7个月后再次抛出的又一个再融资计划。去年,长江证券通过非公开发行方式成功募集83亿元。截至2016年末,长江证券已使用资金78.4亿元。

可转债拟融资规模处于20亿元至50亿元区间的上市公司共有13家。以今年4月7日发布可转债预案的中原证券为例,为进一步充实资本金,提升本公司综合竞争实力,增强持续发展能力,拟发行不超过27亿元的A股可转换公司债券并上市,目前已获得股东大会通过。

值得一提的是,这距离中原证券A股今年1月3日上市融资还不满4个月。信息显示,中原证券年初共发售A股7亿股,募集资金总额28亿元左右。

值得注意的是,新增发布可转债预案的上市公司中,银行成了“主力军”,如500亿的民生银行转债、400亿元中信银行转债、30亿元的无锡银行和常熟银行转债预案、20亿元的江阴银行转债预案。目前待发银行转债超过1000亿。

市场人士分析称,银行发行可转债主要是为了转股后补充核心一级资本,提高核心资本充足率,也是为了更好地应对MPA考核。

为何银行发行可转债,而不是通过定增,发行优先股等方式呢?“这主要是相对其它,发行可转债存在一定的优势。首先,相对于定增,发行可转债不受18个月间隔期的限制,且投资者人数也没有限制,而定增限制投资者数量在10人;初始转股价也比定增发行价更高。其次,相对与发行优先股,期限短、流动性好,而且优先股只能补充其他一级资本,不能补充核心一级资本。最后,即使不转股,通过可转债融资的成本也很低。”上述市场人士表示。

可转债发行规模今年已经增长186%

Wind数据显示,今年以来,共发行了29只可转债,融资规模共计544亿元,较去年同期的189.96亿元增长186%。

据券商人士调查,预计今年全年可转债的发行规模将至少超过3000亿元,比2016年增长3~5倍,同时也会有3~5只主动转股成功的债券。

有券商人士表示,相比于定增融资,发行可转债具有政策支持、节税收益、提高每股收益等财务指标以及募集资金的数量更多等优势。考虑到可转债兼具股、债双重属性,属进可攻、退可守的稳健品种,同时具有质押回购融资功能,可放大投资杠杆的优势,可转债市场必将给稳健投资者带来良好的资产配置选择。

中信证券首席固定收益分析师明明也认为,可转债供给成为今年最为火爆也是投资者最为关心的话题,供给放量将成为常态,需求也无需担忧。从2月再融资新规后,可转债成为为数不多监管鼓励的再融资方式,其效果也立竿见影,不少上市公司修改再融资方案将定增预案终止以转债预案替代。

【本文来自微信公众号“券商中国”】

进入【新浪财经股吧】讨论

责任编辑:杜琰 SF007