感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

原标题:30000亿巨头 即将启动IPO!港交所迎来“关键一战” 来源:东方财富网

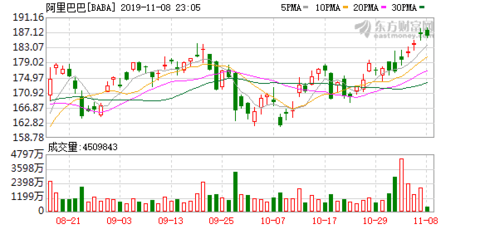

【30000亿巨头 即将启动IPO!港交所迎来“关键一战”】阿里巴巴,或许很快就要“回归”港交所了。33900亿元的阿里巴巴,重返港交所的脚步越来越近了。今日(11月8日),据腾讯新闻报道,阿里巴巴将于下周在香港进行上市前的路演。阿里已与部分机构投资者沟通确定,将以现在美股价格4%的折扣进行询价。(全景网)

阿里巴巴,或许很快就要“回归”港交所了。

33900亿元的阿里巴巴,重返港交所的脚步越来越近了。

今日(11月8日),据腾讯新闻报道,阿里巴巴将于下周在香港进行上市前的路演。阿里已与部分机构投资者沟通确定,将以现在美股价格4%的折扣进行询价。

截止11月7日,阿里巴巴在美股的最新收盘价为186.66美元,4%的折价对应为179.19美元。

有分析人士指出,以“96折”进行询价,意在吸引大型投资机构,给予投资者一定的利益刺激。依据当前时间表,阿里巴巴最晚将于11月的最后一周在港交所挂牌。

对此,阿里巴巴、港交所均非常低调地表示“不予置评”。

阿里巴巴、港交所,“再续前缘”

阿里巴巴赴港IPO的任何风吹草动,都刺激着资本市场的神经。

据接近阿里IPO项目的投行人士透露,阿里巴巴计划募资金额大概为100亿-150亿美元(约合780亿至1170亿港元),中金公司、瑞信将担任上市保荐人,将于下周四寻求香港上市委员会批准。

超100亿美元的融资额,无疑让阿里巴巴成为2019年规模最大一个IPO项目。

同时,阿里巴巴的归来,也将提振外界对于香港的信心。

2018年,香港通过IPO筹集的资金金额达2834亿港元,位居全球榜首。但据Refinitiv的数据显示,截至到11月7日,2019年港交所的融资规模仅有1699亿港元(约合217亿美元),较去年同期下滑明显。

而同时期,纽约证交所、纳斯达克交易所的IPO融资规模分别为219亿美元、233亿美元,均高于港交所。

假如阿里巴巴于年内完成IPO,融资金额超100亿美元,港交所重新夺回全球IPO募资榜榜首,则毫无悬念。

而对于阿里巴巴重返港股市场的消息,港交所行政总裁李小加日前回应称,“是秘密就不能说”。

他表示,现在香港新股市场平稳发展,至今有130家企业上市,上市数量为全球第一,共集资逾1600亿港元,暂列全球第三位。而2019年最后2个月或有好的项目来港上市。

很明显,李小加话中的“好项目”大概率是暗指阿里巴巴IPO。

如果此次成功赴港上市,中国两大互联网巨头:阿里、腾讯,将齐聚香港资本市场。港股也将迎来双巨头互联网科技时代。

“出走7年”归来,阿里已是30000亿巨头

“只要条件允许,阿里就会回来,这个想法没有变过”马云曾表态。

其实,早在12年前,阿里巴巴与港交所便有一段交集。

2007年11月,阿里巴巴以B2B业务作为主体于港交所上市,募资116亿港元,成为当时中国互联网公司融资规模之最。上市后,股价曾飙涨至发行价的3倍,成为当年“港股新股王”,市盈率一度超300倍。

随后的2008年,全球经济危机突然爆发,阿里的2B业务受到巨大影响,其股价开始崩盘,2008年3月破发,10月跌至3.42港元的低位,较发行价跌去30%,和41.4元的高位相比,跌幅超过90%。

阿里巴巴(01688.HK)于港交所上市的股价走势

最终,2012年阿里宣布以每股13.5港元(发行价),进行私有化,于当年6月“黯然”告别港交所。

然而,这一别竟是7年之久。

2013年10月,搭建了“同股不同权”股权架构的阿里巴巴决定整体上市,马云最初的选择依旧是港交所。

然而“同股不同权”的制度隔阂,却成为两者之间的屏障。

因为,当时的港交所从未有过“同股不同权”的先例,也尚未“改革”的打算。经过了几番谈判后,港交所未能给阿里巴巴破例。

无奈之下,阿里巴巴最终放弃在港上市计划。后于2014年3月,启动赴美上市计划,并在同年9月19日正式挂牌,发行价格为68美元/股,首日报价93美元/股,总市值便超过2400亿美元。

当年,阿里在美股上市敲钟之时,创下诸多辉煌:美股历史上第三大IPO、全球市值第二大的互联网公司(仅次于谷歌)……

虽然上市后不久,阿里巴巴也一度遭遇破发。但2015年10月后,便开启了一轮长达33个月的上涨,期间累计涨幅超270%,总市值一度突破5512亿美元(约合人民币38534亿元),让美股的投资者们赚得盆满钵满。

截止11月7日收盘,阿里巴巴的股价为186.66美元,最新总市值为4860亿美元(约合人民币33976亿元),较上市首日增长177%。

期间的阿里巴巴,正处于移动互联网的风口浪尖,业绩一飞冲天。营收连续9年高速增长超过50%,与腾讯交相辉映。

在美股上市的2014年,阿里巴巴的营收仅762亿元,而经历5年高速增长后,2018年的总营收高达3768亿元,累计增长达394%,净利润亦累计增长达230%。

港交所迎来“关键一战”

而对于港交所而言,与阿里的“失之交臂”是一次巨大的损失,错过了阿里成长的黄金5年。

香港前财政司司长梁锦松、港交所CEO李小加在内的多位官员,曾多次表达对没有让阿里在港上市的遗憾。

2018年4月,港交所启动了25年来最具颠覆性的3项上市改革:

1、放开同股不同权架构的公司在港交所上市;

2、允许未有营业收入的生物科技公司赴港上市;

3、放宽已在美英上市的同股不同权企业,来港作第二次上市,市值要求是100亿元。

港交所,正式向新经济敞开怀抱。此后,小米、美团等众多新经济“独角兽”纷纷奔赴港交所上市。

但,港交所IPO新规已运行一年半,阿里、京东、百度、网易等在境外上市的互联网巨头未有1家赴港作二次上市,因此第3项改革,至今仍未有所突破。

期间,港交所一直在向阿里抛“橄榄枝”。

2019年1月,香港特别行政区行政长官林郑月娥表示:香港在金融制度上有所创新,欢迎阿里巴巴再来港上市。

对于港交所的改革与邀请,马云直言:

感谢香港能够通过“同股不同权”的规定,这是一个很大的变化,也是对阿里巴巴的肯定。阿里巴巴一定会认真考虑再来香港上市!

事实上,当前的阿里巴巴并不缺钱,也并不急于上市融资。据最新的财报数据显示,截至2019年9月30日,阿里巴巴账面上的现金余额高达2342亿元人民币。

如果阿里成功上市,港交所将完成IPO改革的最后“拼图”,吸引更多的像京东、百度、网易等“独角兽”回港上市。

除了阿里之外,在美股上市的有很多互联网科技巨头公司市值已超过100亿美元。

很显然,阿里赴港上市,是港交所志在必得的关键一战。

不差钱的阿里,赴港上市图什么呢?

抛开融资、找钱的目的,其实阿里在港股的优势也是极为明显的:

一是港交所是其第一次上市地,非常熟悉港股的政策环境;

二是阿里巴巴的知名度,有利于让其在港股获得更高的估值;

三是沪、深、港通的逐日壮大,内地资金对香港绩优股的热情也日益高涨,有利于阿里巴巴的估值提升;

四是拓宽融资渠道,减少对美国资本市场的依赖。

以中国另一大互联网巨头---腾讯控股(00700.HK)为例,自2017年以来,内地资金通过沪、深股通持续买入腾讯控股,持股市值从164亿一路攀升至最高的875亿元。

受2018年下半年的熊市以及游戏行业影响,南下资金持有腾讯市值有所下滑,截止2019年11月7日,南下资金持有564亿元腾讯控股,持股比例为1.75%。

李小加曾表示,若将来港股通资金可以通过“互联互通”机制买阿里巴巴的股票,也许就是阿里回来的一天。

而自10月28日起,2018年上市的同股不同权企业:小米(01810.HK)、美团(03690.HK)均已被纳入港股通,意味着不同权股票正式纳入互联互通机制。

可见,吸引内地机构资金,是阿里回归港股的一个非常重要的初衷。

另外,对比美国来说,回归香港对阿里巴巴的估值或许有所提升。据数据显示,美股市场对阿里巴巴的2019年预期市盈率已从30倍的下落至22倍,远低于腾讯在港股的31倍市盈率。

而从2019年第二季度的财报来看,阿里似乎是比腾讯更具有增长潜力:

腾讯于2019年第二季度实现营收888亿元,同比增长20%,同比增速从2017年的50%-60%一路下滑至低于20%。

而据阿里巴巴披露的2019自然年三季度营收为1190亿元,同比增长40%,在过去的9个季度中,阿里巴巴的营收同比增速都在40%以上。

截止至11月8日,腾讯市值3.13万亿港元,阿里市值4860亿美元,按7.82港元/美元的汇率换算,阿里市值为3.8万亿港元,二者不相伯仲。

而从营收增长、2B业务的维度来看,阿里巴巴的成长性似乎更胜一筹,若能重返港股,对阿里的估值或许有不小的提升。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)