证券市场红周刊

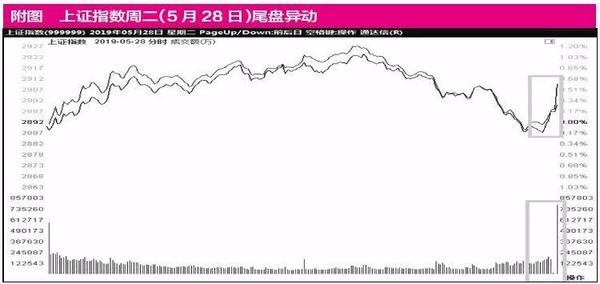

暴力拉尾盘在以往A股并不少见,一般都是高控盘的庄股主力“秀肌肉”,早年也有一些基金重仓股在年末突击拉升抢排名;而本周二(5月28日)的拉尾盘并非个别股票单打独斗,而是大批股票集体异动,让上证指数在最后三分钟“临门一脚”,有惊无险地收红(见附图)。

在当天收盘后,许多投资者不明就里,认为护盘资金出手有之,认为“光大乌龙指”重现有之,还有人认为软件显示行情出问题等,其中甚至不乏一些粉丝众多的所谓“大V”。但实际上这次罕见的巨量“甩尾”,只是由于MSCI扩大A股纳入因子和调整成分股名单,导致大量追踪指数的外资机构投资者在集合竞价阶段大举买入所致。这些被动配置的外资,为了尽可能让调仓时的价格贴近收盘价,采取了名为“mark to close”的MOC交易策略,在临近收盘时集中买入。这次罕见的巨量“甩尾”动作,是A股国际化进程一个重要的里程碑,说明外资对A股的影响日益扩大,已经在局部足以对市场短期波动产生关键作用。

和A股形成跷跷板的是被MSCI调低权重的台湾、韩国等地股市在尾盘出现集中抛售,压低收盘价。对于这些地方的投资者来说,因为MSCI权重例行变化带来的调整或跳升,早已见怪不怪。从本周二台湾股市走势来看,收盘集合竞价阶段成交金额高达778亿新台币,占全天成交金额的50%,抛压不可谓不沉重;但仅拖累台湾加权指数33点,幅度仅为0.32%,显示当地投资者对此已经比较淡定。

随着投资者对外资被动买入行为的理解,未来A股投资者也有望以更平常心来面对类似的波动,实现平稳过渡。

早在去年8月31日,A股也因为MSCI纳入因子的提升出现一定程度的异动,但当时的幅度远不如本周二明显,原因在于此次调整的幅度较大。尤其是首次纳入的18只创业板股票,波动更加明显。理论上说,如果将这些需要被动买入的外资作为博弈对象,提前布局再择机让其接盘,存在一定的套利空间。

但有两点需要注意,一是提前布局,在A股现行的T+1交易机制下,当天早盘买入无法在当天收盘卖出,最快只能等到第二天,而次日许多周二尾盘飙高的品种纷纷低开,所谓的套利空间快速消失,想要参与的投资者至少要提前一天动手才有机会;二是要看指数整体权重和成分股名单变动的情况,只有在比例较大的情况下才会有所谓的套利机会出现。

而6月21日,富时罗素纳入A股第一阶段实施,笔者预计重现本周的异动可能性较小。一方面,当天涉及的股票多达1097只,数量远超MSCI成分股,被动配置的“火力”明显分散;此外,涉及的金额规模预计只有136亿元,远低于本周的258.4亿元。在被动资金规模明显缩水、需要纳入的股票明显增加的情况下,如果投资者参与类似的套利,反而要注意个别股票提前炒高之后面临的风险。

事实上,MSCI纳入因子和成分股的变动,属于提前公布的“阳谋”,由此带来的一次性买盘或卖盘,并不会影响股市的长期走势。如果是涉及的被动资金规模较大、且在此之前股指表现平淡、调整充分的话,才存在比较好的波段套利机会。招商证券的研报统计显示,今年11月MSCI将A股纳入因子从15%提高到20%,将涉及多达421.6亿元的被动资金买入,规模远超本周二的258.4亿元。届时如果市场表现平稳,一些新纳入的成分股可望存在一定的波段套利机会,投资者可关注相关公告的发布,提前布局适度参与。

而对本身就持有这些成分股的投资者来说,在消息明朗之后也存在一定的“高抛低吸”的空间。笔者针对本周纳入MSCI的18只创业板股票进行了统计,除了三环集团之外,其余17只股票在周二收盘和周三开盘均存在相当程度的落差,最大差距达2.35%。因此,如果投资者在看好相关公司长期发展的前提下,在MSCI指数变动当天收盘抛售,在次日开盘再低吸回来,可以在不影响长线投资的基础上,适当降低持股成本。

责任编辑:陶然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)