昌九生化“两融爆仓案”拷问券商风控

吕雅琼

7个跌停后昌九生化连续停牌,连日来疲于应对券商追讨担保物的两融“爆仓”投资者算是松了一口气。但对券商而言,眼睁睁看着客户信用账户资不抵债,需要强制平仓却苦于无量跌停,股票难以脱手。

情绪激愤的昌九生化小股东相约至监管部门申诉昌九生化信披不合理、赣州稀土“另嫁”有玄机、两融标的甄选有问题。而券商也正在考虑如何追回欠款的问题,对逾期拒不追加担保物的客户,有券商表示“不排除通过法律解决问题”。而透过昌九生化两融爆仓案,“吃一堑长一智”的券商也在探讨融资融券业务的安全边际。

标的门槛再商榷

“证券公司天天催我卖房还款。”山东的徐阿姨最近很苦恼,由于看好昌九生化的重组预期,她先后买入97100股昌九生化,耗资近300万元,而这钱也不全是她自己的。当初不想闷声发大财的徐阿姨拉上亲朋好友一起买股票“发家致富”,如今重组无望落得一场空。

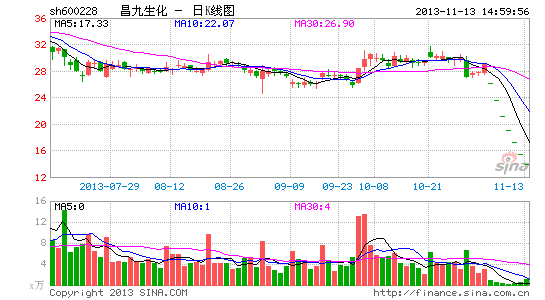

今年9月16日,昌九生化搭上第三轮融资融券标的扩容的“顺风车”,成为融资融券标的股票。彼时,尽管市场经历了几轮宽幅震荡,昌九生化却在重组预期中股价几度推升。在27.55元的高位入围两融标的股票后,昌九生化股价一度在10月中下旬再次攀升至30元。而同花顺数据显示,昌九生化融资余额由入围首日的3833万元迅速蹿升至3亿元,也是在10月中下旬。

徐阿姨正是在这轮标的入围中加入融资融券“大部队”的,因为强烈看好昌九生化,她以160万元资金并融资约140万元全仓买入昌九生化。“在我们小股民的心里,融资融券标的都是资质优良的股票。”徐阿姨说。

不过,一家券商融资融券部负责人对《第一财经日报》记者表示,交易所选择两融标的股票其实门槛不算高。

以上证所的融资融券交易细则来看,标的证券需满足的条件包括:上市超过3个月;融资买入标的股票流通股份不少于1亿股或流通市值不低于5亿元,融券卖出标的股票的流通股本不少于2亿股或流通市值不低于8亿元;股东人数不少于4000人;股票发行公司已完成股权分置改革;股票交易未被该所实行特别处理;以及对于换手率股价波动等指标的要求。

而徐阿姨在信用账户爆仓后,与其他投资者一同向交易所申诉时,也得到了类似的答案。“交易所方面的意思是,成为融资融券标的不算什么,考量时他们主要关注流通性和上半年的成交量。”

事实上,融资融券被监管层认定为基础性交易方式,历经三轮扩容,目前沪深两市标的股票数量已达到700只,覆盖两市所有股票的28%,市值占比达到73%。

上述融资融券人士就认为,作为“普通交易加杠杆”的交易方式,融资融券无疑会加剧股市波动,虽然国外成熟市场上融资融券交易已经相当普遍,但在机制并不完善的A股市场,是否应该这么快扩容标的,还有待商榷。

券商风险再思考

在昌九生化为主角的这场“两融爆仓案”中,券商也是另一个受害者。

“昌九生化停牌是暂时的,一旦复牌,市场的预期是还会有跌停。何时能够执行平仓,平仓后账户的‘窟窿’怎么办,这都是问题。”前述融资融券部负责人表示,客户的信用交易账户完成清算后,低于100%担保线的亏损能否自己“埋单”,现在看并不乐观。

徐阿姨就表示,钱是还不上,自己也不想“卖掉房子睡大街”,以后怎么办,再等等看吧。

而另一位昌九生化投资者也表示,由于迟迟无法补足担保物,证券公司在一次次催促无果后,已经声称要派法务部门与之联系。

上海昆仑律师事务所乐文斌律师在接受记者采访时表示,信用交易账户有“类贷款”的功能,即使出现“坏账”,要处置客户的个人资产,还是要通过司法途径。在没有签订担保协议的前提下,追讨损失还是要向法院起诉。

而记者采访的多位业内人士均表示,昌九生化“两融爆仓案”损失已经铸成,券商应该在此基础上进行反思,也算是“小惩大诫”。

首先,券商应该对交易所设立的融资融券标的再考察,不能对所有标的名单“照单全收”。对资产情况不佳、蕴含潜在风险的股票,应该有所甄别和筛选。昌九生化的7个跌停中,虽然国金、方正、光大等证券公司先后暂停其标的资格,但已经造成的损失无法追回,事前风控必不可少。

其次,券商应该对客户信用交易账户的持仓情况进行限制,或者对单只股票持仓量比较大的客户进行持续跟踪,及时警戒风险。“比如说一个信用交易账户必须持有两只或以上股票,单只股票持仓量不能超过60%。”湘财证券一位融资融券部人士提出,信托、基金等专业机构投资者账户都会有持仓方面的规定,对个人投资者的信用交易账户完全不加限制是否合理。

(本报记者徐明徽对本文亦有贡献)

进入【新浪财经股吧】讨论