【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

中泰证券保荐IPO年内二度被否,券商投行业务两极分化

来源:公私风云

原创: 王媛媛

创投券商

“大发审委”严监管下,中小券商投行业务明显受到冲击。

在最近的发审会议上,由中泰证券保荐的公司恒强科技首发未通过,这已是中泰证券保荐年内被否的第二单。

对此,中泰证券相关负责人在接受《国际金融报》记者采访时称,“不太清楚事情进展,暂不方便回答”。

“今年监管趋严,IPO节奏放缓,不少券商的投行业务量都出现下滑,保代人数相较年初也有所下降。这方面中小券商受到的影响与冲击,可能要比大券商更明显一些,以后优势应该还是会向大券商集中。”华东某券商投行人士对《国际金融报》记者分析说。

年内闯关二度被否

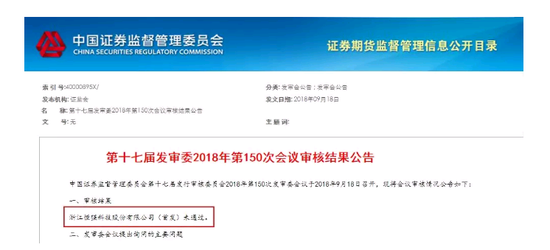

9月18日,证监会召开2018年第150次发行审核委员会工作会议。其审核结果公告显示,浙江恒强科技股份有限公司(首发)未通过。据悉,由中泰证券担任其保荐机构。

今年以来,中泰证券保荐的IPO项目已有2单被否。此前,1月23日,中泰证券保荐的南通冠东模塑股份有限公司首发未获得通过。

记者查阅Wind发现,自今年以来,中泰证券保荐的3家企业上会,通过1家,被否决2家,通过率仅为33.33%。

值得注意的是,在这3家接受审核的企业中,首发的企业有2家,均被否决;另外一家通过的企业为配股。也就是说,截至目前,今年中泰证券还没有开出IPO单子,业绩仍然“挂零”。

据中泰证券官网披露,公司投行业务专业团队人数700余人,其中,保荐和准保荐代表人100多名。

市场行情低迷,券商今年以来业绩下滑,多家券商出现变相裁员或降薪等现象。不久前,据媒体报道,中泰证券江苏分公司仅投行团队就走了一大半,考核不达标或薪酬下降或是主要原因。

据Wind数据统计,关于IPO排队企业情况,截至目前,中泰证券合计报审61家,行业暂列第15位。其中,按审核状态来看,已受理1家,已反馈3家,已预披露更新1家。

投行业务表现分化

大发审委的严格把关,令中小券商的投行业务比较煎熬。

将于10月9日发行新股的天风证券,年内IPO审核两家企业,分别为湖南五新隧道智能装备股份有限公司和深圳市贝斯达医疗股份有限公司,但与中泰证券情况类似,首发均未获得通过,IPO通过率同样“挂零”。

除此之外,英大证券、第一创业、新时代证券等中小券商,年内IPO均遭遇“滑铁卢”。

在IPO审核趋严的背景下,龙头券商的业务表现或更能经受检验。

据Wind资讯统计,截至9月19日,年内证监会审核公司总家次排名前10位的券商分别是:中信证券(26家)、中信建投证券(26家)、招商证券(14家)、广发证券(13家)、华泰联合证券(12家)、国泰君安证券(12家)、国金证券(12家)、兴业证券(10家)、海通证券(10家)以及中金公司(9家)。

值得一提的是,券商被审核企业数量排名,与审核通过率排名并不完全一致。

在上述前10家券商中,IPO审核通过率前5位分别是华泰联合证券、广发证券、国泰君安证券、中金公司、中信建投证券,通过率依次为91.67%、84.62%、83.33%、77.78%、73.08%。

关于一家拟上市企业能否顺利过会,自身质地的优劣与否成为重要的衡量指标之一。

一家中大型券商投行业务相关负责人对《国际金融报》记者分析:“其实主要还是项目质量的问题。每个项目都会存在各种各样的问题,就看解决得怎么样,有的企业可能有比较大的硬伤,解决得不好确实会被发审委毙掉。”

发审委关注哪些问题?

招股书显示,恒强科技是专业从事各类针织机械电脑控制系统研发、生产和销售的高新技术企业,公司生产的电脑控制系统是针织机械的核心零部件。

对于恒强科技,发审委会议主要提出4点询问,关注点来自实控人、净利润、股权结构、往来业务等多方面。

首先,报告期内,发行人实际控制人通过关联方及有关自然人银行账户,向发行人部分董事、监事、高管个人银行账户汇入资金,发审委请发行人代表说明,向发行人部分董事、监事、高管汇入资金的来源,汇款的原因及合理性,发行人实际控制人与发行人员工存在较大金额资金往来的原因及合理性;上述资金支付是否涉及纳税义务;是否已披露发行人与上述关联方的关联关系;发行人高管平均薪酬是否与同行业、同地区可比公司存在显著差异;是否存在关联方为发行人代垫费用、承担成本或其他利益安排等情形。

其次,报告期内,发行人净利润的增长速度高于营业收入增长速度,应收账款金额增加,占主营业务收入比例提高,经营活动现金流净额与净利润存在较大差异。

结合发行人所处的行业、行业竞争地位、毛利率水平变化、收款方式等情况。发审委请发行人代表说明,报告期内营业收入、净利润较快增长的原因以及可持续性,净利润同比增速远高于营业收入的原因及合理性;说明发行人销售费用及管理费用占营业收入的比例不断下降的原因及合理性;结合营业收入增长、客户开发、信用政策情况等,说明是否存在放宽信用政策,提前确认收入的情形,应收账款坏账准备计提是否充分;说明经营活动现金流净额与净利润存在较大差异的原因。

再次,报告期内,发行人横机电控系统平均单价显著高于睿能科技,但睿能科技毛利率高于发行人。发审委请发行人代表说明,对于同类产品,发行人能取得远高于睿能科技定价优势的原因及合理性;发行人毛利率低于睿能科技的原因及合理性;发行人高定价、低毛利经营的可持续性等问题。

最后,发行人实际控制人胡军祥曾持有华祥电子30%股份,并于2009年11月取得华祥电子100%股权。此外,发行人的部分董监高、研发工程师也曾在华祥电子任职。发审委请发行人代表说明华祥电子主营业务及财务数据,是否曾与发行人发生业务往来;发行人重要专利技术的取得方式及时间,并结合研发团队成员的工作经历,说明发行人是否存在侵犯第三方知识产权的情况,是否存在法律纠纷或潜在的法律纠纷;华祥电子2008年逐步停止经营,但直到2017年4月才注销的原因。

业内一名资深财务人士对《国际金融报》记者分析,“前两点比较关键。归根结底,其实就是需要说明这样一个问题:营业收入是否真实。如果一家拟上市的企业,收入是不真实的,利润自然也是存疑的。”

针对上述发审委关注的问题,恒强科技的保荐代表人均需说明核查依据、过程并发表明确核查意见。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)