来源:证券市场红周刊

来源:证券市场红周刊

来源:证券市场红周刊

来源:证券市场红周刊

《证券市场周刊-红周刊》特约作者 景楚

江苏赛福天钢索股份有限公司(以下简称“赛福天”)于7月8日通过了证监会[微博]发审会的审核,但在此之前,证监会已经宣布暂缓IPO后续发行,因此赛福天不得不继续等待上市机会。近日笔者在翻阅其招股说明书发现,该公司招股书中仍有诸多疑点存在,如原材料、存货等方面,甚至其营业收入与净利润也是驻足不前。对于这样一家已过会企业,即便其最终能够上市发行,企业的未来发展前景也不容乐观。

原材料耗用之疑

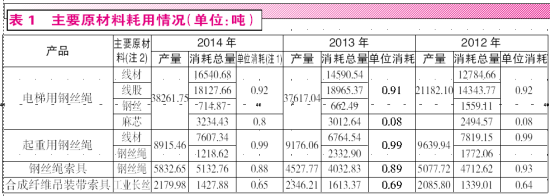

赛福天的主营业务为特种钢丝绳与索具的研发、生产和销售,其生产所需主要原材料包括线材、线股、麻芯、工业长丝、钢丝绳等,而在其原材料采购情况表的附注中也表示,钢丝绳主要系子公司建峰索具生产钢丝绳索具而外购的部分原材料。实际上依据其主要原材料耗用情况表来看(见表1),在其生产的4种主要产品中,起重用钢丝绳和钢丝绳索具两种产品的主要原材中均有钢丝绳,不过在数量上,钢丝绳索具所消耗的原材料钢丝绳,要远超起重机钢丝绳对该原材料的消耗量。

其中2014年起重用钢丝绳和钢丝绳索具共消耗钢丝绳的数量分别为1218.62吨和5132.76吨,合计为6351.38吨。然而笔者从其原材料采购表中发现,2014年该公司钢丝绳的采购金额仅为2020.17万元,考虑到当年钢丝绳每吨的采购价格为6675.95元,计算下来,该公司2014年的钢丝绳采购数量为3026.04吨,连其当年消耗量的一半都不到。那么另外消耗的3325.34吨钢丝绳又是从哪里来的呢?有没有可能是来自2013年结转的库存原材料呢?

招股书中相关信息显示,2013年赛福天原材料钢丝绳的采购金额为1435.82万元,采购均价为7123.28元/吨,可推算出其采购数量为2015.67吨,显然即使这一采购数量全部供给2014年使用也不够,更况且2013年该公司生产起重用钢丝绳和钢丝绳索具共消耗原材料钢丝绳就高达6365.73吨,如按当年采购价计算,价值已达4500多万元。而在2012年时,该公司钢丝绳采购金额仅为1190.82万元。综合来看,报告期内赛福天显然就没有采购过如此多的钢丝绳,那么其巨量的原材料消耗岂不是“无中生有”?

库存之谜

从赛福天财务报表来看,其存货风险也日益高企。2012年末至2014年末,公司存货账面价值分别为14990.92万元、15713.87万元和16326.38万元,占总资产的比重分别为24.73%、24.45%和22.46%,存货总体呈现不断增长的趋势。而不断增加的存货,使得其存货压力倍增,面临较大的采购组织和存货管理难度,如果公司的采购组织和存货管理不力,对公司的正常运营将产生不利影响。同时,存货的增加,也意味着资金的占用,不断增加的存货,使其本不宽裕的流动资金更加捉襟见肘。然而这还不是问题的重点,重点是其存货本身存在着重大疑点。

资料显示,从2012年至2014年,赛福天存货中产成品的金额分别为6901.34万元、7906.28万元和6905.02万元,其中2013年的相较2012年增加了近1000万元,而2014年相较2013年则减少了约1000万元,那么实际情况又如何呢?

在招股书中,赛福天列出公司主要产品为四大类,分别是电梯用钢丝绳、起重用钢丝绳、钢丝绳索具和合成纤维吊装带索具,在其招股说明书中介绍主要产品生产情况时,提供了每种产品详细的产量、销量等数据,由此我们可知道其每种产品每年的新增存货量。同时,其在分析毛利率时,提供了每种主要产品的平均单位成本,结合其每年新增的存货量,我们就可以核算出其每年的新增库存金额。

通过计算,2012年至2014年,赛福天新增产成品的金额均为负值,这就意味着其不但没有存货结余,每年都需要消耗上一年的库存,也就是说,其产成品的库存金额在报告期内应该一直递减才对(见表2)。

就拿2013年来说,该年度产成品新增金额为-721.98万元,也就意味着该年度,其不但没有产生库存商品,反而将2012年转结的产成品销售出去721.98万元,而在赛福天给出的存存货详细数据中,2013年的产成品竟然是增加近1000万元,显然我们核算的结果与其给出的数据出现了完全不同的结果,本该一直递减的库存产成品金额,在其提供的数据中却出现了增加,这岂不是很奇怪?

再看2014年,该年度新增金额为-1652.65万元,也就是说其消耗了2013年转结的1652.65万元产成品库存,然而,依据其存货详细数据来看,消耗的金额却只有1000万元左右,两者相差数百万元,这又是怎么回事呢?

显然,出现这种情况,若非赛福天提供的产量和销量数据有水分,就是其存货数据不实。虚增产销量可以使得企业营业收入得以虚增,起到粉饰业绩的效果;而存货数据的虚增,则能“促肥”企业资产,让企业实力看起来更强大,而具体情况到底如何,就只有企业自己才清楚了。

企业发展前景堪忧

除了疑点重重的招股说明书数据外,赛福天在经营方面也表现乏力,缺乏发展的驱动力,不但应收账款回收风险凸显,而且营业收入与净利润也双双“原地踏步”。

从2012年至2014年,赛福天应收账款金额分别为8690.55万元、9431.45万元、11091.58万元,其中2013年和2014年增长幅度分别为8.53%和17.69%,可见其应收账款规模在不断增大,相应的应收账款回收风险也越来越大。

正常情况下,随着企业营业水平的不断地高和营业收入的不断增加,企业应收账款规模有所增加属于正常现象。然而,也有企业为了快速提高企业业绩水平,增加营业收入,会采用放宽销售条件,增加产品赊销规模的方法来刺激市场需求,以求快速增加产品销量。

据财务报表显示,2012年至2014年赛福天的营业收入分别为55184.96万元、60748.51万元和60307.23万元,其中2013年同比增长了10.08%,2014年则不但没有增长,反而下降了0.73%。相较其应收账款来看,2013年应收账款的增长略低于营业收入,尚算正常,而2014年在其营业收入有所下降的情况下,应收账款反而大幅增长了17.69%,显然这很不正常。

另外,赛福天客户相对集中,报告期内,对前五大客户的销售金额均占其销售总额4成以上,从其前五大销售客户名单来看,其客户群也比较稳定,因此客户信用期应该变化不大,而其应收账款却出现了激增,显然是放宽其赊销政策,进行大量赊销所致,更重要的是,其赊销政策的效果似乎并不算太高。

对客户大量赊销产品,在短时间内可能会增加企业的营业收入,创造出不俗的业绩,但从长期来看,这无异于饮鸩止渴,因为赊销量的增加,让应收账款快速膨胀,会使得应收账款回收风险剧增,可能会导致后期坏账大增,对企业长期发展并没有好处。

除了原地踏步的营业收入,赛福天的净利润则显得更为“凄惨”,相比2012年,其2013年营业收入好歹也实现了增长,然而其净利润却从4707.97万元下降到了4475.04万元,降幅为4.95%,而2014年其净利润为4475.44万元,增长速度则与营业收入实现了双双“原地踏步”。

一方面是快速增长的应收账款和存货,另一方面则是“原地踏步”甚至后退的经营业绩,赛福天未来发展前景很难说是乐观的。■

进入【新浪财经股吧】讨论