会稽山8月25日上市定位分析

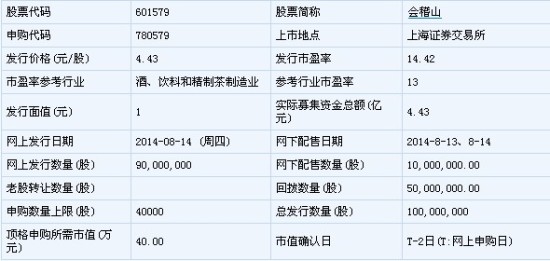

会稽山(601579)将于2014年8月25日(周一)在上交所[微博]上市。发行价格4.43元/股,发行数量1亿股,其中新股发行数量为1亿股,老股转让数量为0股。发行后,公司总股本为4亿股。

【公司简介】

生产:黄酒、白酒(全国工业产品生产许可证有效期至2014年4月27日)、调味料(液体)、其他酒(配制酒)(全国工业产品生产许可证有效期至2014年5月11日);批发兼零售:预包装食品兼散装食品(食品流通许可证有效期至2014年6月1日);货运:普通货物运输(道路运输经营许可证有效期至2016年02月14日止)。货物进出口;仓储服务。

将用于的项目序号项目投资金额(万元)1年产4万千升中高档优质绍兴黄酒项目418032偿还银行贷款17000投资金额总计58803.00超额募集资金(实际募集资金-投资金额总计)-14503.00投资金额总计与实际募集资金总额比132.74%

【基本信息】

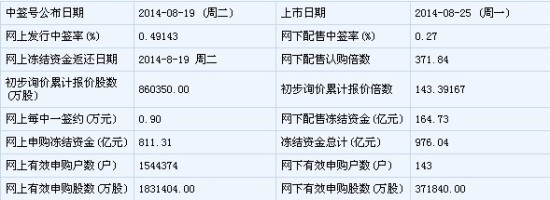

【申购状况】

【定位预测】

申银万国[微博]:8.8-10.4 元

平安证券[微博]:5.6-6.2元

中信建投:9-10.5元

【机构研究】

申银万国:会稽山合理价格为8.8-10.4元

会稽山:中低端产品继续发力,合理估值区间8.8-10.4元

公司合理估值区间为8.8-10.4元,对应14年PE 22—26倍:按公司发行新股后的总股本40000万股测算,预测公司14-16年摊薄后EPS分别为0.40元、0.42元和0.43元。考虑可比公司估值情况及行业增长空间,我们认为合理估值水平14年22-26倍PE,对应估值区间为8.8-10.4元,对应市值35.2 -41.6亿元。

全产业链经营,公司品牌力强。公司收入排名行业第三位,其花雕酒曾被人民大会堂指定为国宴专用黄酒。黄酒定位的方向是养生、文化、休闲,符合现代人对健康的要求。近年低度清酒和果酒进入年轻群体的销路较好。在社交场合饮用怡情又不伤身的低度酒的观念已逐渐普及,这也为向低年龄层消费者推广产品铺设了道路。

中低端产品增长可期,外埠市场仍待开发:因限制三公消费政策的施行,高端餐饮行业受阻,黄酒回归大众消费。公司产品定位中高端,在13年经历了收入和利润分别小幅下滑4.21%和2.58%。预计今年中高端产品贡献占比仍将继续减少,预计14年公司主营业务收入为8.73亿元,同比减少6.5%,净利润1.2亿元,同比减少3.2%。尽管中高端酒销量下滑,中低端黄酒销量依旧坚挺,此外近年黄酒在非传统消费区销量增长显著。若能抓住中低端黄酒和外埠市场的增长机会,公司仍可提高盈利水平。

风险揭示:原料价格波动,产品组合风险。

特别提示:本报告所预测新股定价不是上市首日价格表现,而是在现有市场环境基本保持不变情况下的合理价格区间。

平安证券:预计合理定价区间5.6-6.2元

预计公司14-16年归属母公司净利分别为1.13、1.15、1.25亿。参考可比公司估值,按合理询价区间13年13.5-14.3倍PE,募集金额不超过4.44亿(考虑发行费用)、新股发行数量不超过1亿股、老股配售数量为零,同时发行股数占发行后总股本25%计算,建议询价区间为4.2-4.4元。

黄酒消费区域全国化趋势明显,民间消费推动行业增长

江浙沪地区黄酒收入占全国黄酒营收比重49%,行业区域特征显著,由于人口流动致饮食黄酒习惯扩散,行业呈现明显的全国化趋势。行业集中度下降,原因在于龙头企业中高端产品占比高,受整风运动及经济下行影响更大。预计未来五年行业营收CAGR为10%-15%,增长空间主要来自于民间消费推动:一方面健康消费观念可能扩大黄酒消费群体,另一方面消费呈现全国化趋势,市场容量有望扩大。龙头企业激励机制完善可刺激制度红利释放,具有发展潜力。

公司为行业第三大龙头,竞争优势明显

(1)品牌优势:会稽山历史悠久,品牌知名度高,定位于“绍兴人爱喝的黄酒”,深受绍兴消费者喜爱;(2)产品优势:公司打造多品牌产品,从档次与口感分别设置不同品牌,满足各层次消费者的需求;(3)渠道优势:销售网络以浙江本地为主,全国覆盖,以“深耕核心市场,开发潜在市场”的策略,对成熟市场、竞争市场、潜在市场进行差异化营销;(4)区域优势:浙江省素有饮用黄酒传统,市场容量较大,公司在省内深耕细作多年,已具有良好品牌力与市场基础。

1Q14公司利润总额降幅低于行业,毛利率水平高于古越龙山

公司1Q14利润总额降幅超过行业,原因在于会稽山中高档黄酒占比高,受负面影响较大。行业降级仍在持续,预计公司14年业绩仍有压力。与竞争对手古越龙山相比,会稽山劣势在于规模与渠道拓展较弱,优势在于毛利率水平较高。

业绩预测与合理估值

预计公司14-16年营收增速分别为-9.4%、4.3%、5.5%,EPS为0.28、0.29、0.31元,同比增速为-9.1%、2.3%与8.6%,参考可比公司估值与证监会[微博]指引,定价合理估值在14年20.0-22.0倍PE,预计上市后合理定价区间为5.6-6.2元。

风险提示:1、被替代消费风险;2、单一市场风险;3、原料价格上涨风险。

中信建投:会稽山定价区间在9-10.5元

会稽山的情况及战略:

黄酒龙头企业仍主要在长三角区域经营,未来几年上海市场是会稽山重点发力的市场。目前上海市场金枫10亿左右,古越龙山5亿,会稽山仅7000万,估计三年后能做到3个亿,预计全公司在未来两到三年保持10%左右的收入增长。通过外延式扩张的方式不是公司主要目标,因为长三角外的黄酒企业过于分散,有一些小黄酒厂虽然有被并购的愿望,但规模都太小了,即使收购了也对公司规模的增长帮助不大。

古越龙山、金枫酒业和会稽山分别占黄酒市场份额为14.7%、10.3%和9.3%,市场集中度还很低。在浙江市场有较强的消费者粘性,会稽山在浙江市场具有非产高的认知度。

由于公司全部采用原粮酿造,成本较高,未来不太可能单独开发料酒产品。目前公司20%的产品直供商超,80%的是经销商去做,经销商可能会供餐饮渠道,但实际量很难统计。

发行及定价:

黄酒行业增长很慢,会稽山未来几年重点在上海突破,估计三年内做到3个亿市场,浙江市场销售额保持持平。

公司发行1亿股,发行后总股本为4亿股。预计公司2014-2016年摊薄后EPS 为0.3、0.32 和0.34 元,2014 年古越龙山和金凤酒业的PE分别为40和30倍,PS为4和4.7,我们参照这两个公司的PE和PS,给予会稽山30-35倍PE,及4-4.5倍PS,则我们的定价区间在9-10.5元。

进入【新浪财经股吧】讨论