感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

市值风云

作者 | 小鑫

流程编辑 | 小白

蛋壳公寓(DNK.N)于10月28日提交了招股书,作为租房一族的风云君对这家公司也颇感兴趣。下面我们就一起来看一看。

蛋壳公寓于2015年开始经营长租公寓业务,目的是为年轻人提供舒适而且负担得起的居住环境。

目前,公司是中国最大的分散式长租公寓运营商之一。截至2019年三季度末,公司在13个城市开展长租公寓业务,运营的公寓数量达到40.7万间。

(来源:官网)

(来源:官网)公司以长期租赁(4-6年)的方式从业主获得房源,并规范化公寓房间的设计、装修和家具,再短租(按年或者按月)给租客。出租给租客的方式可以是整租也可以是按房间出租。

公司目前有蛋壳公寓和筑梦公寓两个品牌,其中蛋壳公寓为主要品牌(注:下文中的蛋壳公寓均指代公司)。筑梦公寓于2018年11月推出,主要面向蓝领人群。

(筑梦公寓,来源:招股书)

(筑梦公寓,来源:招股书)一、收入来源和发展状况

蛋壳公寓的收入主要来自客户的租金和服务费。在此基础上,公司还提供搬家、金融、保险等增值服务。

蛋壳公寓2018年的收入为26.75亿元,同比增长307%;2019年前三季度的收入为50亿元,同比增长199%。

收入的增长主要来自公寓数量的扩张。

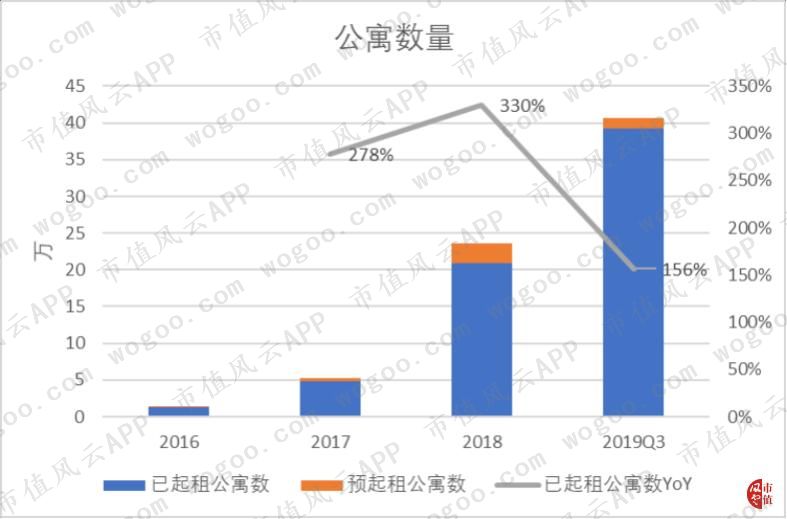

截至2018年底,已起租的公寓(注:指达到可以入住的状态)数量达到20.9万间,同比增长330%,高于当年的收入增速;截至2019年三季度末,已起租的公寓数量达到39.2万间,同比增长156%,低于收入增速。

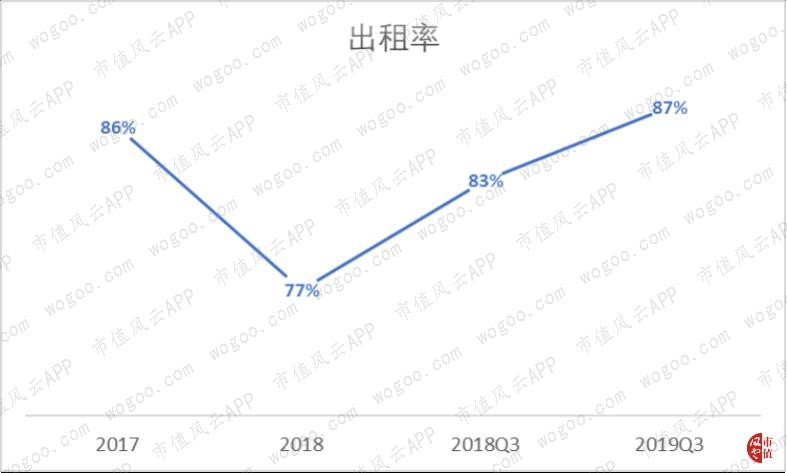

公寓数量增速和收入增速的差别主要与出租率的变动有关。2018年,蛋壳公寓的出租率为77%,同比减少9个百分点;2019年前三季度的出租率为87%,同比增加4个百分点。

另外,2019年三季度末的已起租公寓占所有运营公寓(注:包括已起租和预起租)的比例为96%,同比提高3个百分点。

2017年一季度以来,已起租公寓占比的季度数据在波动中上升,说明公司的扩张速度在放慢。

(来源:官网)

(来源:官网)下面看看公寓的城市分布情况。

截至2019年三季度末,位于北上深的运营公寓数量占到总数的53%。相比之下,2016年末全部的运营公寓都位于北上深。

2017年-2019年前三季度,蛋壳公寓进入了更多北上深以外的城市,已租出公寓的平均月收入也有所下降。

其中,2018年已租出公寓的平均月收入为2352元,同比减少了4%;2019年前三季度,已租出公寓的平均月收入为2155元,同比大幅减少了11%。

与此同时,平均每间公寓的月出租成本(注:租金成本和起租前费用除以所有运营中的公寓)在2018年达到1637元,同比减少了5%,与平均月收入降幅相当;在2019年前三季度达到1564元,同比减少了6%,小于平均月收入的降幅。

已租出公寓的平均月收入下降速度超过成本下降速度,是蛋壳公寓在盈利方面的主要困境。

二、租金成本和营销费用率上升导致利润率下降

体现在财务数据上,首先是租金成本占营收的比例有所增加。

2018年和2019年前三季度,租金成本占比分别为81.2%、89%,同比分别提高了3.3个、11.3个百分点。

另外,2018年营销费用率达到17.6%,同比增加了5.3个百分点;2019年前三季度,营销费用率为15.9%,同比下降了1.3个百分点。

结合前面的出租率,2018年的营销费用率增加是为了提高出租率;2019年出租率的提高加上公司扩张带来的规模效应,营销费用率略降。

总的来说,也算合情合理。

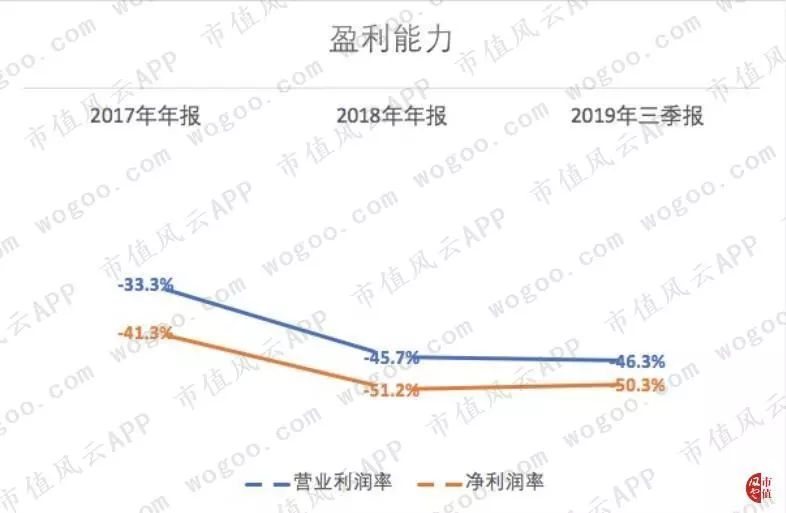

在两者的主要影响下,蛋壳公寓的营业利润率在2018、2019年前三季度分别为-45.7%和-46.3%,同比分别下降了12.4个、3.7个百分点。

仔细分析所有的费用率,会发现租金成本、折旧及摊销属于比较刚性的部分,很难通过经营手段降低。2019年前三季度两者合计就占到了营收的104.8%。

这让风云君对蛋壳公寓的商业模式是否可行产生了疑问。

其他增长较为明显的费用率还有其他营业费用占比。

其他营业费用主要包括服务成本、员工薪酬、获取房源的激励措施等。

2018年,其他营业费用占比为11%,同比上升3.9个百分点;2019年前三季度则同比下降了0.1个百分点至11.1%。其他营业费用占比的上升主要是因为服务成本提高。

有没有下降的费用率呢?

2017年-2019年前三季度,下降较为明显的是起租前费用占比,累计降幅达到5.8个百分点。这主要是因为起租前装修和安装家具所需的时间从2017年的平均22.4天降至2019年前三季度的平均18.7天。

三、不融资就无法继续经营

风云君始终认为,债务状况和现金流对于考量一家创业公司也是非常重要的。

截至2018年末,蛋壳公寓的资产负债率为83%;到了2019年三季度末,蛋壳公寓的资产负债率高达100%。

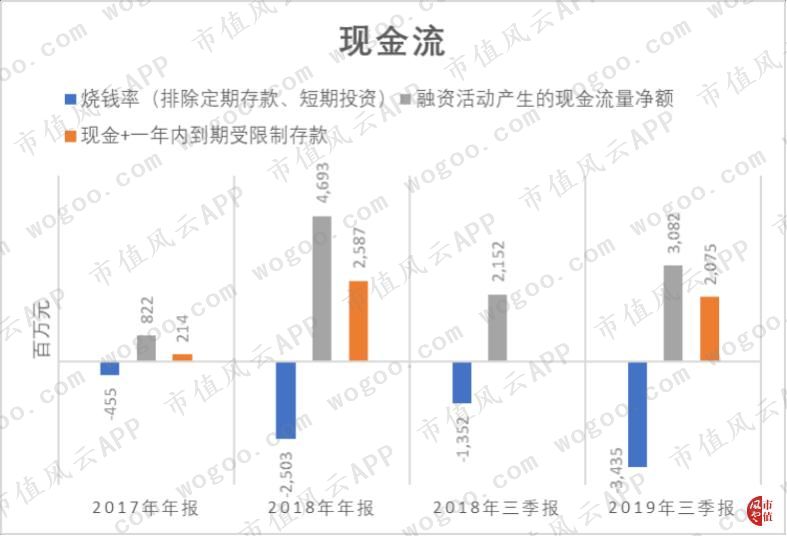

2017年-2019年前三季度,烧钱率(注:经营活动净现金流加上投资活动净现金流,排除定期存款、短期投资的影响)不断加大。其中,2019年前三季度,烧钱率达到34.35亿元。

截至2019年三季度末,现金加上一年内到期的受限制存款为20.75亿元,一年内到期的债务为45.07亿。

现金及一年内的受限制存款不足以覆盖短期债务。

另外,2018年、2019年前三季度的利息支出分别达到1.63亿、2.53亿元。同时EBITDA为负,经营活动净现金流为负。

(蛋壳公寓,来源:招股书)

(蛋壳公寓,来源:招股书)四、可赎回可转换优先股退出只能通过IPO

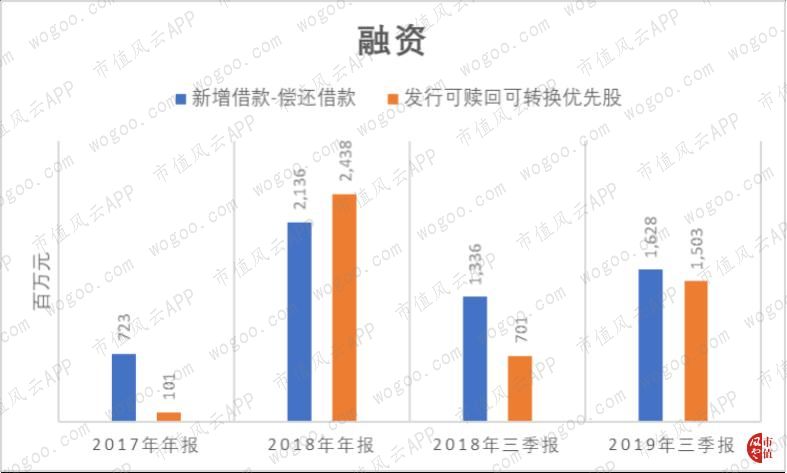

蛋壳公寓融资主要依赖两条途径:发行可赎回可转换优先股和借款。

2018年,公司的借款净增加额为21.36亿元,2019年前三季度达到16.28亿元。同时,发行可赎回可转换优先股所获资金分别为24.38亿、15.03亿元。通过两种渠道所获资金的规模相当。

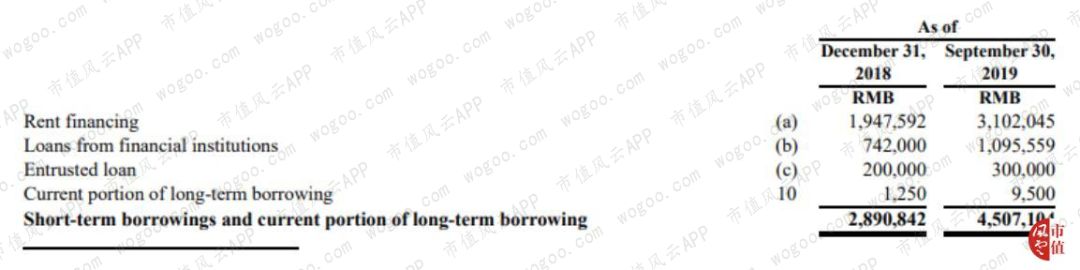

公司的借款以短期借款为主。截至2019年三季度末,公司一年内到期的借款为45.07亿元,长期借款为1.94亿元。

借款中依赖租金融资的金额达到31.02亿元,占所有一年内到期借款的比例为68.8%。这一比例与2018年底相比变化不大。

(来源:招股书)

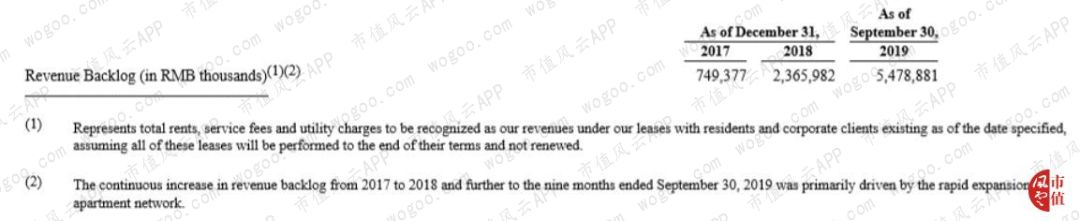

(来源:招股书)而租金融资主要依赖的就是公司的待履约收入金额(注:假设现有租赁合同全部如约完成所获得的收入)。

截至2019年三季度末,公司的待履约收入金额为54.79亿元。

如果看租金融资占待履约收入金额的比例,2018年末为82%,2019年三季度末降至57%。这说明公司的业务增长速度超过债务增长速度。

再来看一眼公司的股东情况(主要持有可赎回可转换优先股)。

持股5%以上的所有股东和公司高管中,公司高管(包括公司高管控制的实体)合计持股的比例为49.2%,外部投资机构持有的比例为43.7%。

外部投资机构中,蚂蚁金服持有7.8%的股份。

在亏损幅度加大,债务高企的情况下,可赎回可转换优先股股东想要寻求退出,恐怕只能通过IPO了。

(来源:招股书)

(来源:招股书)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)