行定调暂时未变,资金面改善难以提供上行动力【天风策略】

来源:分析师徐彪

摘要

核心结论:

4月中旬开始,我们较早发布相对谨慎的观点,上周的周报中,我们提到“核心变量方向相左,市场中枢维持当前位置,并建议结构上仍然以防御思路为主”。

过去一周,市场继续大幅波动,但中枢维持当前位置,一定程度验证了我们的判断。本周核心变量的重要变化包括:

1、4月经济数据除地产外全面回落。此前3月数据全面超预期后,我们曾经提示了经济和企业盈利全面复苏的内生动力不足,并可能二次探底的风险。

2、当前,制造业投资增速创出2.5%的历史新低,鉴于ROE仍然处于下行通道,并且往往领先于制造业投资半年左右,因此,制造业和固定资产投资增速难有向上的弹性。

3、最新发布的“央行Q1货币政策执行报告”与4月的货币政策例会和政治局会议的定调暂时保持一致,但是随着定向降准和MLF的加量续作,短期资金面已经企稳。预计二季度末到三季度流动性可能迎来较大幅度改善。

4、当前市场的核心矛盾仍然在于贸易战的不确定性,包括华为在内的核心技术领域会否被制裁、剩余3000亿美元商品会否提升等。但在诸多不确定性中,全面国产化替代的自主可控之路是最为确定的趋势。

5、MSCI纳入比例提升的生效日是5月28日,未来1-2周是被动型资金开始流入的时点。

核心结论:在贸易战的不确定性重新成为市场核心矛盾的时候,资金面的小幅改善对市场来说难以提供足够的上行动力,因此,维持上周的判断,市场可能继续在当前中枢位置震荡,结构上也仍然以防御思路为主。

1、制造业投资创新低,经济复苏内生动力不足

4月经济数据本周陆续发布,除去房地产投资仍然坚挺外,其余数据均不尽如人意,叠加2000亿美元商品提升到25%,3月末过于乐观的经济预期已经在不断下修。

总体而言,当前经济总量缺乏弹性(不管是向上、还是向下),经济数据既不会像3月末时市场认为的那么乐观,也不会像加征后市场反映的那么悲观,预计各类对冲政策已经在路上。

另一方面,抛开受政策和贸易战影响较大的基建、消费和出口外,经济增长的内生动力——制造业投资,在4月增速仅有2.5%,创下历史新低。除去对出口前景较为悲观的预期外,从以往情况来看,制造业投资主要取决于企业部门的ROE。

以上市公司数据为例,非金融A股ROE往往领先于制造业投资增速大约两个季度左右。ROE最近一次的拐点发生在18年年中,对应领先半年的时间,今年年初,制造业投资开始出现大幅回落。

向前看,虽然ROE回落最快的阶段已经过去(原因是PPI导致净利率的回落),但是大概率仍然处于下滑通道当中。核心是总资产周转率或者产能利率仍然会继续下行。

以微观角度出发,我们用“在建工程”来刻画朱克拉周期,从而预判周转率和产能利用率。

因此,从产能周期来看,我们以资产负债表中,在建工程的累计同比增速作为衡量产能周期的指标,当在建工程的增速底部企稳的时候,制造业投资的增速(代表需求)开始慢慢超过固定资产形成(代表供给)的速度,需求超越供给,于是单位资产产生的收入逐步提升,产能利用率和总资产周转率提升;当在建工程的增速触及顶部的时候,制造业投资的增速(代表需求)开始慢慢落后于固定资产形成(代表供给)的速度,供给超越需求,于是单位资产产生的收入见顶回落,产能利用率和总资产周转率下降。

当前来看,根据非金融A股的Q1报表,在建工程刚刚确立顶部,周转率大概率继续处于回落区间,从而ROE难以反弹,制造业投资仍然处于下行通道。

2、央行Q1货币政策执行报告定调未变

本周央行公布《2019年第一季度货币政策执行报告》,总体基调与4月的央行货币政策例会、以及4月的政治局会议基本吻合,仍然将“把好货币供给总闸门”作为核心表述,定调暂未发生大的变化。

整体来看,考虑二季度是通胀压力较为明显、同时汇率贬值较快的阶段,较4月份边际收紧的基调,央行在表态上并未出现大的调整。仅通过定向降准和加量续作MLF稳定了资金面,从shibor3个月来看,4月下旬开始资金面最为紧张的阶段逐渐过去。

3、但市场核心矛盾仍然在贸易战的不确定性

在经济和盈利本身缺乏弹性的背景下,市场的主次矛盾基本在贸易战和流动性两者之间切换。

去年Q3,贸易战恶化、双方互相加征且谈判中断,市场主要矛盾聚焦在贸易战,即便当时流动性明显改善(shibor3个月大幅回落)、信用也逐步企稳(债务总额同比增速不再进一步回落),但市场仍然表现较差。

去年G20之后,双方重回谈判桌,投资者对贸易战的预期相对稳定,市场的核心矛盾则聚焦在流动性和信用的扩张,于是市场走势也与shibor3个月基本完全相关。

当前,贸易战再度进入紧张的局面,对3000亿美元商品加征是否会生效,对华为的禁售是否会真正实施,都还存在诸多不确定性,因此市场核心矛盾重新回到贸易战。近期资金面的边际改善,市场并未给予太多积极的反馈。

另一方面来看,在贸易战当下的诸多不确定性因素中,有一大变化将可能是最为确定的,那就是我们战略新兴产业的发展模式的改变,到了一个迫在眉睫的阶段。

过去十几年,我们科技产业的发展离不开政府的政策支持和各种补贴,同时为了节约成本、提高效率,不再走重复的道路,我们快速融入全球供应链体系当中,通过向国外采购的形式,弥补我们供应链中的不足。

通过梳理,我们发现,过去几年,中央政府广泛采用了产业补贴政策,针对七大战略新兴产业领域的补贴政策工业17项,其中主要集中在新能源汽车(4)、新能源(3)、高端装备(4)等领域。

进一步统计获得补助较多的几类新经济产业的补贴数据,可以看到,新能源汽车产业政府补贴整体规模较高,历年获得补贴金额在60-100亿之间;其余几类行业获得补贴的金额相对较低。从补贴占营收比重上来看,半导体产业的补贴占比尽管自2015年以来持续下滑,但仍是其中占比最高的产业。

而在贸易战的背景下,意味着对中国的战略新兴产业而言,会发生两个趋势性的变化:

一是这些产业的发展将由依靠补贴等的政策,转向更多依靠市场化的直接融资;具体可以参考我们的最新报告《2019年哪些政策最值得期待?——兼论金融供给侧改革的内涵》。

二是技术的获取不再像此前那么容易,中国科技企业将面临全球供应链的不稳定性,未来更多依靠国内自主研发和生产已经迫在眉睫,全面国产化替代的进程已经开始。

4、MSCI纳入比例生效日临近,被动资金逐步开始买入

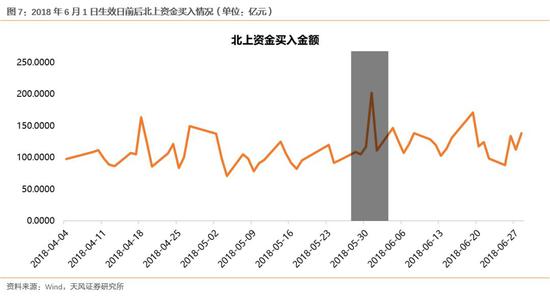

5月以来伴随人民币汇率贬值较快,北上资金已经合计流出超过360亿。近期MSCI公布了纳入A股比例从5%提升到10%的最终生效日是5月28日。

从去年6月1日和8月31日两次MSCI纳入比例提升的生效时间来看,被动资金往往在生效日前一段时间完成调仓。

假设按照被动资金占全部跟踪MSCI资金比重的20%-30%计算,则未来1-2周可能有大约300亿被动资金流入A股,一定程度缓解5月以来外资大幅流出的局面。

综上,我们本周核心结论包括:

1)在贸易战的不确定性重新成为市场核心矛盾的时候,资金面的小幅改善对市场来说难以提供足够的上行动力,因此,维持上周的判断,市场可能继续在当前中枢位置震荡,结构上也仍然以防御思路为主。

2)Q2配置策略:推荐消费+银行+黄金作为避风港,交易“类滞胀”预期。

3)Q3配置策略:逐渐增加进攻仓位,看好成长,流动性重新放松的预期逐渐形成。

附:2019年Q2投资日历

风险提示:海外不确定因素,宏观经济风险,公司业绩不达预期风险等。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)