新浪财经第四届金牌董秘暨上市公司网络影响力评选正式启动,谁是你心中的金牌董秘?谁是你心目中的行业美誉典范、榜样大咖?你的一票,最有说服力! 【点击投票】

【估值是历史底部,乐观看待未来】

中银国际证券股份有限公司

陈乐天 徐沛东

当前,A股市场估值与四次底部一致,但业绩增速高于四次底部水平。结束悲观,乐观看待未来。

“估值底”是最重要的底。市场的底部是怎么形成的?是情绪底、流动性底,还是政策底?我们说,情绪是多变的,流动性是可以改变的,政策是能调整的,唯有价值永恒。在所有的底部中,估值底是最重要的底。而在市场底部形成中,价值投资者是基石。继6月11日报告《历史上A股底部是什么样的》后,本篇报告重点分析估值底的特征。

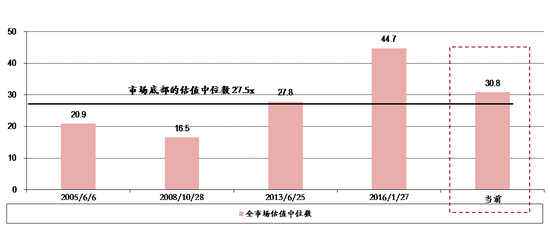

当前,全部A股PE中位数是历次底部水平。在2005年6月6日998点、2008年10月28日1664点、2013年6月25日1849点以及2016年1月27日2638点的市场底部,A股PE中位数分别为20.9x、16.5x、27.8x、44.7x,均值为27.5x,当前A股PE中位数30.8x,接近历次底部均值。如果考虑到深交所公司占比上升,目前估值中位数已经是历史底部水平。

当前,A股低估值股票占比与历史底部一致。在2005年6月、2008年10月、2013年6月、2016年1月的底部时,PE在0-40x的低估值股票占比分别是60%、72%、54%、30%,均值54%。如果剔除掉2008年、2016年底部形成之前宏观经济严重通胀与严重通缩的影响,低估值股票占比55%上下可能是底部水平。目前,全部A股低估值股票占比55%,与历史底部水平一致。如果考虑到小盘股占比上升,可能略高于历史底部。

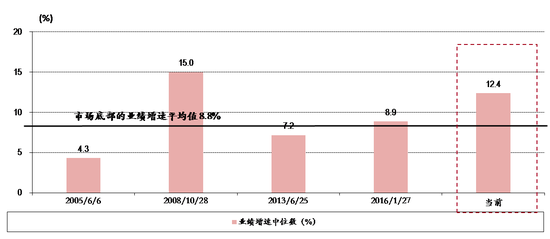

当前,全部A股业绩增速中位数高于历史底部水平。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,全部A股业绩增速中位数分别是4.3%、15.0%、7.2%和8.9%,平均8.8%。当前,全部A股业绩增速中位数是12.4%,远高于历史底部平均水平。如果考虑小盘股占比上升的影响,也是高于历史底部。从主要宽基指数来看,业绩增速大幅好于历次底部水平。

当前,全部A股高增长股票占比高于历史底部。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,业绩增速20%以上的高增长股票占比分别是37%、47%、38%、39%,均值是40%,目前全部A股高增长股票占比是44%。即便考虑小盘股占比上升的影响,目前高增长股票占比也是历史底部水平之上。

估值已是历史底部,乐观看待未来。从市场总体估值水平、低估值股票占比、市场总体业绩增速、高增长股票占比等几个指标来看,目前A股的估值都是历史底部水平。近期,市场因为情绪的因素而大幅波动,悲观的投资者认为A股前景较差。我们说,情绪是多变的,价值是永恒的,估值底是最重要的底。当前,A股估值已经是历史底部水平,投资者可以乐观看待未来。

风险提示:中美贸易冲突对经济影响超预期;信用违约风险超市场预期,经济下行程度超市场预期。

正文:

在6月11日报告《历史上A股的底部是什么样的》中,我们分析了A股历史上几次大的底部时的特征,包括估值、换手率、融资额以及经济运行状况等。其中,估值是判断市场底部最核心最重要的条件。在此基础上,本篇报告进一步研究这几次大的底部时,估值的详细特征。

1990年以来,A股市场共经历五次大的下跌。以上证综指见底衡量,这五次底部分别为1994年7月28日、2005年6月6日、2008年10月28日、2013年6月25日以及2016年的1月27日。当时,上证综指的历史性低点分别是339、998、1664、1849、2638。由于2000年之前我国市场处在发展的初级阶段,机构投资者占比、监管制度、发行制度等都与之后明显不同,属于我国股市的“上古时期”。因此,本篇报告仅关注后四次底部时期估值与业绩的特征。和历史上的几次底部相比,我们认为,当前A股市场的估值是历史底部特征,业绩则比历史底部时更好,建议投资者无需再悲观。

一、总体估值水平:目前与历史底部相当

目前,全部A股估值中位数30.8x、与历史底部水平均值27.5x接近。历史上,2005年6月6日、2008年10月28日、2013年6月25日以及2016年的1月27日市场底部时,全部A股PE中位数分别为20.9x、16.5x、27.8x和44.7x,平均水平为27.5x。截至6月19日收盘,全部A股的PE中位数为30.8x,已经接近历次底部的平均水平。其中,我们看到,2016年1月27日,估值中位数要明显高于前面三次,这一现象需结合当时的业绩增速来解释。

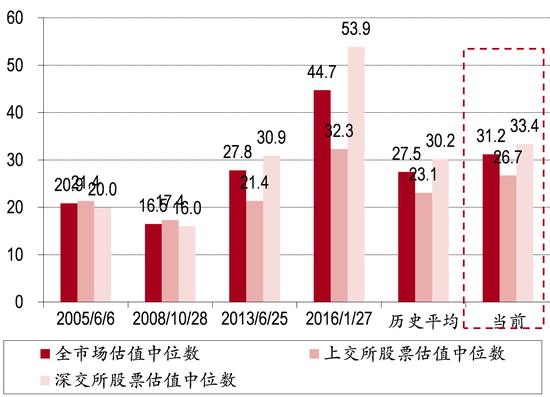

2008年中国经历高通胀,A股业绩增速较高(16%),2005年和2013年,经济环境较为稳定, A股业绩增速分别为7%和10%,所以这三年的市场底部时期估值较低,而2015年的宏观经济是2011年以来最困难的一年,表现为通缩严重,经济部门几乎全行业亏损, 2015年A股业绩增速为-1.0%,2016年Q1为-2.0%,PE的分母端较小,这是2016年市场底部时期估值仍然较高的原因。很多投资者会认为目前估值水平比之前历史底部高很多。那么,我们说,其中可能有市场结构的因素。我们知道,小盘股相对于大盘股而言,估值一直是偏高一些。随着我们经济转型,新上市公司小盘股和成长股越来越多,这些股票估值本身很高,可能拉高了整体的估值水平。如果我们看上交所、深交所所有股票在历史底部时的估值中位数,就会发现,目前的估值水平与历史底部基本没有差别。

图表1. 当前A股PE中位数(30.8x)接近历次底部水平(27.5x)

图表1. 当前A股PE中位数(30.8x)接近历次底部水平(27.5x) 图表2. 当前A股PE中位数(30.8x)接近底部水平(27.5x)

图表2. 当前A股PE中位数(30.8x)接近底部水平(27.5x) 图表3. 深交所上市股票数量占比不断提升

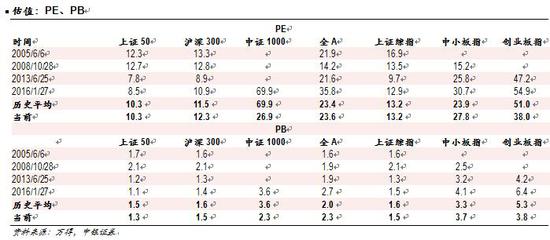

图表3. 深交所上市股票数量占比不断提升目前,A股主要宽基指数估值如PE、PB与历次底部水平接近甚至更低。以A股主要宽基指数来看,历次底部时,上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的PE平均值分别为10x、11x、70x、23x、13x、24x、51x,这些指数当前的PE分别为10x、12x、27x、24x、13x、28x、38x。从PB来看,历次底部时期上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的PE平均值分别为1.5x、1.6x、3.6x、2.0x、1.6x、3.3x、5.3x,这些指数当前的PB分别为1.3x、1.5x、2.3x、2.3x、1.5x、3.7x、3.8x,基本低于历次底部的平均水平。

二、低估值股票占比:目前与历史底部一致

上一部分,我们重点分析了市场总体估值与历史底部时的对比。本部分我们从个股估值分布去看历史底部时水平。首先我们去看看,几次历史底部时,估值分布各是什么情况。其中,我们把PE在0-40X的个股称为低估值股票,PE小于0以及大于60倍个股为高估值股票。

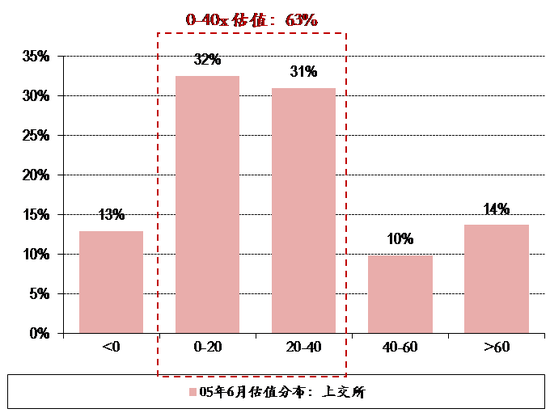

2005年6月底部:低估值股票占比60%,高估值占比31%。2005年6月6日,上证综指创下998的历史低位。当时全部A股估值分布是这样:小于0的股票占比17%,0-40x占比60%,40x以上个股占23%。如果把估值小于0以及估值大于60x称为高估值,那么高估值占比为31%。此次底部时,低估值股票中0-20x占比为30%,与20-40x占比相同。

图表5. 05年6月6日全市场股票估值分布

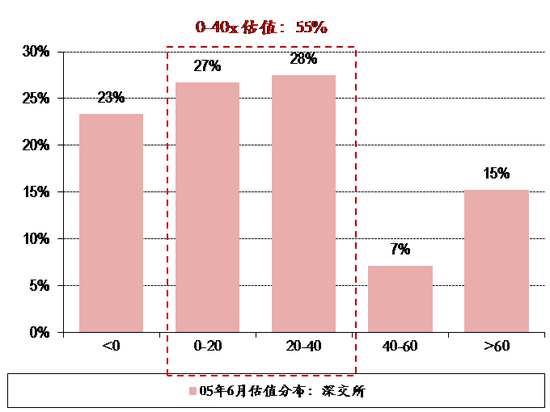

图表5. 05年6月6日全市场股票估值分布考虑到上交所与深交所上市公司规模不同,我们分别统计了其估值分布情况。其中,在0-40x区间股票占比,上交所是63%,深交所是55%,低估值个股数量都占一半以上。而估值为负以及估值大于60x的高估值股票占比,全部A股是31%,上交所是27%、深交所是38%。可以看到,深交所低估值占比低于上交所,高估值占比高于上交所。

图表6. 05年6月6日上交所&深交所个股估值分布

图表6. 05年6月6日上交所&深交所个股估值分布

2008年10月底部:低估值股票占比72%,高估值股票占比23%。2008年10月28日上证综指跌到1665点时,全部A股估值分布情况是:0-40x的低估值股票占比72%, 估值为负以及60x以上的高估值股票占比23%。这时的估值水平明显高于2005年6月底部。其中原因可能在于,2007年10月市场顶部到2008年10月市场底部,市场下跌速度极快,次贷危机对分母的影响还没有开始显现,分子已经到了底部,结果使低估值股票占比明显偏高。此次底部时,低估值股票中,0-20x占比为47%,高于20-40x的25%。

图表7. 08年10月28日全市场股票估值分布

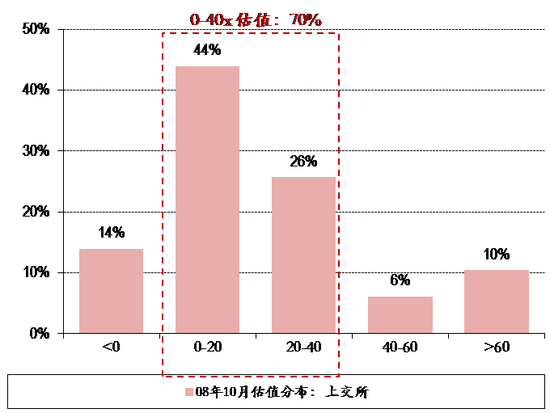

图表7. 08年10月28日全市场股票估值分布分交易所来看,其中,上交所低估值股票占比是70%,高估值股票占比是24%;深交所低估值股票占比是74%,高估值股票占比是20%。此时,深交所低估值股票占比高于上交所,高估值股票占比略低于上交所;上交所与深交所低估值股票中,0-20x股票占比都高于20-40x股票占比。

图表8. 08年10月28日上交所&深交所个股估值分布

图表8. 08年10月28日上交所&深交所个股估值分布

2013年6月底部:低估值股票占比为54%,高估值股票占比32%。在2013年6月25日上证综指跌至1849.65点时,低估值股票占比为54%,高估值股票占比为32%。低估值股票中,0-20x占比为23%,低于20-40x的31%。

图表9. 13年6月25日全市场股票估值分布

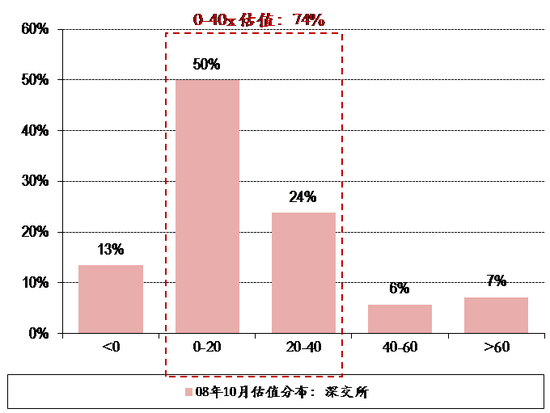

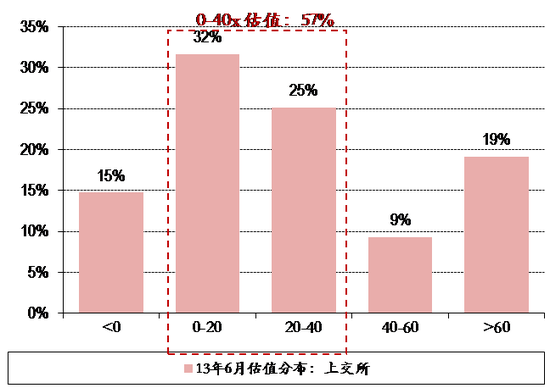

图表9. 13年6月25日全市场股票估值分布其中,上交所低估值股票占比是57%,深交所是52%。高估值股票占比,上交所是34%,深交所是31%。在低估值股票内部,上交所0-20x占比高于20-40x,而深交所0-20x占比低于20-40x,这与之前不同。其中的原因是什么呢?我们判断,可能是与2009年我们开通创业板有关。如之前分析,小股票和成长股,由于规模和业绩特征,估值一般高于大股票和蓝筹股。创业板开通后,我们的小盘股和成长股数量和占比都在明显上升,导致了深交所0-20x占比低于20-40x占比。

图表10. 13年6月25日上交所&深交所个股估值分布

图表10. 13年6月25日上交所&深交所个股估值分布

2016年1月底部:低估值股票占比30%,高估值股票占比57%。2016年1月27日,上证综指跌至2638点时,0-40x的低估值股票占比为30%,估值为负以及60x以上的高估值股票占比为57%。低估值中,0-20x占比为10%,远低于20-40x占比。这次底部,低估值占比较低,我们判断,可能主要是与2015年经济形势有关。2015年宏观经济是2011年以来最困难的一年,表现为通缩严重,经济部门几乎全行业亏损,从而导致上市公司业绩大幅下滑,全部A股业绩增速为-1%。这样,2016年1月时A股估值整体偏高。

图表11. 16年1月27日全市场股票估值分布

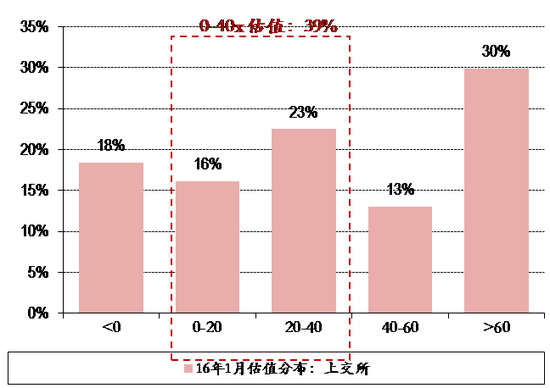

图表11. 16年1月27日全市场股票估值分布其中,上交所低估值占比为39%,高估值股票占比48%;深交所低估值占比为25%,高估值占比为61%。在低估值股票内部,我们发现,无论是上交所还是深交所,0-20x占比都低于20-40x占比,其中上交所0-20x与20-40x占比的差距,要小于深交所。这说明,深交所相对而言估值水平高于上交所。这与2013年类似,但与2008以及2005年不同。其中的原因,可能如我们上面分析,是因为2009年以来,我们上市公司中成长股与小盘股数量在明显上升。

图表12. 16年1月27日上交所&深交所个股估值分布

图表12. 16年1月27日上交所&深交所个股估值分布

总结2005、2008、2013、2016年几次大的底部时的估值分布,我们发现有两个现象:一是2008年10月底部低估值占比较高,而2016年1月底部低估值占比较低,与2005和2013年不同。我们判断,这和当时的宏观经济环境有关。2007年至2008年上半年,我国宏观经济过热,通胀严重,上市公司业绩自然大好。2015年我国经济下滑,经济通缩严重,基本全行业亏损。而2005年与2013年的底部,低估值股票占比分别为60%、54%,基本反映了经济环境较为正常时的低估值股票占比情况。

另一个现象是, 2013年6月与2016年1月底部低估值股票占比中,0-20x占比都要小于20-40x占比,这与2005、2008年相反,当时是0-20x占比要高于20-40x占比。其中的原因可能在于,2009年创业板推出后,沪深两市上市公司中小盘股与成长股占比明显上升,而这些股票估值整体较高,所以导致这两次底部0-20x占比要小于20-40x占比。

年初以来,A股市场持续下跌,6月19日上证综指跌至2872点,创业板指也在6月21日跌至1521点,是2015年牛市顶点以来的新低。那么,目前,我们市场的估值是什么情况呢?

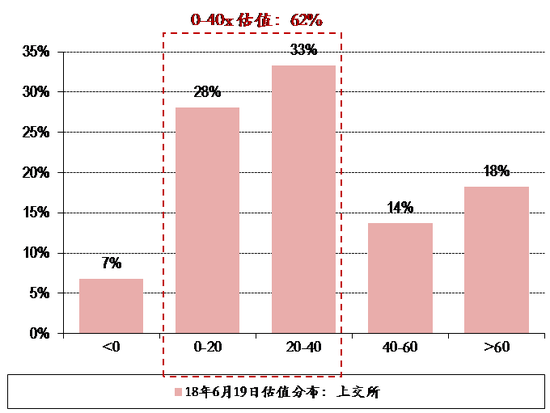

2018年6月19日,低估值股票占比为55%,高估值股票占比29%。6月19日上证综指跌至2872点时,0-40x的低股票占比为55%,其中上交所股票中低估值占比62%,深交所低估值占比为50%;估值为负以及60x以上的高估值股票占比为29%,其中上交所为25%,深交所为32%。低估值股票内部,0-20x占比小于20-40x,在上交所与深交所内部都是如此,但是深交所股票中两者的差距大于上交所。这一特征与2013年、2016年底部时一样,显示小盘股与成长股上市公司增加后对整个估值结构的影响。

当前,0-40xPE股票占比与历次底部水平一致。从估值分布来看,在四次底部时, 低估值(0-40x PE)个股比重较高,分别为60%、72%、54%和30%,平均值54%;高估值(PE>60x)个股比重较低,分别为 14%、9%、20%和40%,平均值为21%。当前市场,0-40x PE个股比重为55%,PE>60x个股比重为21%,与历次底部时期平均水平一致。

图表13. 18年6月19日全市场股票估值分布

图表13. 18年6月19日全市场股票估值分布 图表14. 18年6月19日上交所&深交所个股估值分布

图表14. 18年6月19日上交所&深交所个股估值分布

三、总体业绩增速:目前高于历史底部

前面两部分,我们从总体估值与个股估值分布,分析了历史底部时,总体估值情况。本部分重点去看几次底部时,A股业绩情况。总体来看,目前A股总体业绩增速要好于历史底部水平。

当前,A股业绩增速中位数12.4%、高于历史底部水平均值8.8%。历史上四次底部时,A股个股业绩增速中位数分别为4.3%、15.0%、7.2%和8.9%,平均值为8.8%。当前,A股个股业绩增速中位数为12.4%,好于历次底部的平均水平。可以看到从2005年以来,底部时期的业绩增速是趋势向上的(除了08年的业绩由于通胀原因显著高于其它年份),这可能是随着深交所股票数量不断提升,成长股的占比日益提高,对A股整体业绩增速起到了带动作用。

图表15. 当前A股业绩增速(12.4%)好于历次底部(8.8%)

图表15. 当前A股业绩增速(12.4%)好于历次底部(8.8%)资料来源:万得,中银证券

当前,A股主要宽基指数的业绩增速均大幅好于历次底部。历次底部时期上证50、沪深300、中证1000、全A、上证综指、中小板指以及创业板指的业绩增速平均值分别为:8%、7%、-12%、8%、8%、28%、22%,这些指数当前的业绩增速分别为:11%、12%、24%、14%、12%、14%、34%,除了中小板指的业绩增速低于底部时平均业绩增速,其它指数的业绩均大幅好于历次底部。

四、高增长公司占比:目前高于历史底部

上一部分,我们重点分析了市场总体业绩增速与历史底部时的对比。本部分我们从业绩增速的分布去看历史底部时水平,看看几次历史底部时,业绩增速的分布各是什么情况。我们把增速在20%以上的公司称为高增长公司。

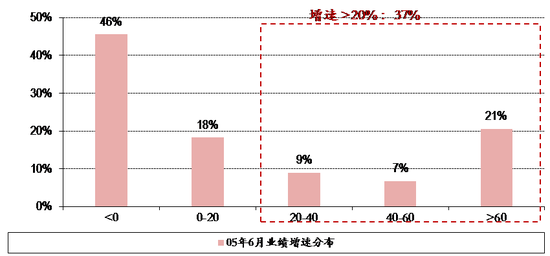

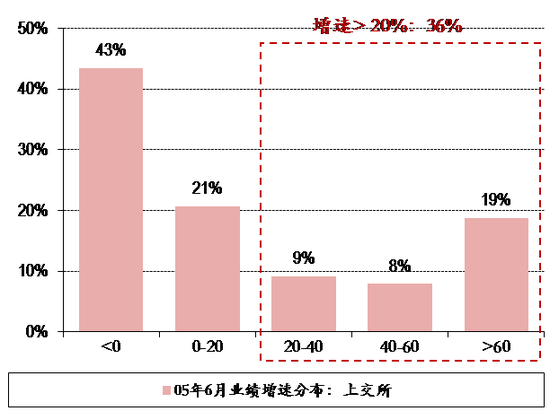

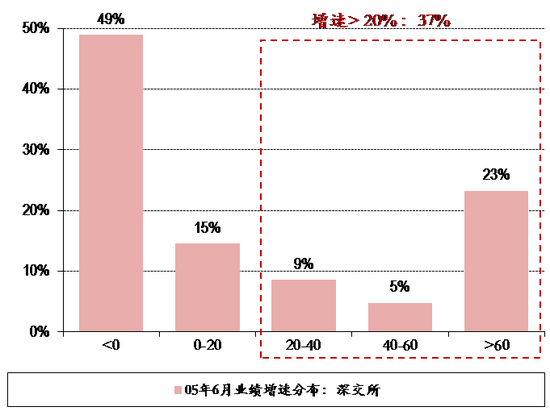

2005年6月底部:业绩高增长公司占比37%,业绩负增长占比46%。2005年6月6日上证综指创下998的历史低位时,业绩增速分布是这样:业绩负增长的股票占比46%,业绩增速0-20%占比18%,业绩高增长(20%以上)的个股占37%。高增长个股中,业绩增速60%以上的占比最高,为21%。

图表17. 05年6月6日全市场股票业绩增速分布

图表17. 05年6月6日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是43%,高增长股票占比是36%;深交所业绩负增长股票占比是49%,高增长股票占比是37%。此时深交所负增长和高增长股票占比均高于上交所,而中等增长(0-20%)股票占比为15%,低于上交所(21%)。上交所与深交所高增长股票中,增速>60%的股票占比都为最高,分别是19%和23%,均高于20-40%增速和40-60%增速的股票占比。

图表18. 05年6月6日上交所&深交所个股业绩增速分布

图表18. 05年6月6日上交所&深交所个股业绩增速分布 资料来源:万得,中银证券

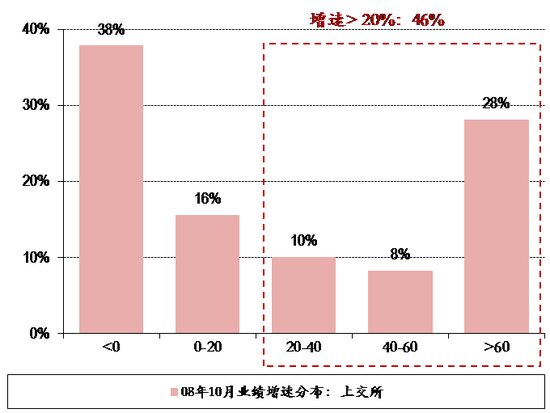

资料来源:万得,中银证券2008年10月底部:业绩高增长股票占比47%,负增长股票占比37%。2008年10月28日上证综指跌到1664点时,全部A股业绩增速的情况是:负增长股票占比37%, 0-20%的中等增长股票占比为16%,业绩高增长(20%以上)的股票占比为47%。高增长个股中,业绩增速60%以上的占比最高,为28%,此时业绩比2005年6月时要略好一些,高增长股票占比更高。

图表19. 08年10月28日全市场股票业绩增速分布

图表19. 08年10月28日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是38%,高增长股票占比是46%;深交所业绩负增长股票占比是36%,高增长股票占比是47%。上交所与深交所高增长股票中,增速>60%的股票占比都为最高,分别是28%和27%,均高于20-40%增速和40-60%增速的股票占比。这次底部时期,上交所和深交所股票的业绩分布较为一致。

图表20. 08年10月28日上交所&深交所个股业绩增速分布

图表20. 08年10月28日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

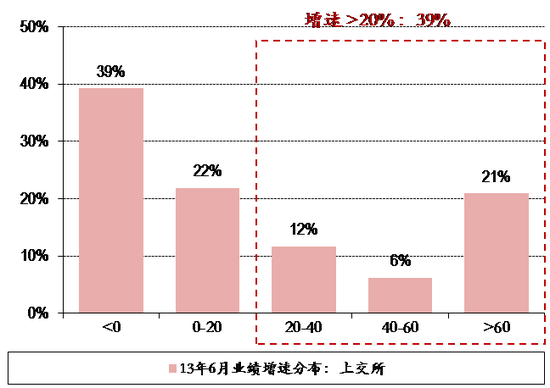

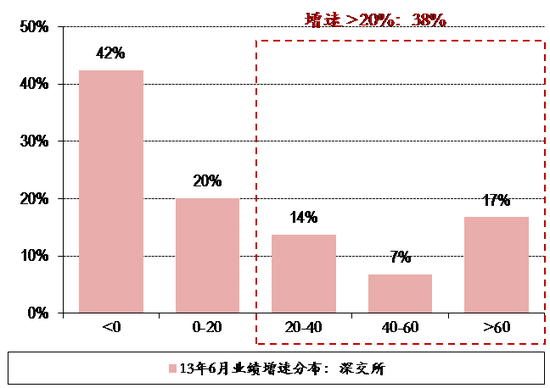

资料来源:万得, 中银证券2013年6月底部:业绩负增长股票占比41%,业绩高增长股票占比38%。在2013年6月25日上证综指跌至1849.65点时,负增长股票占比41%, 0-20%的中等增长股票占比为21%,业绩高增长(20%以上)的股票占比为38%,高增长个股中,业绩增速60%以上的占比最高,为28%,其次是20-40%增速的个股,为13%。

图表21. 13年6月25日全市场股票业绩增速分布

图表21. 13年6月25日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是39%,高增长股票占比也是39%;深交所业绩负增长股票占比是42%,高增长股票占比是38%,深交所的负增长股票占比高于上交所,高增长股票占比略低于上交所。两个市场的高增速个股中,增速>60%的股票占比都为最高,分别是21%和17%,均高于20-40%增速和40-60%增速的股票占比,这次底部时,上交所的业绩整体好于深交所。

图表22. 13年6月25日上交所&深交所个股业绩增速分布

图表22. 13年6月25日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

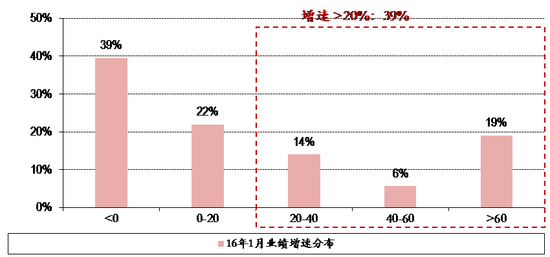

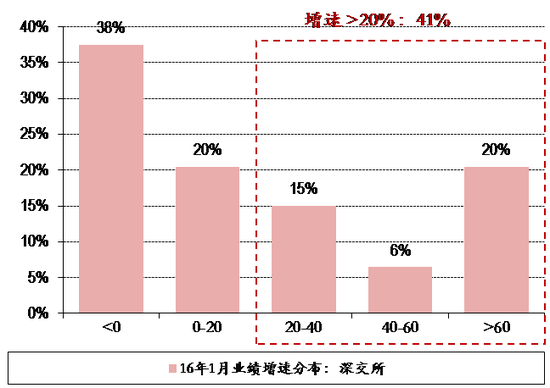

资料来源:万得, 中银证券2016年1月底部:业绩负增长股票占比39%,业绩高增长股票占比39% 。在2016年1月27日上证综指跌至2638点时,负增长股票占比39%, 0-20%的中等增长股票占比为22%,业绩高增长(20%以上)的股票占比为39%,高增长个股中,业绩增速60%以上的占比最高,为19%,其次是20-40%增速的个股,为14%。

图表23. 16年1月27日全市场股票业绩增速分布

图表23. 16年1月27日全市场股票业绩增速分布其中,上交所业绩负增长股票占比是42%,高增长股票占比是33%;深交所业绩负增长股票占比是38%,高增长股票占比是41%,深交所的负增长股票占比低于上交所,高增长股票占比高于上交所,因此,2016年市场底部时,深交所上市公司的业绩整体好于上交所。两个市场的高增速个股中,增速>60%的股票占比都为最高,分别是17%和20%,均高于20-40%增速和40-60%增速的股票占比。

图表24. 16年1月27日上交所&深交所个股业绩增速分布

图表24. 16年1月27日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

资料来源:万得, 中银证券总结2005、2008、2013、2016年几次大的底部时的业绩分布,我们发现有两个现象:一是2008年业绩整体好于其它年份,表现为业绩高增长股票的占比最高(47%),负增长股票占比最低(37%),这与2017年至2018年上半年通胀的经济环境导致A股整体业绩增速较高(16%)有关。

二是深交所上市的股票中,高增长个股的占比几乎都高于上交所的股票。除了2013年,两市个股中高增长股票占比相近(上交所为39%,深交所为38%),其余年份中,深交所高增长个股均高于上交所个股,这一现象反应的是两市成分股的风格差异:深交所上市的股票成立时间较晚,成长性好于上交所,因而高增长股票占比较高。

目前,我们A股市场的业绩分布又是如何呢?

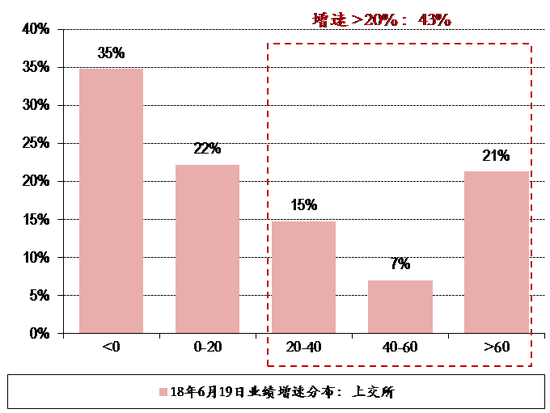

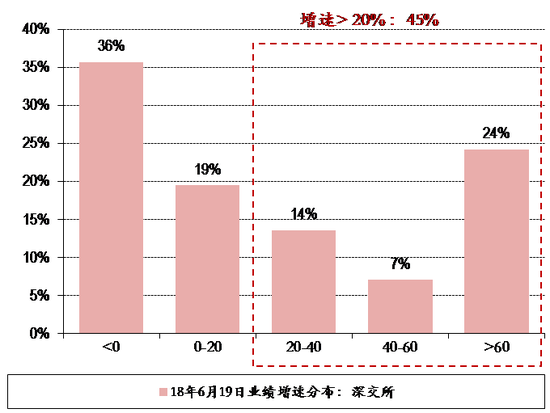

当前,业绩高增长股票占比44%,业绩负增长股票占比35%。从当前的业绩分布来看,负增长股票占比35%,0-20%的中等增速股票占比为21%,业绩高增长(20%以上)的股票占比为44%。高增长个股中,业绩增速60%以上的占比最高,为23%。其中上交所业绩负增长股票占比是35%,高增长股票占比是43%;深交所业绩负增长股票占比是36%,高增长股票占比是45%,深交所的高增长股票占比高于上交所,业绩增速>60%的股票占比为24%,也高于上交所水平(21%)。

业绩增速20%以上的股票占比高于历史底部。从业绩增速的分布来看,在四次底部时, 业绩负增长的股票占比较高,分别为46%、37%、41%和39%,平均为41%,业绩增速>20%的股票占比较低,分别为37%、47%、38%和39%,平均为40%。当前市场,业绩增速为负的股票占比为35%,低于历史底部(41%),业绩增速>20%的股票占比为44%,高于历史底部(40%)。

图表25. 18年6月19日全市场股票业绩增速分布

图表25. 18年6月19日全市场股票业绩增速分布资料来源:万得,中银证券

图表26. 18年6月19日上交所&深交所个股业绩增速分布

图表26. 18年6月19日上交所&深交所个股业绩增速分布 资料来源:万得, 中银证券

资料来源:万得, 中银证券五、估值已是历史底部水平,乐观看待未来

在之前的一、二、三、四部分,我们从市场总体估值、个股估值分布、市场总体业绩、个股业绩增速等几个方面分析了,2000年之后四次大的历史底部的情况,并和当前进行对比。总结下来,有以下几个核心结论:

当前,全部A股PE中位数是历次底部水平。在2005年6月6日998点、2008年10月28日1664点、2013年6月25日1849点以及2016年1月27日2638点的市场底部,A股PE中位数分别为20.9x、16.5x、27.8x、44.7x,均值为27.5x,当前A股PE中位数30.8x,接近历次底部均值。如果考虑到深交所公司占比上升,目前估值中位数已经是历史底部水平。

当前,A股低估值股票占比与历史底部一致。在2005年6月、2008年10月、2013年6月、2016年1月的底部时,PE在0-40x的低估值股票占比分别是60%、72%、54%、30%,均值54%。如果剔除掉2008年、2016年底部形成之前宏观经济严重通胀与严重通缩的影响,低估值股票占比55%上下可能是底部水平。目前,全部A股低估值股票占比55%,与历史底部水平一致。如果考虑到小盘股占比上升,可能略高于历史底部。

当前,全部A股业绩增速中位数高于历史底部水平。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,全部A股业绩增速中位数分别是4.3%、15.0%、7.2%和8.9%,平均8.8%。当前,全部A股业绩增速中位数是12.4%,远高于历史底部平均水平。如果考虑小盘股占比上升的影响,也是高于历史底部。从主要宽基指数来看,业绩增速大幅好于历次底部水平。

当前,全部A股高增长股票占比高于历史底部。2005年6月、2008年10月、2013年6月、2016年1月的市场底部时,业绩增速20%以上的高增长股票占比分别是37%、47%、38%、39%,均值是40%,目前全部A股高增长股票占比是44%。即便考虑小盘股占比上升的影响,目前高增长股票占比也是历史底部水平之上。

综合以上分析,我们认为,估值已经是历史底部,要乐观看待未来。从市场总体估值水平、低估值股票占比、市场总体业绩增速、高增长股票占比等几个指标来看,当前A股的估值都是历史底部水平。近期,市场因为情绪的因素而大幅波动,悲观的投资者看到的都是悲观,认为A股前景较差。我们说,估值底是最重要的底,因为情绪是多变的,唯有价值永恒的。当前,A股估值已经是历史底部水平,投资者可以乐观看待未来。

风险提示:中美贸易冲突对经济影响超预期;信用违约风险超市场预期,经济下行程度超市场预期。

披露声明

本报告准确表述了证券分析师的个人观点。该证券分析师声明,本人未在公司内、外部机构兼任有损本人独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或高级管理人员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三方都没有或没有承诺向本人提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,未授权任何公众媒体或机构刊载或转发本研究报告。如有投资者于公众媒体看到或从其它机构获得本研究报告的,请慎重使用所获得的研究报告,以防止被误导,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)