⊙阿琪 ○编辑 杨晓坤

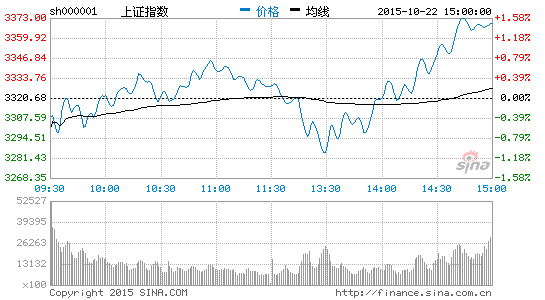

我们近期分析,A股在10-11月份已经步入反弹季。行情反弹的内部驱动因素是年终来临之前“禁售股”的自救诉求,行情反弹的外部驱动因素是资产配置荒背景下,以国债为代表的无风险收率显性下跌,提升流动性风险偏好,以及稳经济政策的继续加码。

在行情表现形式上,这轮10月反弹呈现出“涨跌停日日有、隔日换一批”的行情格局,“秋抢”的特征比较明显。这意味着这轮反弹并非趋势性的,而是阶段性的。进入12月份,这轮反弹或会受到年终结账与赎回、年末市场利率翘尾、1月份禁售解禁、美元加息预期再升温等因素的制约。我们近期分析,这轮反弹的最大驱动因素是资产配置荒出现后,海量流动性涌入固收市场促使以国债为代表的无风险收益率持续下降,如果理财产品预期年收益率跌破4%、十年期国债到期收益率降到3%以下,会刺激和倒逼市场流动性增强风险偏好、追求风险收益,即形成“先有债市牛,后有股市牛”的股市走强逻辑。但这个驱动逻辑在年末阶段会受到资金结账、年末赎回、市场利率季节性翘升的干扰,因而反弹的趋势不会顺畅而时有震荡,在震荡中反弹、在震荡中逐渐完成多空换手将成为后阶段A股的主要特征。在更长时间内,无风险收益率持续下跌将是A股行情的核心驱动力。

从行情波动空间看,尽管国庆假期后反弹有所增量,但目前的交易量水平要突破7-8月份上证综指3600点以上、创业板2600点以上巨量囤积的“套牢区”还勉为其难,这也是这轮反弹走得小心翼翼的主要原因。因此,基本可确定,上证综指3600-4000点、创业板2600-3000点是A股行情的重大阻力区,不经过持久反复的震荡换手难以突围;至于上证综指4000点、创业板3000点以上区域更主要是“靠杠杆撑起来的”,杠杆率不扩张则行情难突破。现在相较7月份之前,场外杠杆与场内杆杠“缺了一条腿”,这意味着较长时间内的A股要突破上证4000点、创业板3000点还不太现实。

伴随A股“反弹季”的形成,基本可确认A股市场“已经进入自我修复和自我调节阶段”。经过三季度连续大跌后,市场正在构筑新生态。我们对比较长时间内A股的新常态预期是:1、两市交易量5000-10000亿是新常态,在杠杆率收缩后1.5万亿以上的交易量或是不可持续的新天量;2、两融余额已结束单边增长期和单边收缩期,8000-15000亿水平或是比较长时间内的新常态;3、在估值水平整体偏高、缺乏基本面看点、主要依靠流动性支持、处于灾害性下跌后的修复期和自我调节时期内,大市呈“上有顶、下有底”的无趋势震荡或是较长时间内的新常态;4、股权类和债权类市场“优质资产配置荒”、“劣质资产配置慌”并存的特征非常明显,在经济形势整体弱、结构转型趋势难逆的态势下,优质资产享受万众追逐高定价、劣质资产众人弃的分裂局面已非常明显,从而对市场形成“浓缩型牛市”和“局部性熊市”并存的局面;5、部分公司隐性存在的去产能“最后一杀”、转型“半路夭折”、涉足信用杠杆资金流断裂、前几年高价并购形成坏账等风险,或在年终账面上得到暴露,我们预计2016年或会出现一批新的*ST公司与破产类公司,市场结构性的非系统风险会显性增大;6、在三季度连续大跌中,有大批产业资本被套与被困,我们预计在“禁售期”结束前后,产业资本的自救诉求或会促使相应标的产生“新故事”;7、2016年市场或呈现局部行情活跃,但具体投资交易上却 “盈利难、难盈利”的局面,且投资收益率或呈两极分化格局。在市场新生态中适者生存,继经受三季度连续大跌洗礼后,2016年各类投资机构将继续进行大浪淘沙的优胜劣汰。

10-11月份是A股反弹的时间窗口,行情反弹空间与时间会同步收缩。因为,行情是自救与修复性质,个股表现基本无序,这比较符合“年末行情是非多”的市场传统特征。因此,交易策略上对这轮反弹是“且行且珍惜,且行且谨慎”。 THE_END

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论