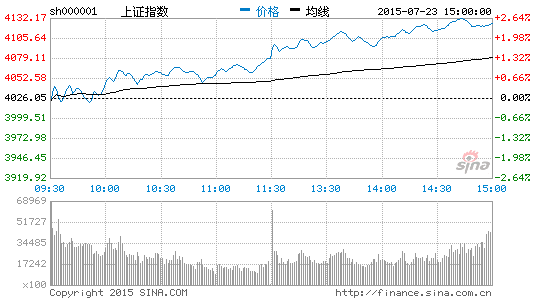

新浪财经讯 7月22日消息,申万宏源证券策略团队半年报告分析,“慢牛”可以期待,但慢牛以A股的资金供需、市场信心、估值体系“重建”为前提,因此震荡分化,休养生息是下半年主旋律。他们预计沪指将于3200-4600点浮动,创业板核心波动区间1650-3200点,8-9月A股市场有望迎来阶段性蜜月期。

他们今天“金融+”十三五规划主题策略暨上市公司交流会上表示,短期主导市场风险偏好的核心因素是管理层“后救市”时期的政策选择,部分资金利用“救市底”形成的看涨期权做多,存量资金仓位大幅提高之前反弹仍可持续,但纯粹博弈性的反弹不可并非长久之计,A股市场需要重建。

申万宏源首席策略分析师王胜所在的团队认为,表面上,当前A股市场的矛盾体现在:“恒星”互联网下山的时候,新龙头板块尚不明确;救市筹码如何退出仍有较大不确定性;停牌公司仍超600家,市场可能并未出清;两融和股权质押风险并未完全消除。

而本质上,化解这些矛盾需要A股市场中资金供需、市场信心和估值体系上进行“重建”。

一是资金供需的新平衡需要重建,这可能是一个供需均需收缩的紧平衡。据策略团队分析,虽然救市政策出台后,资金需求方IPO、再融资、大小非减持都被控制,但是资金供给方场外配资和两融受制于去杠杆,公募净申购受限于银行渠道对于股票市场的谨慎,保险救市任务之后继续加大权益配置比例空间有限。

二是市场信心需要重建。管理层仅呵护慢牛,4500点救市退出的一致预期以及去杠杆抑制了风险偏好的快速恢复,但管理层确保股票市场流动性的态度也非常明确,市场向下同样有底。未来市场将大概率程序波动幅度逐步收窄的休养生息状态,用时间换取新主线的出现和市场信心的重建,使股市风险溢价逐步从高位回落。

三是从PE到EPS市场整体估值需要重建。2015年上半年盛极一时的“市值故事”现在已不被接受,资产管理行业需要从新的角度挖掘投资机会,比如“硬邦邦”的业绩。上涨途中,50倍PE公司的股价还能在新故事多驱动下趋势性上行至100倍PE;跌途中,50倍PE若无令人心动的新投资股市恐怕难以力挽狂澜;虽然蓝筹股无大泡沫,但国际视野下也不便宜,至今超额收益国语突出,加之救市资金可能有序退出的背景下,蓝筹股股价难免受到压制。

策略团队认为,沪指将于3200-4600点浮动,创业板核心波动区间1650-3200点。基于中报预告调整后的2015年业绩增速和历史平均估值水平测算,“能买下手”的点位是3300,这同时也是两融和股权质押的风险底线,构成“三重底”。同时,4500点救市政策退出的关键点位,救市政策驱动的短期逻辑将中4500点附近向震荡分化、恢复元气的中期逻辑快速切换。

“8-9月是重要事件集中的时间窗口,届时A股市场有望迎来阶段性蜜月期。”申万宏源策略提醒,核心风险包括:向上的话,有超预期的新龙头出现,中概股互联网公司回归快于预期;向下的话,存在业绩不达预期,两融、股权质押等系统性风险被处罚,美联储加息,注册制影响超预期。

下半年结构分化为主基调。他们提出,互联网仍然是恒星,或者可以累积新标的,比如次新股和回归的中概股。而已成为实质性大市值行业的军工主题只能阶段性扛起大旗,其他高景气行业包括新能源汽车、医疗服务、机器人、90后消费、消费电子、航空、农业等,其中新能源汽车和消费电子的性价比略高。另外,国企改革股价跌下来员工持股等推进会更快,十三五规划仍是下半年的主线。个股精选中报高增长、高送转、再融资和员工持股计划诉求等。(新浪财经 许旻 发自上海)

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论