海通证券 荀玉根

核心结论:①市场底部已现,目前是震荡蓄势期,短期可把握波段性机会,更重要的是积极面对长远,坚守赛道、精选赛马。②参考96年12月、07年530暴跌,市场风格从炒概念转向重业绩,但家电链、地产链的主线不变。③中期深挖转型成长股,如互联网+、中国智造、健康娱乐,稳定增长的白马成长股做配置,冬奥会是个看涨期权主题,月底将公布北京+张家口能否申办成功。

坚守赛道,精选赛马

1、危机已过,震荡蓄势的小波段期

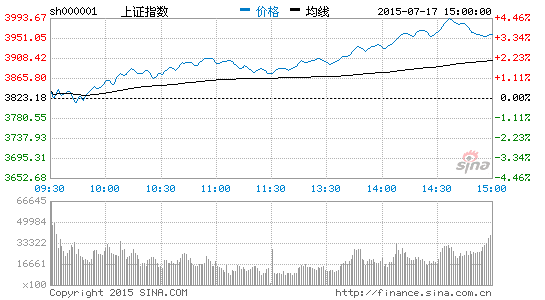

中期底部已出现,市场需要时间震荡蓄势。上周市场整体上涨,上证综指、中小板指、创业板指涨幅分别为2.1%、9.3%、9.8%,我们维持之前观点,市场底部已现、震荡蓄势,一方面,8日多部委联合救市,政策力度空前,已经扭转预期和局势,另一方面,本轮暴跌源于去杠杆,被动去杠杆已经结束。同时,市场需要时间震荡筑底、积蓄能量,第一,前期暴跌并未充分换手,套牢盘出逃和持仓结构调整,形成短期震荡的抛压。牛市中级调整尾声成交量显著萎缩,例如06年5-8月、07年530后调整,最终成交量都萎缩到前期高点的30-40%,本轮调整剔除停牌影响仅萎缩到高点的60%,说明换手还不充分。第二,暴跌破坏了投资者情绪,资金入市趋缓。前期股市暴涨源于赚钱效应下资金入市加速,并且加杠杆。个人投资者资产规模显示,账户数量相对稳定的超级大户(1亿以上)和大户(500万-1亿)资产规模已经回落到3月水平。最新一周银证转账(代表散户资金)+公募发行(代表机构资金)+融资余额(代表杠杆资金)+沪港通(代表海外资金)合计资金净流入为-1191亿,而今年以来平均每周净流入为2059亿,股灾对资金入市产生了显著影响。

市场中期逻辑未破坏,未来由快到慢、机会仍在。本轮牛市的两大根基,转型的产业结构调整和基本面改善趋势未变、居民资产配置向股权类资产迁徙趋势未变。中报业绩预告数据显示,创业板净利润同比23.9%,相对一季度的9.4%大幅改善,已经在验证转型正在改变基本面。这个趋势类似1990-1995年美国信息技术运用推广,改变从点到面,从纳斯达克[微博]到标普500,最终1995-1998年标普500与纳指齐涨,甚至略跑赢。虽然,股灾使得短期资金入市趋缓,但参考日本、台湾转型期经验,产业结构升级必然导致大量资金富余,利率下行背景下居民财富向股市转移的趋势不会改变。展望未来6个月,资金入市趋缓的同时,IPO、再融资、产业资本减持均受限,因此资金供需对比仍可能资金供给占优,只是优势明显小于上半年。此外,虽然目前上证综指、创业板指与4月份位置相当,但15%的股票价格已经回到14年11月下旬指数大涨前。

2、业绩考验,个股步入结构分化期

暴跌后市场风格改变,从炒概念到讲业绩。回顾96年12月和07年530暴跌式的中期调整前后市场表现:1996年1月-12月上涨的第一阶段,上市公司股价表现与净利润增速几乎无关,而在12月中期调整过后,96年12月-97年5月的第二阶段中,净利润增速更高的公司组股价涨幅明显更为优秀。2007年530暴跌前后,从大小盘角度看风格变化并不明显,但绩优、绩差角度,走出明显的深V反转,530前垃圾股泡沫,暴跌后投资者更趋理性,更偏爱业绩确定的绩优股。15年来个股涨幅与1季度实际盈利没关系,一定程度上也是偏向讲故事和题材概念,但此次急跌过后进入7、8月中报业绩密集披露期,业绩确定性将成为下一阶段影响市场结构的关键。

中报期业绩是试金石。截至7月15日,披露中报业绩预告的公司共1751家,中小板、创业板业绩预告基本披露完毕,主板披露率为33%。中小板业绩预告多集中在4月30日之前,创业板的参考意义更大。整体上,中报预告显示,创业板净利润同比23.9%(取预告中值),相对一季度的9.4%大幅改善。创业板指(100家)和指数权重(23家)上半年净利润同比均值为33.9%、61.3%,剔除东财后分别为23%、32.5%,均较一季报14.4%、16.6%大幅提升。我们梳理了业绩预告披露占比超过50%的行业,二季度净利润增速高且相比一季度加速的行业有文化传媒、互联网、计算机设备、生物制品、医疗器械、中药、食品、电气设备、化纤等。

3、应对策略:守赛道,选赛马

战略上积极。从市场运行趋势看,中期调整指数跌幅通常在20-30%之间,本次股灾上证综指跌35%、创业板指跌43%,跌幅明显过大,不过历史上也发生过,如87年美国股灾标普500下跌33.5%,88年台湾股灾台湾加权指数跌44.6%,再如96年A股在十二道金牌打压下上证综指半个多月下跌32%,不必因最近暴跌就对市场失去信心。过去十年里只有08年和11年单边熊市才有系统性降仓的意义,才是战略防御。本轮牛市的两大根基,转型的产业结构调整和基本面改善趋势未变、居民资产配置向股权类资产迁徙趋势未变,暴跌后市场需要时间震荡蓄势,但不至于走熊,战略上积极找机会。

中期深挖转型成长股,配置白马成长股。每一轮牛市都对应一波主导产业的发展,即便暴跌也不会改变,96-97年牛市背景是家电普及的消费升级,12月股市暴跌前后家电、电子一直表现抢眼,05-07年牛市背景是城镇化加速的地产产业链大爆发,07年530暴跌前后地产链一直是主线,从之前的下游消费的地产、中游制造的水泥、钢铁,延伸到上游资源的煤炭、有色。本轮牛市背景是产业结构调整,自上而下互联网+、中国制造2025引领的技术渗透、制造升级,自下而上收入水平上升和90后消费群体崛起推动的娱乐健康消费,是转型的方向和动力,这个主线不会变。同时,96年12月、07年530股市暴跌前后,市场风格都从炒概念转向重业绩。因此,中期深挖转型成长股,如互联网+、中国制造2025、娱乐健康,同时配置稳定增长的白马成长股,过去十年除单边快速上涨的行情,白马成长股在三季度均有明显相对收益,进入中报期业绩稳定的白马成长股是个优选。

冬奥会是个看涨期权主题。2022年冬奥会主办城市将于7月31日揭晓,两座申办城市分别为北京+张家口、哈萨克斯坦的阿拉木图。冬奥会主题类似看涨期权:如申办成功,向上弹性大,如08年北京奥运会前后相关个股平均最大涨幅5倍,同时期上证综指最大涨幅2.7倍,10年上海世博会前后相关标的平均涨幅2倍,同期上证综指涨50%。如申办不成功,向下风险有限,主题相关个股年初至今涨幅中位数36%,PE(TTM)中位数55倍,低于A股整体中位数水平:47%、62倍。相关个股如北辰实业、北京城建、长白山、中体产业、清新环境、金鸿能源、探路者、贵人鸟等。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论