《红周刊》特约作者 陈绍霞

6月中旬以来,A股市场经历了一轮空前惨烈的持续性暴跌,酿成A股史上前所未有的股灾。笔者此前曾多次撰文对市场的风险感到担忧,但市场以如此惨烈的方式展开杀跌,还是超出了笔者的想象。

事实上,股灾前夜,A股市场已然乱象丛生,股价疯炒、庄股横行、场外高杠杆配资失控、场内融资融券业务发展失衡,过度杆杆化下的无序炒作、疯牛狂奔,终于酿成了A股史上空前的股灾。个人认为,在经历如此惨痛的暴跌后,痛定思痛,管理层有必要反思、总结,并出台针对性的举措,加强市场监管,以避免类似的悲剧在A股市场重演。

加强“两融”监管和制度建设,并将场外配资纳入监管轨道

一方面,应设定个股融资余额的上限,融资余额不宜超过个股自由流通市值的10%,一旦融资余额接近该上限,应暂停该个股的融资买入;同时,应鼓励融券业务的发展,推动券商融资融券业务的均衡发展。

另一方面,应将场外配资纳入监管轨道。场外配资已存在多年,个人认为,监管当局既不能无视其存在,任其野蛮生长,也不能对其一禁了之。对于场外配资公司,应参照对券商两融业务监管,建立相应的监管规则,要求配资公司加强风险控制,提取风险准备金,建立投资者适当性管理制度,禁止高杠杆配资,切实保护投资者的合法权益,使配资业务在规范、透明的规则下运行。在对场外配资业务纳入监管轨道的前提下,适时监控个股场内融资与场外融资余额,一旦个股总的融资余额(场内加场外)达到监管上限,应暂停该个股的融资买入。

加大对股价操纵行为的打击力度

2001年12月,中国证监会[微博]前首席顾问梁定邦先生在公开演讲中曾痛斥“中国资本市场已形成一套建立在黑幕之上的游戏规则”、并直言“这种靠黑庄运作的病态中国资本市场如不加以规范,实现质变,中国资本市场将是没有希望的。”令人遗憾的是,十多年后的今天,A股市场又重回新庄股时代。

本轮牛市行情以来,市场一个流行的口号是,关心公司的基本面,你就输在了起跑线上。黑庄炒作,使股价与上市公司基本面严重背离,一方面,使市场陷入群体性过度投机氛围,无人关心上市公司的基本面,讲故事、编题材风行,其结局注定是二级市场投资者为庄家和上市公司大小非高位接盘;另一方面,在如此浮躁的氛围下,当不再有投资者关注上市公司基本面,亦很难保证上市公司规范经营、为投资者创造价值,上市公司或沦为大股东高价套现的工具。

黑庄横行,使A股市场陷入周期性暴涨暴跌,以至于陷入深度熊市,新股IPO屡屡暂停,使市场失去融资功能,这在全球资本市场也是极为罕见的。本轮股灾后,新股IPO再度暂停,注册制改革进程或亦因此受到影响。无论上海或深圳,基于这样的市场现状,其构建国际金融中心的梦想很难成真。

因此,个人认为,监管层有必要加强对股价操纵行为的打击力度,对黑庄操纵实施零容忍,给投资者一个更加规范、透明的市场,让长期以来流行于这个市场的机构坐庄、散户跟庄的盈利模式彻底淡出这个市场。

免征红利税,鼓励理性投资、长期投资

股票的内在价值等于其未来现金流量的现值,免征红利税,可以使投资者的股利收益显著提高,有利于提升股票的内在价值。

笔者认为,考虑到减免A股投资者的红利税,可以消除重复征税,公平市场税负,同时,随着红利税的减免,蓝筹股的投资价值会相应得到提升,有利于引导价值投资理念,鼓励长期投资、理性投资,抑制过度投机行为;且免征红利税,对财政收入影响甚微。笔者在此再次呼吁免征或至少对持股一年以上的投资者免征红利税。

实施差别化印花税,抑制过度投机

当前A股市场小盘股、垃圾股估值显著高于大盘蓝筹股,小盘股、垃圾股的高估值源于价格操纵,2008年以来大小非流通以及低印花税率是主要原因。

自2008年始,大小非陆续上市流通,这为那些坐庄机构收集筹码打开了方便之门,机构坐庄不再需要通过二级市场建仓,只需接盘大小非即可,而大小非为了实现高价减持,也愿意出台一些题材配合庄家的炒作。

庄家通过对倒操纵股价以吸引散户跟风的行为通常伴随着高换手率,低印花税率则大幅降低了庄股操纵股价的成本。

为了遏制庄家操纵股价和市场过度投机行为,鼓励长期投资、理性投资,建议实施差别化的印花税率:对于个股日换手率1%以内的交易,免征证券交易印花税;对于个股日换手率1%~5%之间的交易,仍按现行税率即仅对卖出方按1‰的税率征收印花税;对于个股日换手率高于5%以上的交易部分,向买卖双方按3‰的税率征收印花税。

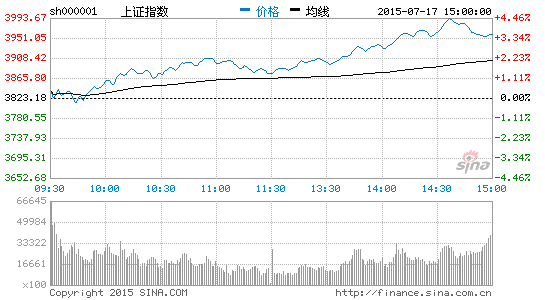

股灾之后,牛市基础仍在

经历本轮股灾之后,笔者认为,当前A股市场牛市的基础仍在。6月中旬以来的股灾使得大量杠杆交易者爆仓,市场信心严重受挫,短期内市场可能会面临区间震荡,以修复投资者信心。中长期而言,个人认为,A股市场仍有望步入牛市轨道。

本轮股灾中,前期过度炒作的小盘股暴跌,大蓝筹股总体上由于估值较低并没有出现大幅杀跌。从基本面来看,部分蓝筹股仍具备价值基础,甚至处于价值低估状态。目前,上证A股、上证50、上证180和沪深300成份股,平均市盈率均显著低于2009年底的估值水平,略高于上一轮熊市大底2005年5月末的估值水平(详见表1)。

从股息率来看,以当前股价和2014年度每股现金分红水平计算,当前A股市场部分蓝筹股的股息率高于4%,这一股息率水平显著高于2005年A股千点大底时的股息率水平。考虑到蓝筹股业绩仍具有一定的成长性,预期投资者当前持股一年后获得的每股股息将高于2014年度的股息水平。

总体而言,当前市场大盘蓝筹股估值水平尚处于合理区间,部分低估值蓝筹股仍具有安全边际。

从资金面来看,经历2013年的“钱荒”之后,2014年以来,政策面出台一系列政策降低社会融资成本,今年以来,短期资金利率出现大幅下滑,银行间隔间拆借利率已回落至历史低位,6个月票据贴现利率已回落至3‰以下,处于相对低位水平。如果中国经济结构能够成功实现转型,预期未来相当长时期内,中国经济将保持低通胀、稳定增长的局面,市场资金利率将在较长时期内保持在低位水平,个人对此持谨慎乐观态度。股票价值是其未来现金流量的折现值,低资金成本无疑将提升股票的估值重心。

巴菲特曾撰文认为:“利率之于投资就好比地心引力之于物体,比率越高,向下牵引的力量也越大。”对于任何投资,利率犹如地心引力,无所不在。在文中,巴菲特以1981年为轴心,比较了前后两个17年道琼斯指数的表现:

1964年末道琼斯指数收盘于874.12点,1981年末道琼斯指数收盘于875.00点,17年间道琼斯指数原地踏步,在此期间,美国GDP增长了370%,财富杂志前五百强的销售额增长了近6倍。在接下来的17年里,道琼指数从875点一路攀升到9181点,在此期间美国GDP的增长却不到3倍。

巴菲特认为,道琼斯指数在前后两个17年间表现迥异,其首要影响因素是利率,在1964到1981年间,美国长期国债的利率呈现大幅上升的态势,从原先的4%飙升到最后的15%,而后17年,美国长期国债利率回落至3.5%以下。前17年,过高的利率抑制了股市的表现,而后17年利率大幅回落,推升了股票的估值水平。

个人认为,中国经济经过30多年的高速发展,长期以来依赖投资拉动和大规模资源消耗的经济增长模式已难以为继,推动经济结构转型是大势所趋。2011年前的十多年间,全球大宗商品价格持续大幅上扬,其主要拉动因素是中国需求。随着中国经济结构转型,近年来全球大宗商品价格持续回落,未来这一过程仍将持续。若中国经济成功实现转型,未来相当长时期内,中国经济将步入低通胀、稳定增长阶段。在此背景下,中国股市未来若能规范发展,终结长期以来黑庄操纵的暴涨暴跌模式,A股市场有望迎来一轮长期慢牛走势。■

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论