十大券商2015策略大对决 申万:首先白马成长股

来源:《投资时报》

中金公司:

2015年股债双牛

如果说2014年“改革”是市场主要的驱动因素,那么2015年市场利率走势将成为关键。尽管在外围市场动荡或个股累积涨幅较大等因素影响下市场可能出现阶段性回调,但我们对2015年A股市场保持乐观,预计全年有望实现约20%的年度收益。

2015年决定行业配置的将是“周期性政策放松”、“结构性改革”及“全球科技周期”三大因素。我们建议逐渐加大对利率敏感板块的配置(地产、金融),同时兼顾稳定增长、估值合理的消费板块(蓝筹医药、食品饮料及互联网传媒等),相对看淡石油石化、纺织服装、通信及科技硬件等行业。

中信证券:布局新蓝筹

股市将成为经济转型的重要支柱。2015年,货币宽松、资本市场国际化、改革加速是A股震荡上行的三大推力。企业部门的盈利增速和ROE得到实质改善,是行情超预期的关键因素之一。A股开启国际化“钻石十年”,投资关注低估值和稀缺性。

推荐大金融、地产、家电、电力、交运、机械设备等蓝筹,看好医药、互联网、农业等。

海通证券:用好三把利刃

本轮行情的起点是利率下行,催化剂是改革加速,防护栏是稳中求进,大类资产配置转向股市的趋势已形成,2015年市场向上趋势不变,所谓“旭日东升”。伴随增量资金入场,交易活跃度提升助推行情从小盘向中盘扩散。

投资用好三把利刃:创新剑-先进制造、改革刀-国企改革、牛市矛-券商类。此外,以高股息率股、健康服务做护体盾。

国泰君安:“新繁荣”启动

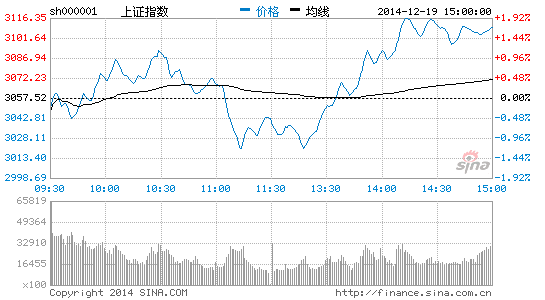

A 股将迎来增量资金入市与风险偏好提高的双轮驱动,二者之间正反馈效应将放大牛市思维。以2400点为起点,我们预期2015年上证综指为代表的A股市场可能出现30%上升空间(上看到3200点附近)。“新繁荣”的特征正在形成,我们认为A股不会出现大幅度的调整风险。

推荐因制度红利释放打开成长空间的非银金融、生态环保,因消费革命及技术创新带来机遇的大健康(体育、医疗机器人、康复产业)、高端制造(核能、通用航空、新材料),以及因移动互联重塑商业模式的休闲文化、智能技术(物联网、智能交通、互联网软件服务以及电子类智能硬件)。

华泰证券:改革兴,牛市起

展望2015年,经济增速虽然面临下行风险,但是政策为市场提供了一个经济的“下跌期权”,宽松的流动性也消除了金融系统债务问题的尾部风险。股市的宏观环境积极向好,改革红利逐步体现到企业盈利。经过四年的调整,A股整体估值处于低位,相对其他大类资产具备较强吸引力,充分具备了走牛的条件。综合来看,关注非银金融、房地产、休闲服务、家电、高铁、核电。

申银万国[微博]:

白马成长是首选资产

国人最爱加杠杆争取财富“中国梦”,以前是楼市,现在是股市。2014年高层通过新股发行改革,鼓励融资和宽容跨界成长开启了股票市场的正循环。无风险利率下行、系统性风险溢价下降的逻辑将会进一步强化,大类资产配置角度增加权益类资产的配置已成趋势,市场主线将由存量博弈转变为增量资金推动。

上证指数将上破3000点,但2015年内A股市场波动率大幅上升,阶段性回撤幅度将可能会超过200点。投资风格将从过去单纯的“成长为王”,向价值和成长并重的“平行世界”转变。

招商证券:

估值体系“国际化”

超常规的货币宽松状态会成为常态,将支持资本市场的持续繁荣。上证综指2015年的合理区间为3200~3450点;看好低估值蓝筹的估值修复,对应地认为以创业板为代表的成长股将跑输主板市场,创业板指在二季度见到全年高点1750点左右。

我们看好的主题方向包括:第一,国企改革、并购重组;第二,区域性主题—京津冀、自贸区、迪斯尼;第三,跨领域的产业主题—工业4.0、中国建造;第四,12个细分链条的产业主题—信息安全、Type-C、移动支付、医疗信息化、互联网金融等。

中信建投:

股权时代,重估中国

A股波动的三种路径:情景一,从估值驱动切换到盈利基本面,改革成效让“短牛”变成“长牛”;情景二,经济波动加大,“快牛”调整后,进入“慢熊”;情景三,冲高调整后,流动性推动延续。2015年,应该在改革的深化中探索从“快牛”向“慢牛”切换的线索。

配置策略紧扣产业趋势与制度变革。时代主线:股权繁荣—后地产时期的资产配置。制度主线:国企改革与“一路一带”国家战略。产业主线:服务业与新主导产业的融合重塑中国产业结构。

兴业证券:

大涨、大波动、大分化

从“资金市”、“博弈市”的A股基因来判断,2015年股市将继续涌入“加杠杆”的资金配置,因为,经济差、传统产业难做、流动性宽松是常态,而A股开始有了赚钱效应。

2015年大、小盘指数都会上涨,只是阶段性涨多涨少的相对收益不同而已。大盘蓝筹股是“风口上的猪”,要趁势而为,趋势在的时候往往一鼓作气、很猛烈,但是价值重估过程中会不断地出现“天花板阻力”,因此,快涨之后是较长时间休整。看好创新和创造—用互联网商业模式重新塑造的领域,特别是先进制造业等重资产公司。

国海证券:二季度前或见顶

对于2015年的主板市场,我们保持谨慎乐观,并不认为是一个牛市不言顶的时期,全年的顶部很可能出现在二季度之前,即券商融资规模达到1.2万亿元上限前。上证指数核心波动区间在2400~3200点,创业板整体波动区间在 1000~1600点。

配置主线包括:制造业升级与产能利用率改善的行业,国企改革受益股,人民币贬值受益股,超跌后估值处于历史相对低位的白马股。

《投资时报》记者郑宝旭整理

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论