信报2015年金融市场十大预测:沪指明年或上4900点

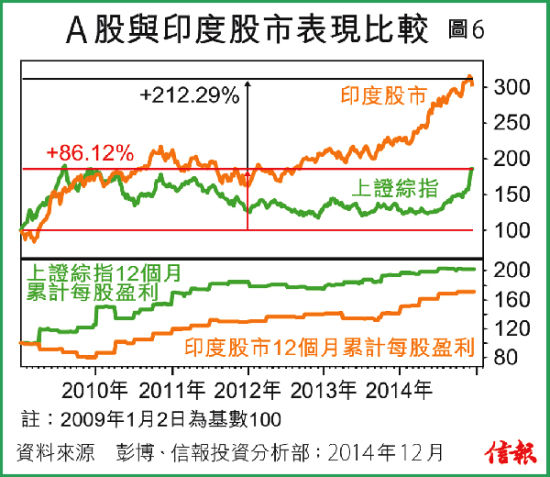

A股与印度股市近5年表现比较。图片来源 信报财经新闻

A股与印度股市近5年表现比较。图片来源 信报财经新闻新浪财经讯 12月18日消息,据信报财经下属信报投资分析部发表2015年金融市场十大预测称,还有约两周的时间,2014年便成为历史。展望新一年金融市场的发展,相信将会面对来自多方面挑战。从现有的数据,以及配合客观环境的推测,综合2015年金融市场可能出现的其中十项现象,为明年投资部署提供一些参考基础。

以下是2015年很可能出现的事情(排名不分先后):

一、美元强势持续。

受惠相对强劲的经济基本因素(尤其相对日本和欧罗区的表现),加上联储局已停止QE,明年中市场甚至预期开始有加息的机会(根据目前联邦基金利率期货显示,市场普遍预期联储局明年下旬将开展加息周期);反之,欧洲和日本央行[微博]受疲弱的经济表现,以及通缩压力困扰下(见下文),短期内仍有加码量宽的机会,为美元汇价带来强大的支持作用。值得补充的是,金融海啸后,汇价间的变化与央行量宽政策的相对力度有密切关系。故此,除非联储局明年货币政策出现逆转(上半年出现此情况的机会相信不高),不然,在强劲经济基本因素及联储局退市(预期)加息的因素支持下,美元的强势将延续至最少明年中。

美国或推新一轮量宽

二、美经济盛势难持久,下半年联储局或推出新一轮量宽。

毋庸置疑的是,美国经济是目前一众工业国家中表现最为强劲,今年第3季增长高达3.9%(季率),而增长势头仍未有歇息的迹象;预料强劲的经济表现会继续延续多一段时间。不过,在外围经济持续表现不济或相对疲弱,加上美元持续强势及通缩肆虐下,相信美国经济难以独善其身。一旦如此,预料美国联储局或有放缓加息/退市的步伐(藉以缓和美元升势及经济下行的压力),甚至在明年下半年有推出新一轮量宽的机会。

三、通缩压力继续肆虐。

虽然环球多国央行自金融海啸后不断量宽(联储局2014年10月底完成QE3),且规模一个比一个巨大;惟似乎未对通胀造成太大压力,反而来年通缩的威胁依然较大。个中因由是,明年环球经济,尤其中国、日本和欧罗区持续放慢(甚至陷人衰退),加上美元强势持续,令商品价格及油价受压,再加上央行“放水”迄今未能把大量流动性/资金流入实体经济,反而全球整体信贷增长(国内或跨境)速度,持续出现反覆下滑、甚至负增长,均意味来年环球各国似乎仍未能摆脱通缩漩涡。

四、美股明年下半年或展最后升浪。

随着量宽的结束,加上外围金融危机山雨欲来,预料明年上半年美股难重展明显的升浪(如非出现显著回落)。然而,若如前所分析,联储局明年下半年真的推出新一轮量宽(QE4),届时美股将很可能出现这头老牛的最后升浪。

新一轮金融危机酝酿

五、油价跌势持续、并且触发金融危机。

由于美元汇价持续强势、加上环球多国经济长放慢,以及产油国之间(尤其沙地和美国)的博弈等因素下,油价的走势在来年仍将易跌难升。而油价持续下滑,预料会为金融市场引起震荡,新兴市场及企业高息债市等金融危机或一触即发。值得补充的是,多个新兴市场,尤其俄罗斯均以石油类天然资源为其主要出口,而近年亦有不少油商藉低息环境大肆举债,油价急插料对这些国家或相关企业带来沉重冲击。事实上,随着油价近月来节节下挫,多个产油国债息和CDS飙升、币值急跌,油企债息息差显着抽升等问题。金融危机已呈山雨欲来之势。由此可来,新一轮的金融危机可能正在酝酿中。

六、资金大规模流出新兴市场,并为当地股市构成压力。

随着美国QE3的完结,加上美元汇价强势,近月来已有资金逐步流出新兴市场。而且,随着前述油价下挫触发的金融动荡,料会加速资金流出。而资金大举流出的情况料会持续至明年上半年,截至联储局推出新一轮量宽(若有),或美元强势逆转为止。而这资金外流的状况,相信将为新兴市场股市构成一定的压力。

七、人民银行[微博]继续放水,经济进入较低增长的“新常态”。

人民银行11月下旬突如其来的减息行动,显示中央已放弃执行一段时间的定向降准的做法,改为已较积极及主动的减息(放水)策略。这一策略的转变,某程度反映内地经济或较预期中差,甚至已临严峻地步,迫使作出较积极的做法刺激经济。事实上,根据最新“信报李克强指数”显示,指数已低于2009年初金融海啸后低位,并且迫近去年“钱荒”前的新低水平位置,反映当前内地经济状况异常脆弱。由于“信报李克强指数”仍然向下寻底中(即经济放缓情况持续),加上“信报内地银根指标”仍在偏低的水平(意味人行早前定向降准无法令资金流向实体经济;)。故此,相信明年人行在货币政策的方向,将是继续直接“放水”再“放水”。不过,由于内地经济已有一定的规模,加上外围经济除美国外,来年表现向淡,料中国增长速度将跌入较低区间范围内;而这也很大机会变成中国经济往后发展的一个“新常态”。

A股看升 恒指反复

八、A股仍有不俗上升空间。

尽管中国经济来年表现或将进入一个较低增长范围的“新常态”,但由于人行仍会继续“放水”,故此即使经济增长速度持续减慢,内地A股将仍有不俗的表现。值得补充的是,内地迄今资金流动性仍然偏紧(即中小企业仍然难以获得贷款;见前文),而且内地楼市已攀升至偏高的水平(虽然近月从高位略为回软),若然人行今次再大力“放水”吹谷楼市,泡沫迟早爆破。故此,相信中央/人行有意“谷起”(推高)内地股市(创造另一个资产泡沫?),令市场游资/资金流向股市(减轻楼市泡沫爆破的风险,始终内地股市仍然相对偏低水平),继而利用股市攀升创造财富效应刺激经济;当然,股市造好某程度上也可为上市企业创造融资渠道,某程度纾缓资金紧绌的困局。由此可见,明年内地A股继续造好的机会颇高。

至于A股明年潜在上升空间方面,参考印度股市自2009年金融海啸后至今的累积升幅,撇除汇价的因素,倘若内地A股可有相若的累计升幅,意味上证综指还有约60%的上升空间,即明年上证或可上望4900点。不过,值得留意的是,金融海啸后上证综指成分股累计的每股盈利增长,还较印度股市为佳;故此,若然明年外围市况表现不致太差,相信A股突破5000点的机会颇大。

九、恒生指数表现反复,下半年或将向上突破。

如前分析指出,外围似在藉油价下挫酝酿新一轮金融危机,加上美股在量宽结束后,表现似难有突出表现;但与此同时,内地A股却在人行不断“放水”下应有不俗的升势,这或将造成港股上半年走势颇为反覆。不过,若然联储局在明年下半年推出QE4,在美股和A股造好带动下,料港股可能出现明显向上突破。

十、香港楼价升势未歇,但升幅收窄。

过去一年,二手楼价的升势很大程度是由上车盘(或小型单位)所带动。不过,近两年来,其他较大面积类别的二手楼价,例如,C、D及E类物业,已开始明显追不上小型单位(升幅差距约达50%或以上)。不过,受到政府及金管局的政策影响,上车盘的狂潮很难完全扩散至整体楼市,故预料明年楼价的升势将会放缓。不过,低息环境持续,加上联储局来年或有推新一轮QE,以及内地、香港和美股明年下半年或有不俗的表现,将可望延续港楼价的升势(惟升幅有限)。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

进入【新浪财经股吧】讨论