流动性是新年A股决定性因素

⊙阿琪

近日审计署公布,截至2013年6月底全国各级政府负有偿还责任的债务共计20.7万亿元,其中地方政府负有偿还责任的债务为10.89万亿元,均略好于普遍预期。截至2012年年底,全国政府性债务的总负债率为39.43%,也显著低于60%的国际上公认的警戒线。地方债务问题的明朗,等于卸掉了一个长期积压在投资者心理的大包袱,银行、地产等相关行业股应声反弹。

上一次2010年年底对地方债务摸底的数据是10.7万亿,两年半内只增加了0.19万亿,这三年严控地方债务的政策,以及连续三年实际偏紧的货币政策功不可没。虽然,目前披露的地方性债务规模好于预期,但这不表明2014年的货币环境会有所宽松。地方性债务问题的明朗化解了“明年可能爆发信用风险”的投资者忧虑,但不会改变2014年流动性环境仍是偏紧的格局。

其实,信用风险的重点并不在地方政府性债务层面,地方政府性债务毕竟还有一定的政府信用作背书。信用风险有没有,流动性环境好不好,最有发言权的应该是利率水平的变化。我们注意到,2013年下半年起,银行间一年期的同业拆借加权利率从4%一路攀升到了7%以上,各种年化收益率在7%以上的短融产品大行其道……问题在于,根据2012年年报,申万一级23个行业中,行业利润率在7%以上的只有2个,分别为食品饮料和生物医药。按照2013年三季报,利润率在7%以上的行业只有食品饮料一个行业。如果2014年流动性环境继续偏紧、利率水平不降下来,部分行业与企业近几年“借新债还就债”债滚债的模式估计难以继续玩下去了。

我们知道资金成本水平与信用风险是一个正相关、且互为作用的逻辑关系:资金成本上升会强化信用风险提升,信用风险提升又会通过风险回报的索取助推资金成本提升。在企业经营行为中,借债的目的一般是为了舒缓短期资金困难、扩大经营杆杠两个目的,但当企业的经营利润长期难以覆盖资金成本时,短期的资金困难就变成了长期的经营困境,经营上的正杆杠变了雪上加霜的负杠杆,信用违约的动机就会自然产生。因此,2014年在化解地方政府性债务风险、海量信托产品到期兑付、美国退出QE可能引发资金回流等多个不利因素叠加的背景下,出现局部性信用风险的可能性是存在的,只是可能更多产生在实体经济中部分高负债的企业中,以及部分与实体经济项目相关联的信托产品上。

要化解潜在的信用风险、舒缓2014年紧绷的流动性形势,切实降低已经成为经济桎梏的利率水平,可能唯有让央行把过去几年构建的“池子”中的水部分倒流。2010年11月5日,央行行长周小川在“2010财新峰会”上提出“池子”理论:热钱套利行为“防不胜防”,央行从总量上进行对冲,将热钱放进一个池子里,防止其泛滥到实体经济中去,到待其要撤退时再放出去。周小川所谓的“池子”是一系列政策的组合,包括对流入外汇的管理、准备金率调整、公开市场对冲操作等货币政策的各项工具。几年时间里,这个“池子”里回收积累了数十万亿的流动性。2014年,在美国逐步退出QE、国内资金成本飙升、信用风险滋生的新形势下,央行的“池子”会打开笼头吗?这是2014年经济稳定、金融安全、股市牛熊最大的决定性因素。

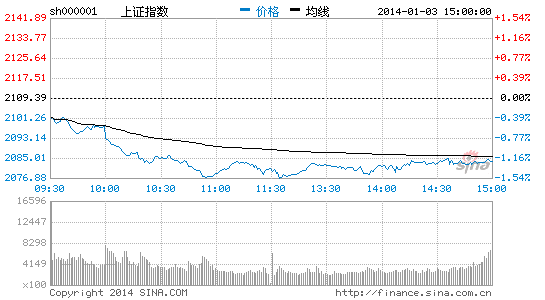

虽然已经过了年末结账期,银行股也因地方债务好于预期获得了修复性反弹的机会,但我们认为新年元月A股能相对稳,却未必能持续强。一是,IPO重启在即,市场焦点聚向了新股;“喜新厌旧”使二级市场缺少涨升动力;二是,在稳定年终净值之后,进入新年度后的基金会按新策略调整持仓结构,影响到行情的稳定;三是,2013年一批被炒得风生水起的主题投机股将开始感受到年报业绩压力,调整压力会加大。因此,一月A股仍是以年报分配题材为主要投资主题的个股行情机会。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。进入【新浪财经股吧】讨论